Деривативи - це фінансові контракти між двома сторонами, ціна яких залежить від базового активу. Простіше кажучи, деривативи - це контракти, ціна яких заснована на базовому активі. Деривативи також називають похідними фінансовими інструментами або ф'ючерсами.

Деривативи являють собою угоду між двома сторонами, згідно з якою одна з них може отримати прибуток, якщо вартість певного активу підвищується в ціні протягом певного періоду часу, а інша отримує прибуток, якщо ціна активу падає.

Під час укладення контракту, сторони обумовлюють певні умови. Цими умовами є заздалегідь визначений період часу дії контракту, ціна реалізації та інші умови залежно від виду деривативу.

Найпоширенішими базовими активами для деривативів є акції, облігації, товари, валюта, криптоактиви та індекси.

Переваги та недоліки деривативів

Деривативні інструменти пропонують як переваги так і недоліки для інвесторів і трейдерів:

Переваги:

- Хеджування ризиків. Деривативи дають змогу захиститися від можливих збитків, пов'язаних зі зміною цін на базові активи, що особливо важливо для великих компаній та інвесторів, які мають значні вкладення в певні активи.

- Проста спекуляція. Інвестори можуть використовувати деривативи для спекуляцій на русі цін без необхідності володіння самим базовим активом. Це дає змогу заробляти на короткострокових змінах цін.

- Леверидж (кредитні плечі). Деривативи дають змогу трейдерам контролювати великі обсяги активів, інвестуючи лише частину необхідної суми, що може збільшити прибутковість за успішних угод.

Спочатку деривативи використовували для хеджування ризиків, наприклад, від зміни цін на такі активи, як зерно, кава або рис. Фінансові інструменти з часом розвивалися під різні завдання, залучаючи все більше спекулянтів. В епоху цифровізації трейдери можуть відкривати угоди як на підвищення, так і на зниження цін за дуже короткі проміжки часу.

Недоліки:

- Високий ризик втрат. Через невміння використовувати кредитне плече, трейдери можуть зіткнутися з ситуацією, коли збитки значно перевищують їхні початкові вкладення. А хтось може і зовсім позбутися всього депозиту. Однак, це відбувається тільки з тими, хто не вміє управляти ризиками і не розуміє, як правильно використовувати кредитне плече.

- Складність в управлінні ризиками. Хоча деривативи можуть використовуватися для хеджування, вони також вимагають від трейдера глибокої аналітики та чіткого розуміння ринку. Неправильна оцінка ситуації може призвести до збитків.

- Відсутність фізичного активу. Деривативи являють собою контракти, вартість яких залежить від базового активу (акції, товар, валюта тощо), але сам базовий актив зазвичай не передають у процесі угоди.

Деривативи в крипті

Ф'ючерси та опціони - основні деривативи, що використовуються на крипторинку.

Ф'ючерси - контракт, що дає змогу купити або продати актив за заздалегідь визначеною ціною, у визначений час.

Опціони - контракт, що дає змогу купити або продати актив за заздалегідь визначеною ціною, у визначений час. Однак на відміну від ф'ючерсів, опціони надають спекулянту право, але не зобов'язання, виконувати контракт.

Історія деривативів

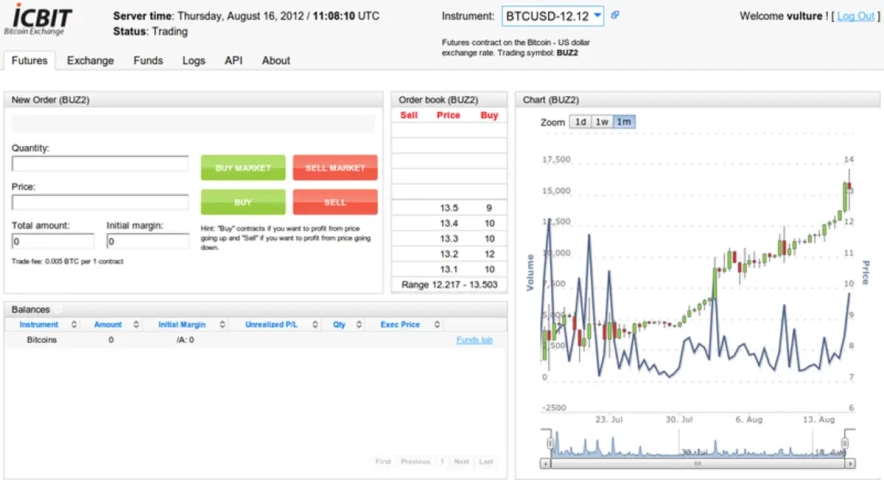

Першу платформу для торгівлі деривативами на біткоїни ICBIT було створено 2011 року.

Деривативи - це фінансові контракти між двома сторонами, ціна яких залежить від базового активу. Простіше кажучи, деривативи - це контракти, ціна яких заснована на базовому активі. Деривативи також називають похідними фінансовими інструментами або ф'ючерсами.

Деривативи являють собою угоду між двома сторонами, згідно з якою одна з них може отримати прибуток, якщо вартість певного активу підвищується в ціні протягом певного періоду часу, а інша отримує прибуток, якщо ціна активу падає.

Під час укладення контракту, сторони обумовлюють певні умови. Цими умовами є заздалегідь визначений період часу дії контракту, ціна реалізації та інші умови залежно від виду деривативу.

Найпоширенішими базовими активами для деривативів є акції, облігації, товари, валюта, криптоактиви та індекси.

Переваги та недоліки деривативів

Деривативні інструменти пропонують як переваги так і недоліки для інвесторів і трейдерів:

Переваги:

- Хеджування ризиків. Деривативи дають змогу захиститися від можливих збитків, пов'язаних зі зміною цін на базові активи, що особливо важливо для великих компаній та інвесторів, які мають значні вкладення в певні активи.

- Проста спекуляція. Інвестори можуть використовувати деривативи для спекуляцій на русі цін без необхідності володіння самим базовим активом. Це дає змогу заробляти на короткострокових змінах цін.

- Леверидж (кредитні плечі). Деривативи дають змогу трейдерам контролювати великі обсяги активів, інвестуючи лише частину необхідної суми, що може збільшити прибутковість за успішних угод.

Спочатку деривативи використовували для хеджування ризиків, наприклад, від зміни цін на такі активи, як зерно, кава або рис. Фінансові інструменти з часом розвивалися під різні завдання, залучаючи все більше спекулянтів. В епоху цифровізації трейдери можуть відкривати угоди як на підвищення, так і на зниження цін за дуже короткі проміжки часу.

Недоліки:

- Високий ризик втрат. Через невміння використовувати кредитне плече, трейдери можуть зіткнутися з ситуацією, коли збитки значно перевищують їхні початкові вкладення. А хтось може і зовсім позбутися всього депозиту. Однак, це відбувається тільки з тими, хто не вміє управляти ризиками і не розуміє, як правильно використовувати кредитне плече.

- Складність в управлінні ризиками. Хоча деривативи можуть використовуватися для хеджування, вони також вимагають від трейдера глибокої аналітики та чіткого розуміння ринку. Неправильна оцінка ситуації може призвести до збитків.

- Відсутність фізичного активу. Деривативи являють собою контракти, вартість яких залежить від базового активу (акції, товар, валюта тощо), але сам базовий актив зазвичай не передають у процесі угоди.

Деривативи в крипті

Ф'ючерси та опціони - основні деривативи, що використовуються на крипторинку.

Ф'ючерси - контракт, що дає змогу купити або продати актив за заздалегідь визначеною ціною, у визначений час.

Опціони - контракт, що дає змогу купити або продати актив за заздалегідь визначеною ціною, у визначений час. Однак на відміну від ф'ючерсів, опціони надають спекулянту право, але не зобов'язання, виконувати контракт.

Історія деривативів

Першу платформу для торгівлі деривативами на біткоїни ICBIT було створено 2011 року.

Наступний прорив зробила біржа BitMEX, яка спочатку пропонувала тільки ф'ючерси на Bitcoin. У 2016 році команда BitMEX представила безстрокові свопи - тип ф'ючерсного контракту без терміну дії. Ця інновація дозволила обом сторонам угоди оплачувати комісію за фінансування, щоб мінімізувати розрив між ціною ф'ючерсу і спотовим індексом. Сьогодні ця технологія використовується на більшості CEX-бірж.

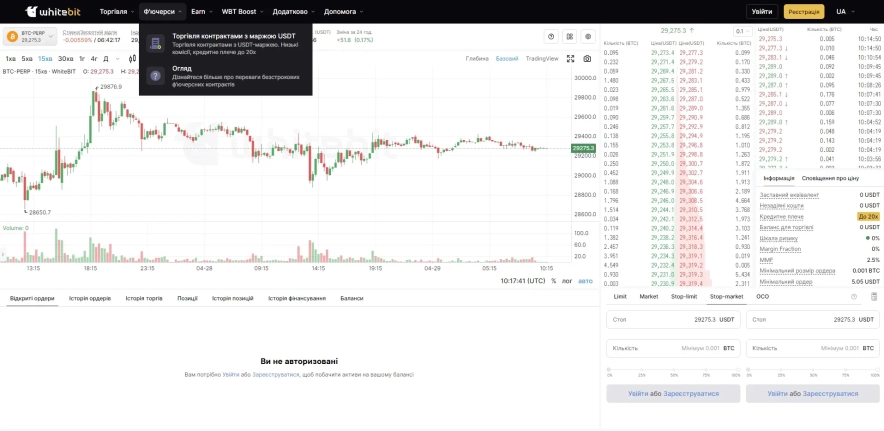

Але якщо раніше торгівля деривативами була складною і доступною лише професіоналам, то сьогодні все змінилося. Платформи, такі як WhiteBIT, зробили цей процес інтуїтивно зрозумілим і швидким:

- Реєстрація та верифікація займає 10 хвилин.

- Внесення депозиту і відкриття угоди - пара кліків.

- Зручний інтерфейс доступний навіть новачкам.

Деривативи більше не привілей обраних. Тепер це можливість для кожного спробувати свої сили в трейдингу.

Однак, зараз багато трейдерів перекочовують з CEX майданчиків на DEX, і зараз поговоримо чому.

Причини переходу на децентралізовані майданчики

З початку ведмежого ринку багато дуже великих проєктів зазнали краху - Terra, 3AC, Genesis. Усе це створювало депресивні настрої і страх, за яких спекулянти почали реагувати на найменшу негативну новину.

Останньою краплею був скам FTX і Alameda Research. Через створені на ринку негативні умови, погане управління і шахрайство, FTX довела біржу до максимально низької кількості ліквідності. Інформація про ці проблеми, що з'явилася, викликала набіг користувачів на виведення коштів, що остаточно добило біржу.

Подія спричинила втрату великої кількості грошей дрібних інвесторів і спекулянтів. Довіра до централізованих майданчиків почала стрімко падати. Користувачі не були впевнені, що інші біржі не мають схожих проблем і стали зберігати свої депозити на криптогаманцях, а не на балансі бірж.

Виникла проблема: користувачі хотіли, щоб їхні кошти працювали, але заводити на біржу стало небезпечно. У цей час децентралізовані рішення почали привертати значну увагу. Майданчики розвивалися і раніше, але команди розробки відчули попит і сильно прискорилися. Було створено новий наратив.

Проблема довіри, що виникла, і бажання зберегти контроль над своїми активами призвели до масового переходу користувачів на децентралізовані майданчики. Трейдери та інвестори почали обирати DEX (децентралізовані біржі) як безпечну альтернативу, що дає змогу не тільки зберігати кошти, а й продовжувати активну торгівлю, уникаючи ризиків, пов'язаних із централізованими біржами.

Плюси децентралізованих майданчиків:

- Зберігання своїх активів. DEX рішення дозволяють повністю володіти своїми активами завдяки зберіганню приватного ключа або мнемонічної фрази. CEX зберігає приватний ключ за свого користувача і по суті є власником усіх криптоактивів. За будь-яким запитом, або при порушенні постійно мінливих правил біржі, ваші кошти можуть бути заблоковані. При зберіганні коштів на власному криптогаманці такого ризику немає.

- Прозорість. Історія більшості блокчейнів відкрита, що виключає можливість шахрайства з боку майданчика. Ринкові дані можна використовувати для аналізу.

- Конфіденційність (до певної міри).

- Поки користувач не проходить KYC, його особистість залишається відносно анонімною. Однак все ж можливий непрямий аналіз даних, таких як IP і параметри обладнання.

- Функціонал DeFi. DEX надає можливості для стейкінгу, лендінгу, використання пулів ліквідності, а також отримання позик і участі в розвитку проєктів.

Мінуси децентралізованих майданчиків:

- Нижча ліквідність. Більшість угод на крипторинку проходять через CEX, тому DEX поки не можуть запропонувати такий самий рівень ліквідності, що ускладнює великі угоди. Децентралізовані майданчики намагаються вирішити цю проблему за допомогою заохочення і створення пулів ліквідності.

- Комісії. Головна особливість децентралізованих мереж створює велику проблему - дорогі комісії. DEX працює в цій мережі, отже при здійсненні транзакції автоматично списується комісія. Додатково майданчик теж повинен узяти свою комісію, щоб заохотити постачальників ліквідності, або інші елементи системи (залежить від застосовуваних платформою технічних рішень). Наразі існує кілька спроб вирішити цю проблему, найпоширеніша - робота у швидкій, але менш децентралізованій мережі. Це збільшує швидкість транзакцій і зменшує комісії (наприклад, Arbitrum).

- Складність використання. Рішення, що створюють можливість роботи в децентралізованому просторі, досить складні для звичайного користувача. Велика кількість мереж, з не найзручнішим функціоналом для переміщення активів відлякують користувачів. Розробники будь-яких нових додатків ставлять цю проблему як головну мету для розвитку. Повільно, але впевнено сфера покращує UX.

CEX vs DEX

Основні обсяги деривативів генеруються на централізованих біржах (CEX). Вони надають спекулянтам надійний і зрозумілий функціонал, а також велику кількість ліквідності.

Оскільки децентралізовані деривативні платформи поки що не генерують великі обсяги, відносно інших DeFi напрямків, то основну статистику для порівняння CEX/DEX деривативних рішень, ми будемо брати від загальних DEX обсягів.

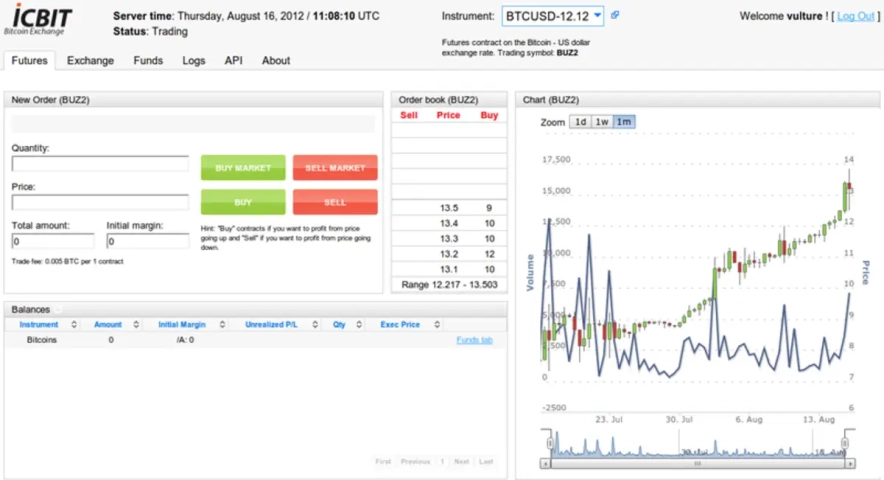

Порівняння обсягів спотового і деривативного крипторинку

Починаючи з 21 року деривативні обсяги стали більшими, ніж спотові. Це пов'язано з розвитком функціоналу централізованих платформ, а також великим припливом користувачів, які прийшли після зростання всього ринку.

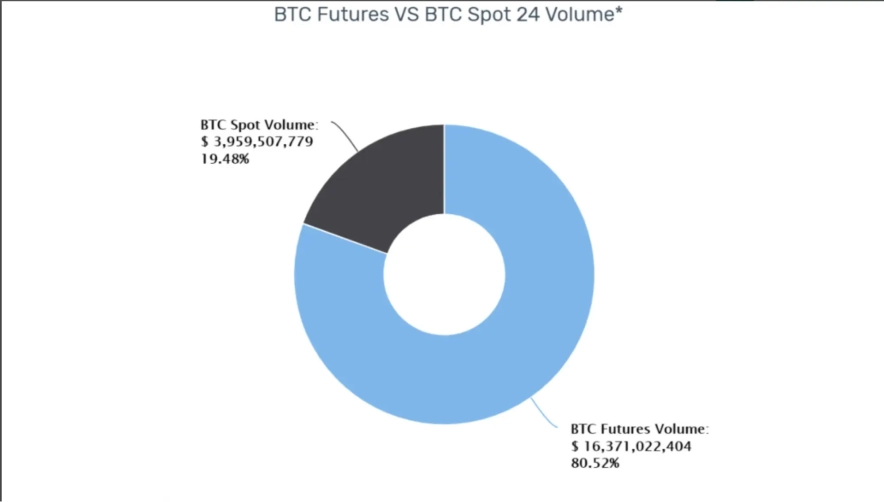

Порівняння обсягів CEX і DEX платформ

У 21-22 році DeFi активно розвивався. З'являлася велика кількість застосунків, що дають змогу заробляти за допомогою розміщення своїх активів у стейкінгу, лендингу та багато іншого. Уся ця активність підвищувала обсяги як централізованих (CEX), так і децентралізованих майданчиків (DEX).

Співвідношення обсягів транзакцій CEX/DEX у мережі

Після завершення бичачої ринкової фази, низка подій, які ми обговорили вище, змусили користувачів переходити на децентралізовані рішення. Це чудово видно на графіку, нехай загальні обсяги і падають, можна побачити, що питома вага CEX зменшується.

Для розуміння ситуації і відповіді на питання "А чи є все таки зростання у децентралізованих деривативних майданчиків?" потрібно подивитися на статистику.

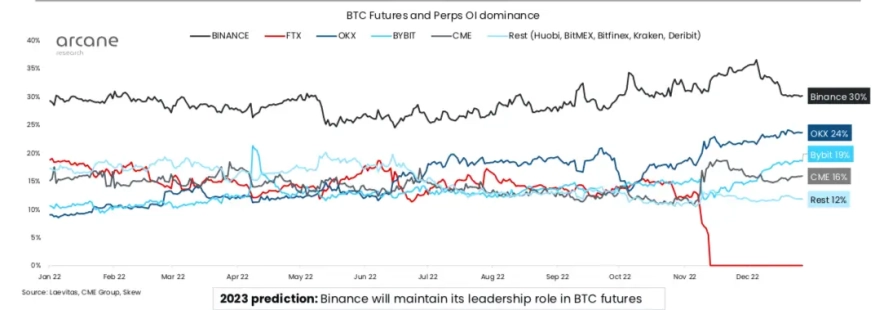

Співвідношення відкритого інтересу (OI) деривативів усіх майданчиків

Після краху біржі FTX можна відстежити певну кореляцію. FTX акумулювала великий обсяг торгів деривативами. Логічно, що спекулянти, які використовують цю біржу, пішли на інші майданчики. Це видно зі зростання питомої ваги інших майданчиків.

Через якийсь час на Binance і CZ обрушилася велика кількість FUD, який викликав відтік обсягів на інші біржі.

Мета цього графіка - показати те, що обсяги досить мігруючий параметр. Якщо децентралізовані деривативні біржі зможуть розв'язати проблеми, які були описані вище, то вони можуть спокійно забрати на себе більшу частку ринку.

DEX майданчики для роботи з ф'ючерсами

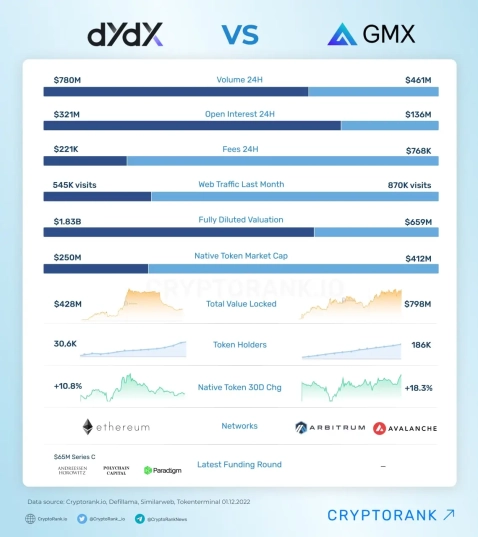

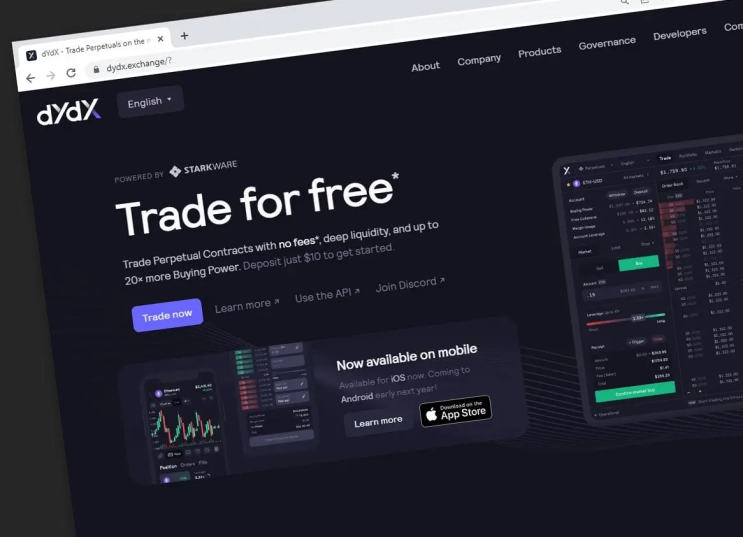

Основні майданчики, що працюють з ф'ючерсами, які починають повільно конкурувати з CEX-рішеннями - dydx і GMX.

Біржа dydx уже досить довго перебуває на ринку, на відміну від GMX - новачка, який дуже активно розвивається.

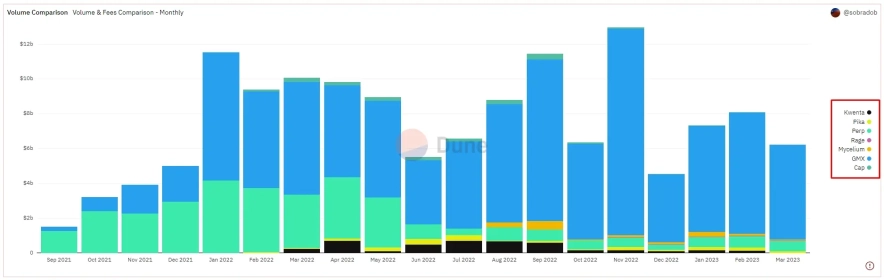

Співвідношення торгових обсягів найбільших майданчиків децентралізованих деривативів

Як можна побачити, GMX є абсолютним лідером. Через технологію StarkWare, на якій працює біржа dydx, ми не можемо побачити мережеві дані цього майданчика.

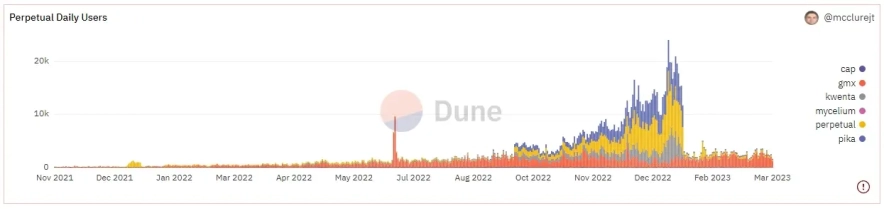

Співвідношення кількості користувачів найбільших майданчиків децентралізованих деривативів

Після проблем з FTX обсяги різко зросли і через кілька місяців впали, оскільки користувачі заспокоїлися. GMX відібрав усю аудиторію.

Де торгувати деривативами: приклади майданчиків

Централізовані майданчики, на яких можна торгувати деривативами

Ф'ючерси на біржі WhiteBIT:

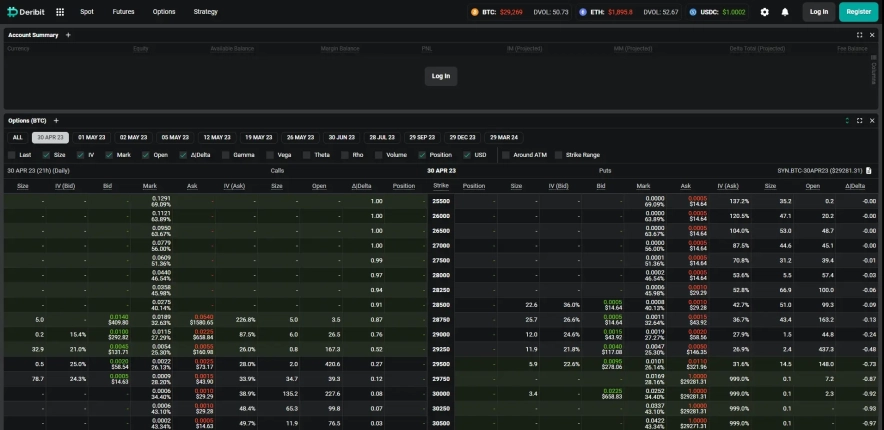

Опціони на біржі Deribit

Ф'ючерси Starknet - https://zkx.fi/

Ф'ючерси Ethereum - https://synthetix.io/

Ф'ючерси Arbitrum - https://perennial.finance/

Ф'ючерси BNB Chain і Arbitrum - https://narwhal.finance/#

Ф'ючерси Arbitrum - https://gmx.io/#/

Ф'ючерси Arbitrum і BNB Chain - https://www.zdx.exchange/

Ф'ючерси Arbitrum і ZK-Sync - https://onchain.trade/#/

Ф'ючерси Ethereum і Cosmos - https://dydx.exchange/

Опціони - https://www.aori.io/

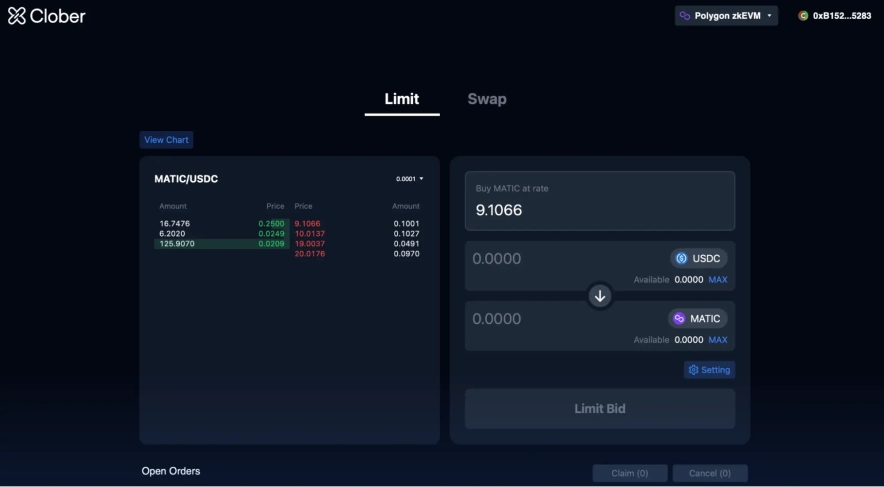

Ф'ючерси Ethereum, Polygon, Arbitrum, ZkSync - https://clober.io

Опціони Optimism і Arbitrum - https://www.lyra.finance/

Опціони Ethereum, Arbitrum, Optimism - https://premia.finance/

Опціони Arbitrum - https://www.synquote.com/#platform

Майбутнє трейдингу за децентралізації: думка команди CRYPTOLOGY KEY

Централізовані біржі (CEX) нині відіграють важливу роль у торгівлі деривативами, надаючи зручні та надійні послуги, а також володіючи великою ліквідністю. Однак, з розвитком децентралізованих фінансів (DeFi), децентралізовані платформи починають активно конкурувати за частку ринку.

Перехід до децентралізованих рішень стає більш помітним після певних подій, таких як крах біржі FTX і фактори, FUD на Binance і CZ. Ці події могли стати стимулом для трейдерів та інвесторів шукати альтернативи у вигляді децентралізованих платформ.

Децентралізовані деривативні біржі, такі як dYdX і GMX, починають повільно, але впевнено конкурувати з централізованими рішеннями. Однак, успіх децентралізованих платформ у майбутньому залежатиме від їхньої здатності розв'язати проблеми, спричинені відтоком користувачів із централізованих бірж після великих подій.

Таким чином, майбутнє трейдингу, найімовірніше, характеризуватиметься більш рівномірним розподілом між централізованими та децентралізованими платформами, особливо якщо децентралізовані біржі зможуть вирішити технічні та регуляторні проблеми, з якими вони стикаються.

Поширені запитання

Деривативи - це фінансові контракти, ціна яких залежить від вартості базового активу. Це можуть бути акції, облігації, товари, криптовалюти та інші активи. Прикладом деривативів є ф'ючерси та опціони. Ці контракти дають змогу спекулювати на зміні цін активів без необхідності їх фактичного володіння.

Переваги:

- Хеджування ризиків, захист від змін цін.

- Спекуляція на русі цін без володіння активами.

- Леверидж, можливість контролю більшого обсягу активів з меншими вкладеннями.

Недоліки:

- Високий ризик втрат, особливо при використанні кредитного плеча.

- Складність в управлінні ризиками, необхідність глибокого аналізу ринку.

- Вплив спекулянтів на волатильність і нестабільність ринку.

У криптовалюті ф'ючерси та опціони є основними деривативами. Вони дають змогу торгувати на підвищення або зниження ціни криптовалюти без необхідності її купівлі. Безстрокові свопи, введені такими біржами, як BitMEX, дають змогу трейдерам продовжувати торги без обмежень за часом.