Что такое риск менеджмент?

Риск менеджмент — это комплекс стратегий и правил, направленных на минимизацию финансовых потерь и сохранение капитала. Без эффективной системы управления рисками трейдеры могут столкнуться с существенными убытками, что в конечном итоге может привести к потере всего капитала.

Трейдинг — это всегда баланс между риском и доходностью. Даже самые успешные стратегии неизбежно сталкиваются с сериями убыточных сделок, поэтому важно уметь управлять рисками для долгосрочного успеха.

Основные принципы риск менеджмента

Эффективный риск менеджмент базируется на нескольких ключевых принципах:

- Оценка риска на сделку: трейдер должен заранее определить допустимый уровень риска для каждой сделки. Как правило, рекомендуется ограничивать риски на уровне не более 1-2% от капитала.

- Диверсификация: разделение средств на различные активы снижает риск потери всего капитала в одной сделке. Это может включать различные инструменты (акции, валюты, криптовалюты и т. д.) или сектора экономики.

- Установка стоп-лоссов: стоп-лосс — это автоматический инструмент, который закрывает позицию, если цена достигает заранее установленного уровня убытка. Он помогает предотвратить слишком большие потери.

- Ограничение риска на день/неделю. В большинстве случаев, почти каждый трейдер приходит в своей торговле к такому инструменту, как ограничение риска на день/неделю. Делается это для того, чтобы ограничить торговлю после получения определенного убытка и не продолжать открывать сделки на эмоциях, а вернутся уже на следующий день/неделю и продолжить торговать с холодной головой, разобрав собственные ошибки.

- Контроль эмоций: эмоции часто приводят к принятию импульсивных решений, которые могут ухудшить ситуацию. Риск менеджмент помогает трейдерам сохранять хладнокровие и придерживаться заранее разработанной стратегии.

Определение своего торгового профиля и целевых показателей

Определение торгового профиля

- Тип трейдера: важно определить, каким типом торговли вы планируете заниматься. Например, это может быть дневная торговля, скальпинг, позиционная торговля или долгосрочные инвестиции. От этого зависит частота сделок, тип рисков, горизонты прибыли и убытков.

- Толерантность к риску: каждый трейдер имеет свой уровень терпимости к рискам. Этот показатель может зависеть от опыта, капитала и психологической устойчивости. Например, кто-то готов принимать значительные риски ради высокой доходности, в то время как другой трейдер будет выбирать более стабильные, но менее прибыльные инструменты.

- Рыночные предпочтения: трейдер должен определиться с рынками и финансовыми инструментами, в которых он будет работать (форекс, индексы, криптовалюты и т.д.). Это влияет на подход к управлению рисками, так как волатильность, ликвидность и другие характеристики могут сильно варьироваться между рынками.

Определение целевых показателей

- Финансовые цели: установите реальные и измеримые цели доходности. Это может быть годовая или месячная доходность в процентах к депозиту, или цели по наращиванию депозита в проп-трейдинге. Такие цели помогают оценивать результаты торговли и корректировать стратегии.

- Допустимый уровень риска: четко обозначьте, какой максимальный уровень убытков вы готовы принять. Это может быть дневной, недельный или месячный лимит. Например, можно установить ограничение на потерю не более 2% капитала за день или 10% за месяц.

- Коэффициенты и метрики: для эффективного анализа трейдеры используют такие показатели, как коэффициент риска-доходности (Risk-Reward Ratio), максимально допустимая просадка и другие. Эти метрики помогают измерять, насколько эффективно работает стратегия в долгосрочной перспективе.

Как рассчитать Risk/Reward Ratio?

Risk/Reward Ratio (RR) — это соотношение между уровнем риска, который трейдер готов взять, и потенциальной прибылью от сделки. Этот коэффициент помогает трейдерам оценить, оправдывает ли риск возможную прибыль и как эффективно управлять сделками.

Формула для расчета RR:

RR = (Цена входа — Стоп-Лосс) / (Целевая цена — Цена входа)

Пример расчета:

Предположим, трейдер собирается открыть сделку с акциями Apple ($APPL). Он покупает акцию по цене $160. Стоп-Лосс установлен на уровне $140, а цель по прибыли — $185.

-

Риск на сделку = $160 — $140 = $20

-

Прибыль по цели = $185 — $160 = $25

Теперь, применяем формулу:

RR = $20 / $25 = 0.8

Это означает, что трейдер готов рисковать $20 для получения возможной прибыли в $25. Чем выше RR, тем меньше риск относительно прибыли, и наоборот.

Классификация рисков в трейдинге

В трейдинге важно понимать различные виды рисков, которые могут повлиять на прибыльность ваших сделок и инвестиционных решений. Эти риски могут быть как системными, так и связанными с конкретными рыночными условиями или личными решениями трейдера. Рассмотрим основные типы рисков, с которыми сталкиваются трейдеры:

1. Рыночный риск

Рыночный риск возникает из-за колебаний цен на активы, которые могут быть вызваны внутренними или внешними факторами, такими как новости, экономические отчеты или политическая нестабильность. Это основной риск, с которым сталкиваются трейдеры на всех рынках: валютных, фондовых, криптовалютных и товарных.

Как управлять:

-

Диверсификация активов помогает снизить потенциальные убытки.

-

Использование стоп-лоссов позволяет ограничить потери в случае неблагоприятных ценовых движений.

-

Следование торговому тренду позволяет минимизировать риски, связные с колебаниями.

2. Кредитный риск

Кредитный риск связан с возможностью того, что контрагент (например, брокер, эмитент облигаций или заемщик) не выполнит свои обязательства. Это особенно актуально для торговли с использованием заемных средств, покупки корпоративных облигаций или заключения сделок с контрагентами, которым вы доверяете свои активы.

Как управлять:

-

Выбор надежных контрагентов и проверка финансовых данных.

-

Использование маржинальных ограничений для предотвращения излишних рисков.

3. Ликвидный риск

Ликвидный риск возникает, когда трейдер не может быстро продать актив по справедливой цене из-за недостатка покупателей на рынке. Это особенно опасно для торговли на низколиквидных рынках, таких как редкие криптовалюты или специфические фондовые активы.

Как управлять:

-

Торговля активами с высокой ликвидностью или на крупных, хорошо развитых рынках.

-

Разработка стратегии продажи активов заранее, чтобы избежать крупных ценовых сдвигов.

4. Операционный риск

Операционный риск — это риск, связанный с ошибками, сбоями в программном обеспечении или человеческим фактором. Он может включать технические проблемы платформ, неполадки с интернет-соединением или ошибки при вводе ордеров. Эти риски не связаны напрямую с рыночными условиями, но могут привести к значительным потерям.

Как управлять:

-

Использование проверенных и надежных торговых платформ.

-

Регулярные проверки ордеров и внедрение автоматизированных систем управления рисками.

5. Психологический риск

Психологический риск возникает, когда трейдер позволяет эмоциям, таким как страх, жадность или паника, влиять на его торговые решения. Это может привести к нарушению торговой стратегии, принятию импульсивных решений или чрезмерному риску.

Как управлять:

-

Эмоциональная дисциплина и следование заранее разработанному торговому плану.

-

Умение признавать, когда эмоции начинают доминировать, и способность принимать паузы в торговле для восстановления.

6. Системный риск

Системный риск — это риск, возникающий из-за глобальных экономических или политических факторов, таких как финансовые кризисы, природные катастрофы, войны или политическая нестабильность. Эти факторы могут повлиять на весь рынок, независимо от того, какие активы вы торгуете.

Как управлять:

-

Диверсификация между различными регионами и секторами экономики.

-

Хеджирование рисков через использование защитных активов, таких как золото или облигации.

Разработка стратегии управления рисками

Определение уровня допустимых рисков на сделку и портфель

- Риск на сделку: важно определить, какой процент от капитала вы готовы потерять в одной сделке. Обычно трейдеры устанавливают этот уровень в пределах 1-3% от депозита. Такой подход помогает избежать больших потерь и позволяет продолжать торговлю даже при нескольких убыточных сделках подряд.

- Риск на весь портфель: в дополнение к риску на сделку следует определить максимальный риск для всего портфеля. Это может быть, например, допустимая просадка не более 10% от общего капитала. Если уровень убытка достигает этого порога, трейдер может остановить торговлю и пересмотреть стратегию.

Установка стоп-лоссов и тейк-профитов

- Стоп-лосс: этот инструмент автоматически закрывает сделку, когда убыток достигает установленного уровня. Установка стоп-лосса позволяет контролировать риск в каждой сделке и защищает от резких движений рынка.

- Тейк-профит: это противоположный стоп-лоссу инструмент, который фиксирует прибыль, когда цена достигает желаемого уровня. Тейк-профит помогает трейдеру закрывать сделки с прибылью и дисциплинирует при достижении целевого уровня доходности, не позволяя поддаваться жадности.

Диверсификация портфеля

- Разделение капитала между инструментами: чтобы снизить риски, трейдеры часто распределяют капитал между разными активами (акции, облигации, валюты, сырьевые товары и др.). Это помогает избежать значительных потерь, если один из рынков окажется убыточным.

- Управление корреляцией: важно выбирать активы, которые не сильно коррелируют между собой. Например, если один актив падает в цене, другой может расти или оставаться стабильным, что снижает общий риск портфеля.

Мониторинг и регулярная оценка результатов

- Анализ эффективности стратегии: регулярный анализ журнала сделок позволяет выявить, насколько эффективна текущая стратегия управления рисками. Например, можно оценивать соотношение прибыли и убытков, максимальные просадки и другие метрики. Это помогает определить, нужно ли вносить корректировки.

- Адаптация к изменениям рынка: финансовые рынки изменчивы, и иногда необходимо пересмотреть свои правила, чтобы соответствовать новым условиям. Например, при повышенной волатильности трейдер может временно уменьшить размеры позиций или увеличить длину стоп-лоссов.

Эмоциональная дисциплина и контроль над сделками

- Придерживание планов: риск менеджмент работает только тогда, когда трейдер следует своему плану. Это требует дисциплины, особенно в моменты, когда рынок идет против открытой позиции.

- Ограничение импульсивных решений: чтобы избежать чрезмерных потерь, важно не поддаваться эмоциям и не принимать необдуманных решений. Строгое следование стратегии помогает оставаться спокойным и рассудительным, даже если рынок ведет себя непредсказуемо.

Почему важна стратегия управления рисками?

Эффективная стратегия управления рисками позволяет трейдеру ограничивать убытки, управлять капиталом и избегать серьезных просадок. Без нее торговля становится спекулятивной и сильно зависит от удачи, что может привести к значительным потерям. Стратегия управления рисками помогает трейдерам сохранять долгосрочную устойчивость, обеспечивая возможность восстанавливаться после временных неудач и минимизировать влияние убытков на общий капитал.

Главным инструментом в плане риска является стоп-лосс, так как этот вид ордера позволяет автоматически фиксировать убыток на заранее определенном уровне. Также стратегия управления рисками помогает избежать эмоциональных решений, основанных на страхе или жадности, и установить четкие правила торговли. Важным аспектом является определение оптимального размера позиций, что позволяет трейдеру управлять рисками, минимизируя вероятность крупных потерь.

Кроме того, стратегия управления рисками позволяет трейдеру адаптироваться к изменениям рыночных условий, например, в периоды повышенной волатильности, и правильно распределять капитал между различными активами, снижая риски и увеличивая шансы на прибыль.

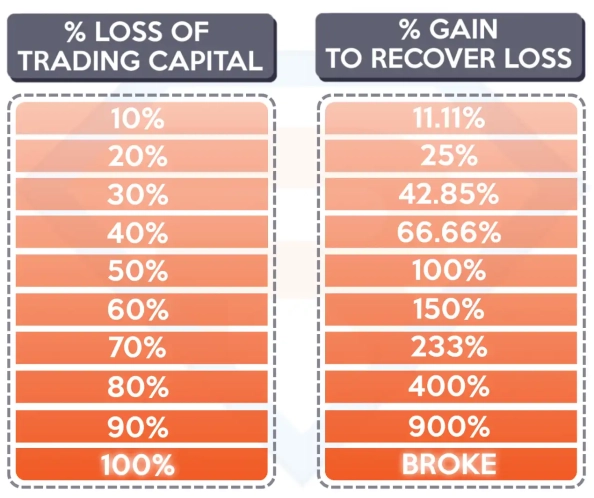

На картинке сверху вы можете наблюдать сколько вам нужно будет сделать профита в процентах, чтобы отбить убыток в 10-20-30…100%.

Простая математика, разберём на примере потери в 40% от начального депозита в 10.000$:

10.000 - 40% = 10.000 - 4.000 = 6.000

6.webp / 100 * 66.66 = 3999.6

6.000 + 3999.6 = 9999.6 (если округлять - 10к)

Поэтому, потеряв, например, 40% от депозита - чтобы вернуть начальный, нужно будет сделать уже 66.66%

А потеряв, казалось бы, всего на 20% больше - сделать нужно будет уже 150%

Виды стоп-лосс ордеров

Стоп-лосс ордера бывают трех видов:

- Обычный лимитный ордер.

- Стоп-лимитный ордер. Включает в себя 2 цены (триггерную цену для выставления лимитного ордера и цену самого ордера): после того, как цена доходит до триггерного ордера - он срабатывает и выставляется лимитный ордер по заранее указанной цене.

- Стоп-маркет ордер. Ордер с одной ценой, доходя до которой он взаимодействует с ближайшими ордерами в стакане.

Перестановка стоп-лосса в зону безубыточности (БУ)

Трейдеры используют в своем торговом подходе такой фактор как БУ (безубыток), то есть, при определенных условиях - переставляют стоп-лосс на уровень цены открытия позиции. В таком случае, при возврате к этому ордеру - позиция закрывается, а трейдер не получает никаких убытков.

Тем не менее, переставлять стоп-лосс в безубыток следует только после определенных событий на графике (либо, например, перед важными новостями, которые вероятно приведут к повышению волатильности), которые подтверждают продолжение движения в благоприятном для вашей позиции направлении, или которые его опровергают (в целях перестраховки). В противном случае цена может вернуться за вашим БУ и уйти обратно по заранее ожидаемому сценарию.

Стоп-лосс на спотовом рынке

Стоп-лосс ордера могут использоваться не только в маржинальной/фьючерсной торговле, но и в спотовой тоже. Суть его использования заключается в ограничении убытков в случае неудачного инвестирования в проект. В спотовой торговле стоп-лосс работает точно так же, как и в других формах торговли — если цена актива достигает заранее установленного уровня убытка, ордер автоматически закрывает позицию.

Тем не менее, на спотовом рынке стоп-лоссы могут быть длиннее, чем при маржинальной торговле, из-за менее высокой волатильности и меньших рычагов влияния. Обычно оптимальный размер стоп-лосса на споте составляет 10% от стоимости актива. Это позволяет ограничить убытки в случае падения цены, но при этом оставляет пространство для нормальных рыночных колебаний.

Стоп-лосс на спотовом рынке часто используется для выхода из актива с целью перезайти по более привлекательной цене или перейти в другой актив, избегая длительных просадок в несколько десятков процентов.

Кроме стандартного стоп-лосса, трейдеры могут использовать трейлинг-стоп. Это автоматический ордер, который перемещается в зависимости от роста цены, сохраняя установленное расстояние от текущей стоимости. Таким образом, трейдер может зафиксировать прибыль, если цена движется в выгодную сторону, и минимизировать потери, если рынок поворачивает против позиции.

Важно помнить, что стоп-лосс не всегда срабатывает мгновенно, особенно при сильных ценовых скачках или на низколиквидных рынках. В таких случаях может произойти слиппаж — разница между желаемой и фактической ценой исполнения ордера.

Размер плеча и размер позиции

Многие трейдеры ошибочно считают, что используемое плечо напрямую влияет на риск на сделку. Хотя на самом деле, при правильном расчете объема - вы никогда не потеряете больше той суммы, которую готовы потерять. Тем не менее, если же не использовать расчёт и торговать максимальный доступный объем с плечом - можно очень быстро его потерять, так как для закрытия ордера нужно получить всего-лишь убыток, равный вашей марже без учёта плеча.

Кредитное плечо - это сильный инструмент, правильный подход к которому дает множество преимуществ. Маржа и кредитное плечо тесно связаны друг с другом. Чем выше плечо, тем меньше собственных средств нужно вложить в сделку, и наоборот: с меньшим плечом потребуется больше собственных средств.

Например, если у тебя есть 100$ маржи и ты используешь плечо 10x, объем твоей позиции составит 1000$. Если же ты вложишь всего 10$ и возьмешь плечо 100x, позиция снова будет равна 1000$. Важен именно общий объем позиции. Если ты соблюдаешь правила риск менеджмента, увеличение плеча не увеличивает твоих потерь.

Рассмотрим итог: 100$ * 10х = 1000$

10$ * 100х = 1000$

В обоих случаях результат один и тот же, и потенциальные потери и доходы остаются неизменными независимо от плеча, ведь объем позиции одинаков. Таким образом, главный параметр здесь — общий объем позиции, а уровень плеча каждый выбирает индивидуально, в зависимости от своих предпочтений и размера капитала.

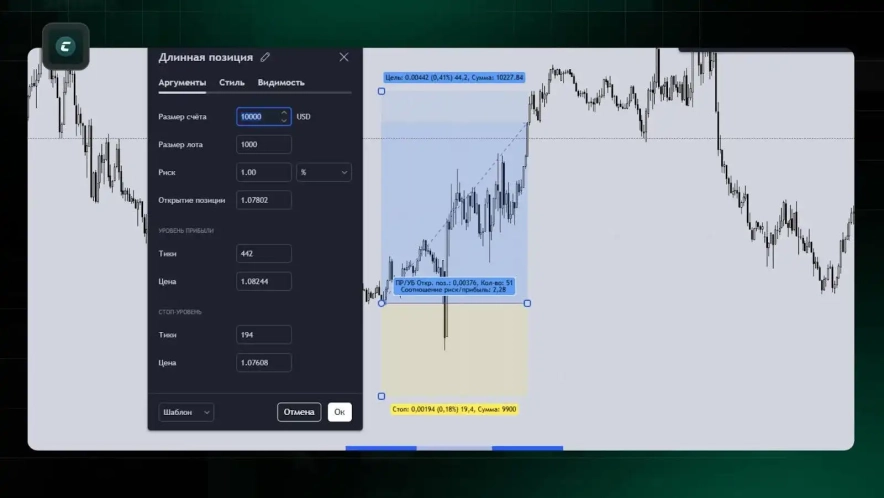

Инструмент длинная и короткая позиции

В сервисе TradingView есть полезный инструмент, который даёт возможность показать, как выглядит позиция визуально на графике, а также, рассчитать объем позиции и соотношение риска к прибыли. В настройках инструмента необходимо прописать правильные: размер депозита, размер лота и риск. Если все эти значения правильные, то, при правильной установке уровня входа и стоп-лосса - этот инструмент будет показывать необходимый объем для открытия позиции.

Заключение от Cryptology Key: зачем каждому трейдеру нужен эффективный риск менеджмент

Эффективный риск менеджмент — это основа успешного трейдинга. Он позволяет трейдеру контролировать свои потери, избегать эмоциональных решений и долгосрочно сохранять капитал. В условиях высокой волатильности и непредсказуемости рынков система управления рисками помогает минимизировать потери и сохранять устойчивость даже в периоды рыночных спадов.

Без грамотного риск менеджмента трейдинг превращается в игру с высокими ставками, где шанс потерь значительно превышает потенциальные доходы. Поэтому каждому трейдеру, независимо от его опыта и стратегии, следует уделять внимание разработке и применению эффективной системы управления рисками.

Поширені запитання

Для минимизации рисков в трейдинге важно следовать нескольким ключевым стратегиям:

-

Не вкладывать более 5% депозита в одну сделку. Это позволяет избежать серьезных потерь в случае неудачной сделки.

-

Диверсификация активов. Распределение средств между различными активами (акции, облигации, криптовалюты и т.д.) помогает снизить риски, связанные с падением стоимости одного из инструментов.

-

Баланс между диверсификацией и концентрацией. Важно не переусердствовать с диверсификацией, чтобы сохранить эффективность стратегий. Слишком большая диверсификация может привести к недостаточной прибыли, в то время как чрезмерная концентрация на одном активе увеличивает риски.

Эти подходы помогут более эффективно управлять рисками и поддерживать баланс между потенциальной прибылью и возможными убытками.