Macro

Обзор финансовых новостей на неделю 16.10 - 20.10

На следующей неделе самые важные новости и показатели будут связаны с производством и розничными продажами, в конце недели пройдет выступление председателя ФРС Джерома Пауэлла. Неделя пройдет достаточно спокойно для спекулирования.

Понедельник

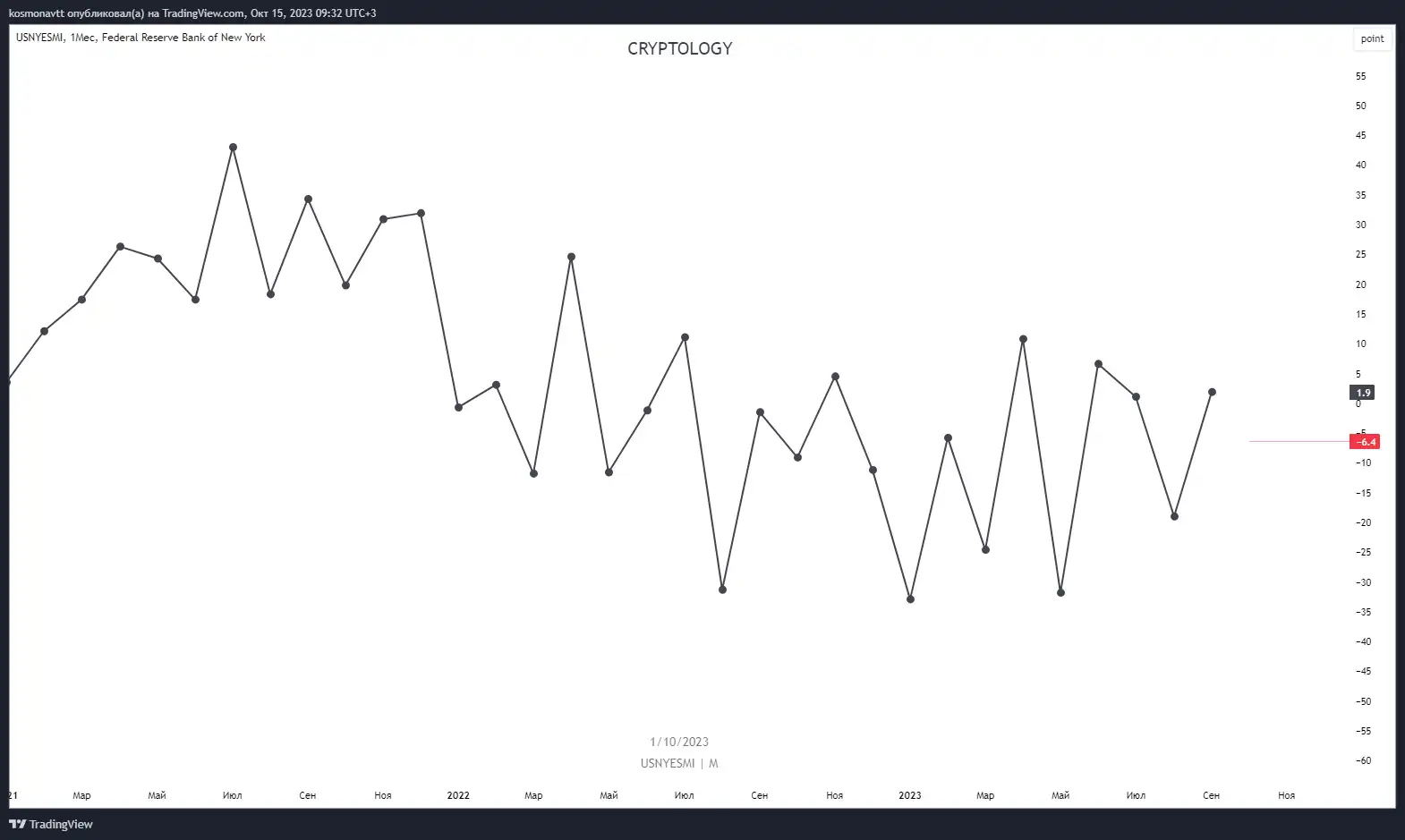

USD (Доллар США) / Empire State Manufacturing Index - 15:30

Производственный индекс штата Нью-Йорк.

Федеральный резервный банк Нью-Йорка ежемесячно выпускает производственный индекс штата. Показатель основывается на опросе предприятий в сфере производства по вопросам условий ведения бизнеса, занятости, поставок и новых заказов.

Штат Нью-Йорк является четвертым по размеру населения (20 млн. человек) и третьим по вкладу в ВВП страны (2.05 трлн. долларов). Как бы кто не рассказывал про то, что США являются самым большим мировым потребителем (торговый дефицит составляет 948.1 млрд. долларов), производство до сих пор очень развито. Существует большое количество локальных брендов, закрывающих почти все потребности граждан.

Именно по этой причине производственные данные очень важны и могут многое сказать о будущей динамике экономики в целом. Так как базовым элементом в производстве товаров являются предприятия, они лучше и быстрее всего реагируют на изменения в экономических условиях. Весь 23 год показатель чаще всего находился в области сильного негатива, с небольшими позитивными изменениями. С начала лета динамика стала улучшаться, фактические показатели оказались лучше, чем прогнозируемые.

Текущая ситуация с ценами на энергоносители, высокая закредитованность населения и снижение потребительской способности может способствовать волне нового негатива.

Последний выпуск фактического показателя (1.9) оказался позитивнее, чем прогнозируемый (-9.9).

Текущий прогноз на рынке - (-6.4).

Подробнее можно ознакомиться тут.

Вторник

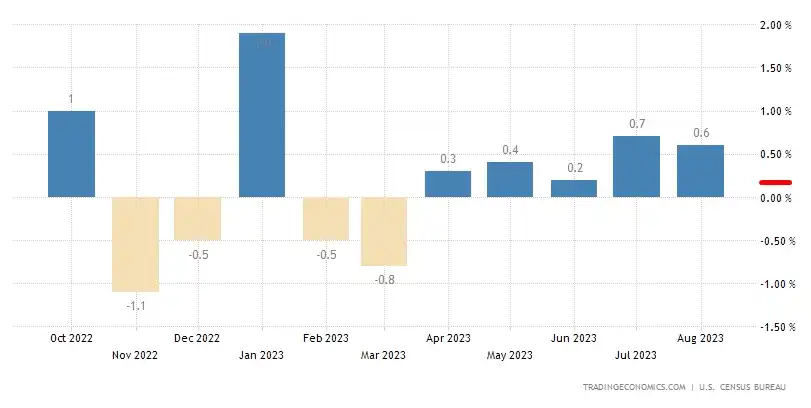

USD (Доллар США) / Core Retail Sales m/m - 15:30

Изменение базового показателя розничных продаж за месяц.

Бюро переписи населения США ежемесячно выпускает данные по изменению базового показателя розничных продаж за месяц.

Для расчета базового показателя (Core) берутся данные без учета продаж автомобилей. По статистике, продажи автомобилей составляют около 20% розничных продаж. Цены на автомобили постоянно меняются вследствие активного спроса, поэтому создают большую волатильность.

Как было описано в прошлых обзорах, экономисты стараются подвести любую ситуацию под модель. Волатильность может создавать проблемы для таких моделей, поэтому они удаляют волатильный компонент из расчета.

Базовый показатель розничных продаж очень важен, так как стоит первым в цепочке по определению потребительского спроса.

Чем больше люди покупают товары, тем меньше их становится на складах магазинов. Для того, чтобы обеспечить спрос предложением, магазины начинают заказывать все больше товаров у предприятий. Предприятия начинают активно закупать сырье для производства этих товаров.

Если люди покупают меньше товаров, то запасы на складах магазинов остаются и нету смысла делать новый заказ на предприятие. Цепочка создающая позитивное воздействие на экономику не работает.

С помощью показателя розничных продаж рассчитывается большое количество статистических данных, на основе которых принимаются дальнейшие решения по работе предприятий и государственных учреждений.

На данный момент главной задачей ФРС является максимально аккуратное снижение инфляции. Именно поэтому снижающийся показатель розничных продаж это краткосрочный позитив, говорящий о том, что воздействие работает и в перспективе они достигнут целевого показателя инфляции в 2%.

Все лето показатель был позитивным, в основном выше прогнозируемого. В последний выпуск фактический показатель (0.6%) был выше прогнозируемого (0.4%).

Текущий прогноз на рынке - 0.2%.

Подробнее можно ознакомиться тут.

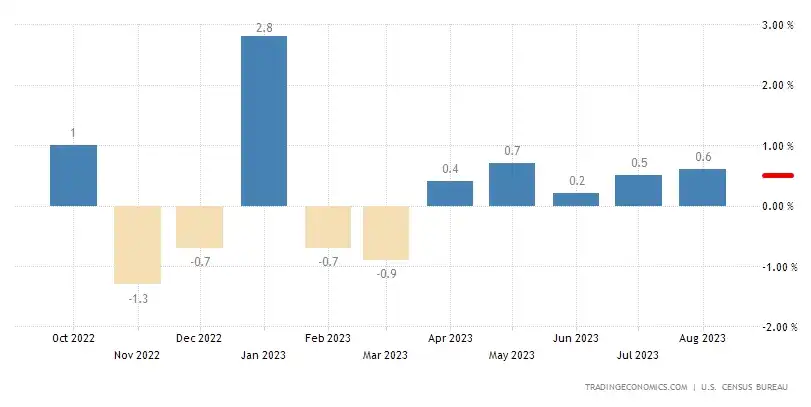

USD (Доллар США) / Retail Sales m/m - 15:30

Изменение показателя розничных продаж за месяц.

Бюро переписи населения США ежемесячно выпускает данные по изменению показателя розничных продаж за месяц.

Для расчета показателя берутся данные с учетом продаж автомобилей. По статистике, продажи автомобилей составляют около 20% розничных продаж. Цены на автомобили постоянно меняются вследствие активного спроса, поэтому создают большую волатильность.

Как было описано в прошлых обзорах, автомобили - очень важная часть американской жизни, так как инфраструктура очень сильно распределена географически, а транспортная система не так развита как в Европе.

Занижение реальной статистики не очень хорошее занятие, но если сравнивать с показателем инфляции и базовой инфляции (CPI и Core CPI / PCE и Core PCE), то продажи автомобилей не так важны как рост цен на продукты питания и энергоносители.

Автомобиль можно не менять долгое время и все равно обладать им. Однако автомобильный рынок в США работает на кредите. В основном люди полноценно не обладают автомобилями, а берут ее в лизинг, либо кредит. После определенного срока эксплуатации, они не выплатив полный кредит за текущий автомобиль меняют его и перераспределяют кредит на новый автомобиль. По этой причине мировой вторичный рынок наполнен автомобилями из США.

Удар по продажам автомобилей - снижение активности дилеров, производителей и банковских учреждений выдающих кредит на автомобиль. Автомобильная промышленность создает 3% ВВП США и создает фактические и косвенные рабочие места для 10 миллионов человек.

Все лето показатель был позитивным, в основном выше прогнозируемого. В последний выпуск фактический показатель (0.6%) был выше прогнозируемого (0.1%).

Текущий прогноз на рынке - 0.3%.

Подробнее можно ознакомиться тут.

Четверг

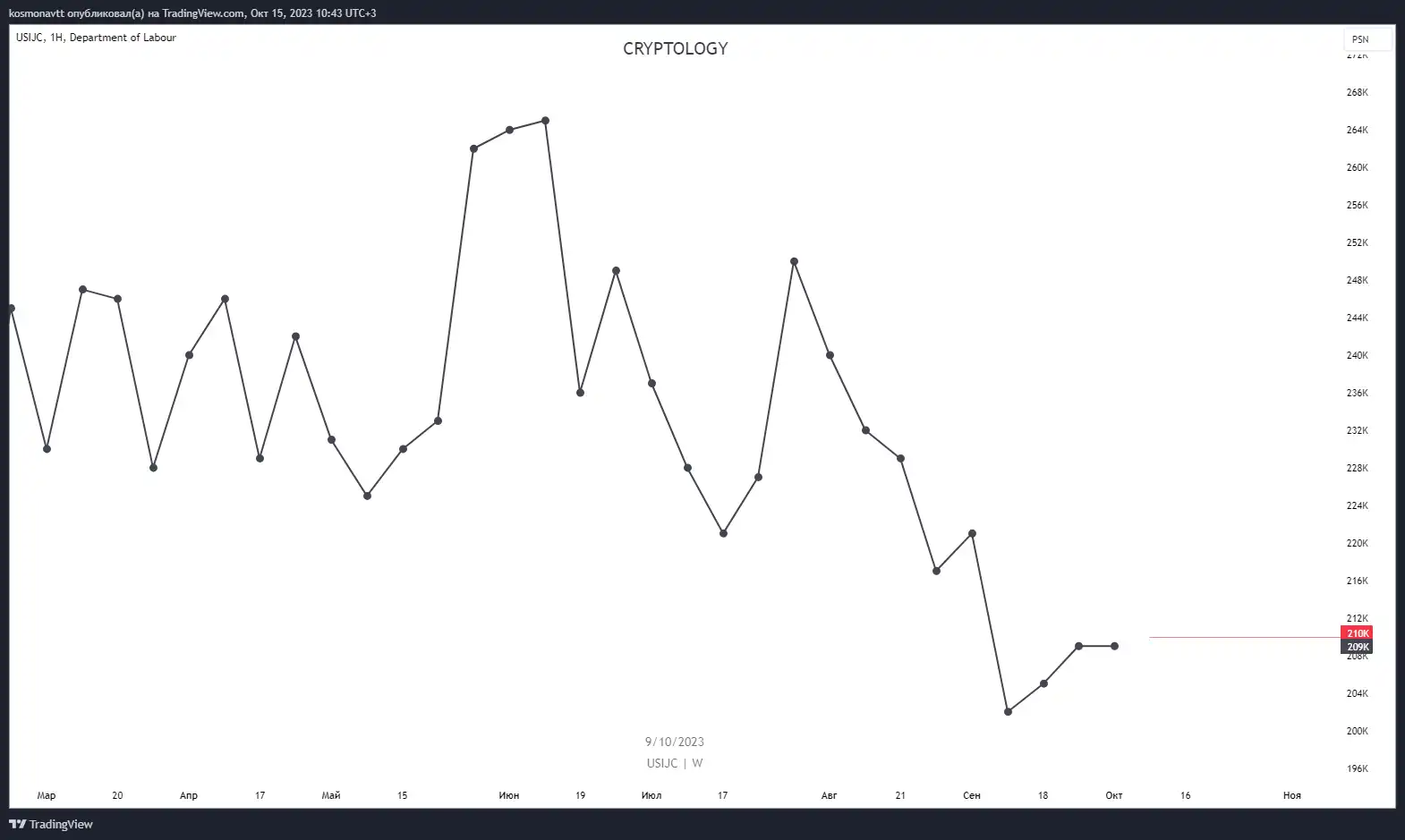

USD (Доллар США) / Unemployment Claims - 15:30

Заявки на пособия по безработице.

Министерство труда США еженедельно публикует данные о заявках. Показатель основывается на гражданах, впервые обратившихся за пособием по безработице за последнюю неделю.

Показатель очень важен, так как показывает силу/слабость рынка труда. Если люди трудоустроены, они получают зарплату и потребляют услуги/товары. Это может влиять на рост потребительской инфляции.

В настоящий момент ФРС активно борется с инфляцией. Сильный рынок труда указывает для центробанка на то, что экономика держится и текущая ситуация с инфляцией будет сохраняться.

Чем больше заявок по безработице, тем лучше для действий ФРС. Чем меньше заявок по безработице, тем хуже для действий ФРС - им приходится повышать ставку еще больше.

Последний выпуск показателя (209 тысяч) оказался чуть ниже прогнозируемого (211 тысяч).. Рынок труда остается стабильным, хоть и замедляется. Поэтому особого негативного влияния на повышение безработицы не происходит.

Текущий прогноз на рынке - 210 тысяч.

Подробнее можно ознакомиться тут.

USD (Доллар США) / Fed Chair Powell Speaks - 19:00

Выступление председателя ФРС Джерома Пауэлла.

Одна из важнейших новостей недели, так как председатель ФРС имеет самый большой вес на финансовые рынки. Речь Пауэлла может указать на дальнейшие действия ФРС.

Пример такой речи.

Последние две недели выходили очень важные данные, которые с очень большой вероятностью Пауэлл будет обсуждать в своей речи.

Подробнее можно ознакомиться тут.

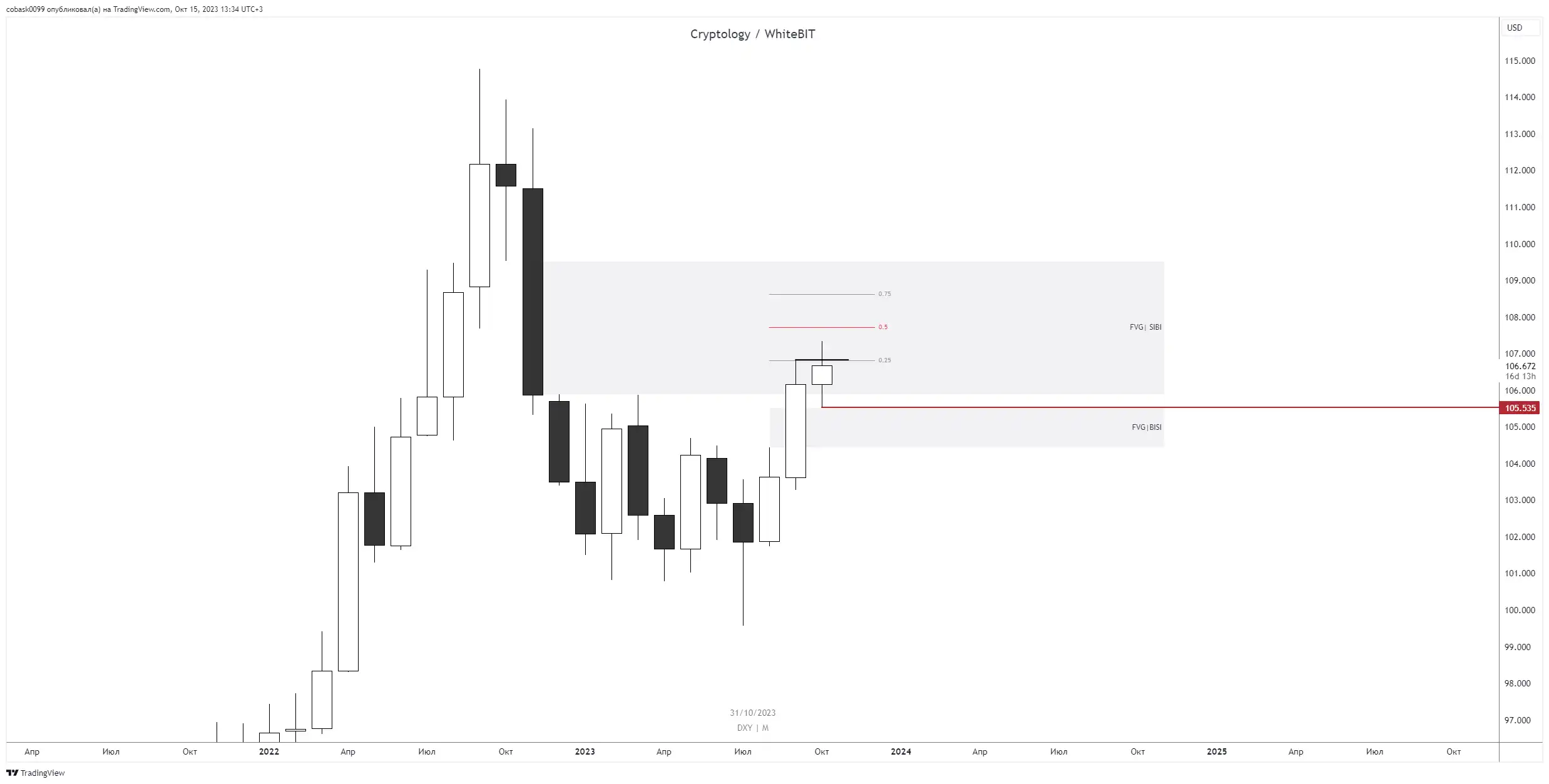

FX

DXY

Monthly:

https://www.tradingview.webp/x/91CuBR0T/

Закрепление второй недели месяца ниже максимума сентября подсказывает нам о возможно нисходящем контексте на протяжении последующих двух недель. Ключевым таргетом для цены будет выступать уровень 105.5, который является месячным FVG (BISI).

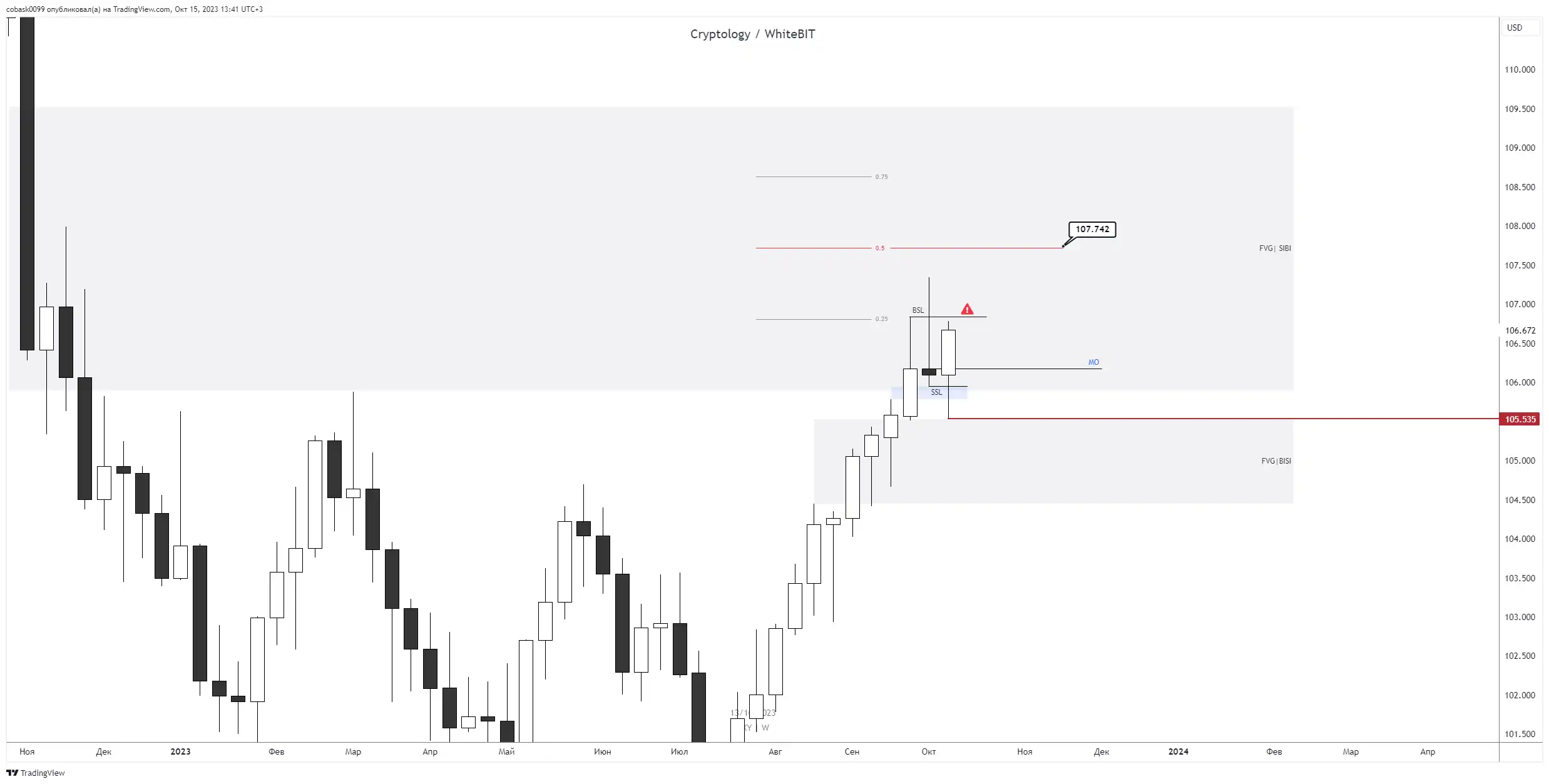

Weekly

https://www.tradingview.webp/x/SvIsAuNc/

Недельный график не даёт возможности принять однозначное решение по поводу контекста этой недели. С одной стороны у нас остался нетронутым уровень 107.7 - 50% FVG (SIBI), с другой стороны был снят максимум прошлого месяца, что дало достаточно сильную реакцию на первой недели. Однако прошлая неделя ударившись в FTA зону недельного FVG (BISI) нивелировала нисходящее движение, и прошлую неделю мы увидели лонговой. Это говорит нам о переходе индекса DXY с восходящей тенденции в возможную консолидацию.

Daily

https://www.tradingview.webp/x/pddaz5O1/

Исходя из достаточно шортовых прогнозов по новостным событиям первой половины недели предполагаем нисходящее движение от уровня PMH (106.8) начиная с понедельника - до уровня MO + OB (106.2) с окончанием в среду или четверг. Самым важным днём этой недели будет являтся четверг из-за выступления Дж. Пауэлла в 19:00. Наиболее вероятный сценарий - Consolidation Thursday Reversal с минимумом недели в четверг.

H4

https://www.tradingview.webp/x/L9a9nk6O/

Советуем вам торговать данную неделю не опираясь на контекст долгосрочной перспективы, так как до выступления Дж.Пауэлла скорее всего алгоритмы буду готовить ликвидность. Наблюдайте за реакцией цены на уровни ликвидности младших таймфреймов. Есть высокая вероятность консолидации в среду и четверг, особенно во время Лондонской сессии.

US10Y

https://www.tradingview.webp/x/AoHpbWTt/

Важно отметить текущую ситуацию с доходностями облигаций. Доходность достигла уровня 4.85, отмеченного нами ещё в обзоре за 25.09. Это повлияло на DXY восходящим движением. Сейчас доходности выглядят шортово, тем более прошлая неделя оформила нам SMT с DXY. Эта ситуация дополнительно подтверждает нисходящий нарратив, однако он может начаться и со следующего месяца.

EURUSD

Monthly

https://www.tradingview.webp/x/TslpFdKR/

С прошлой аналитики контекст месячного таймфрейма только подтвердился, цена не закрепилась ниже годового минимума. Приоритет так же остаётся в уровне 1.068 месячного FVG (SIBI).

Weekly

https://www.tradingview.webp/x/7oNsxa3F/

Контекст недельного таймфрейма сейчас определить сложно. С обоих сторон цена поработала с ликвидностью, при этом у нас образовался Volume Imbalance на уровне 1.055. Важно отметить что сам по себе уровень 1.05 является сильный “круглым” числом, где наиболее часто цена переходит в стадии аккумуляции ликвидности для новых импульсных движений. Как и по DXY приоритет на данную неделю - консолидация.

Daily

https://www.tradingview.webp/x/QWMpmrSq/

Ожидаем восходящее построение ликвидности (желательно в форме компрессии) к зоне MO, где в четверг можем увидеть разворот в нисходящем направлении с поглощением всей построенной ликвидности.

GBPUSD

Weekly

https://www.tradingview.webp/x/O7HZ6tCd/

Наиболее понятная ситуация по британскому фунту. Мы находимся между двух зон интереса со снятой ликвидностью по обе стороны. Именно фунт подтверждает нам потенциальные консолидации по остальным активам. Приоритета в направлении пока нет. Следует посмотреть как цена будет работать с текущими зонами интереса.

Daily

https://www.tradingview.webp/x/S0C0wICL/

Cледует заметить как точно цена протестировала зону FTA в виде FVG (SIBI), которая была нашей потенциальной целью разворота с прошлой аналитики. Мы ожидаем коррекционное движение к зоне MO и FVG SIBI, с последующим потенциальным разворотом в нисходящем направлении.

SP500

Weekly

https://www.tradingview.webp/x/A4hyeugm/

На недельном таймфрейме цена зажата между двумя зонами интереса, так же как и снятие ликвидности произошло по обе стороны, что подтверждает консолидацию. До выхода цены за уровни консолидации выстраивать предположения не имеет смысла.

Daily

https://www.tradingview.webp/x/qSzrBamo/

Cоветуем на этой неделе работать на краткосрочной перспективе, через взаимодействие сессий. Ожидаем боковое движение с потенциальным выходом в нисходящем направлении к уровню 4270 - 4260.

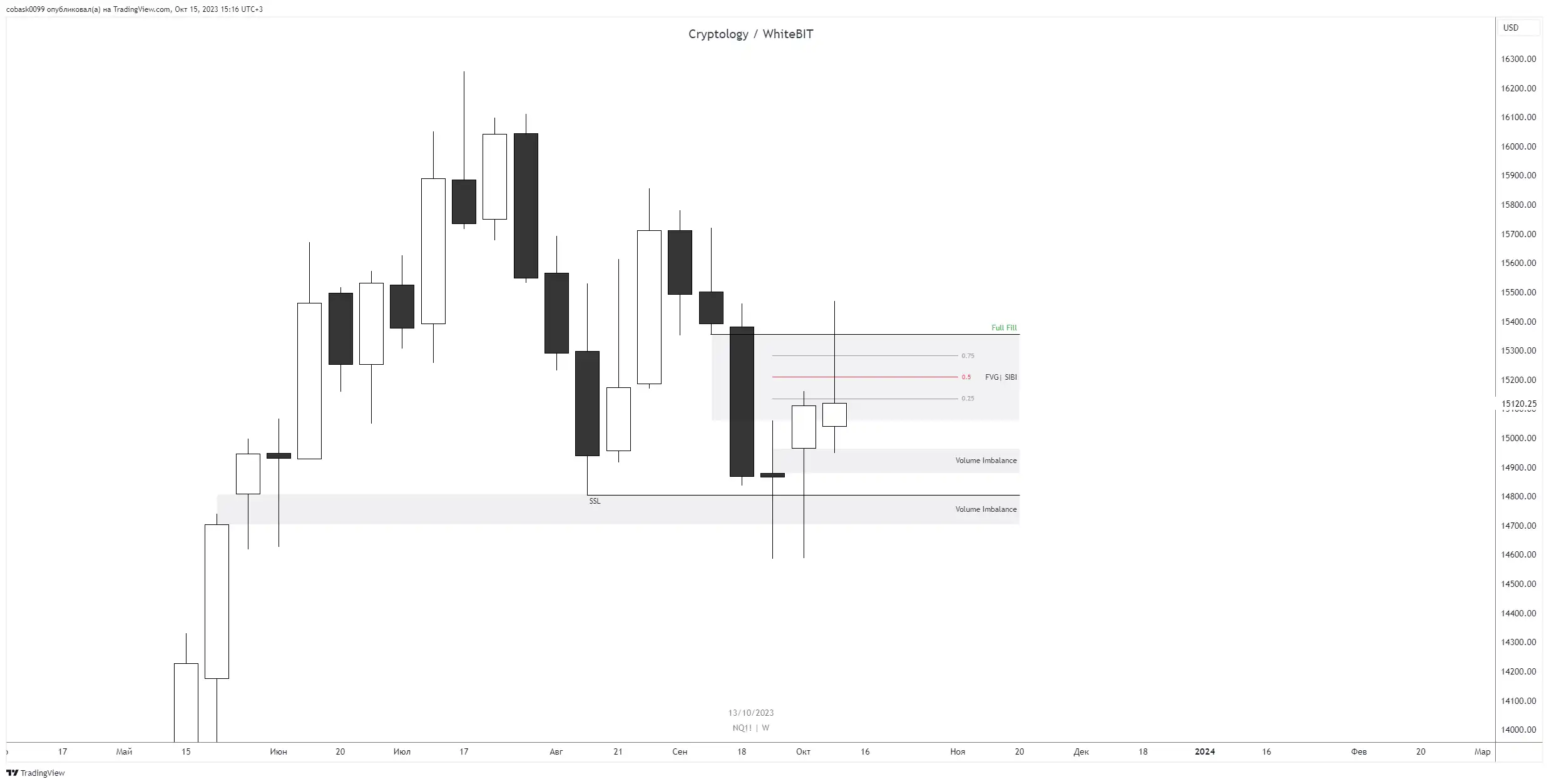

NQ100

Weekly

https://www.tradingview.webp/x/OCfx5tFy/

Ситуация идентичная SP500, прошлая неделя оформила Full Fill недельного FVG (SIBI), однако сразу резко вернулась под зону 50% данного FVG. С другой же стороны у нас имеется несколько зон Volume Imbalance и снятая SSL.

Daily

https://www.tradingview.webp/x/wj0Cp8Yf/

Во время полного перекрытия недельного FVG (SIBI) цена сформировала дневной OB. Понедельник откроется у нижней границы недельного FVG (SIBI), что может удержать цену и привести к тесту OB. С другой же стороны цена сразу может начать двигаться в нисходящем направлении (дополнительный сценарий). Наши ожидания - консолидация с потенциальным выходом в нисходящем направлении до зоны 14800.

Crypto

BTC/USDT

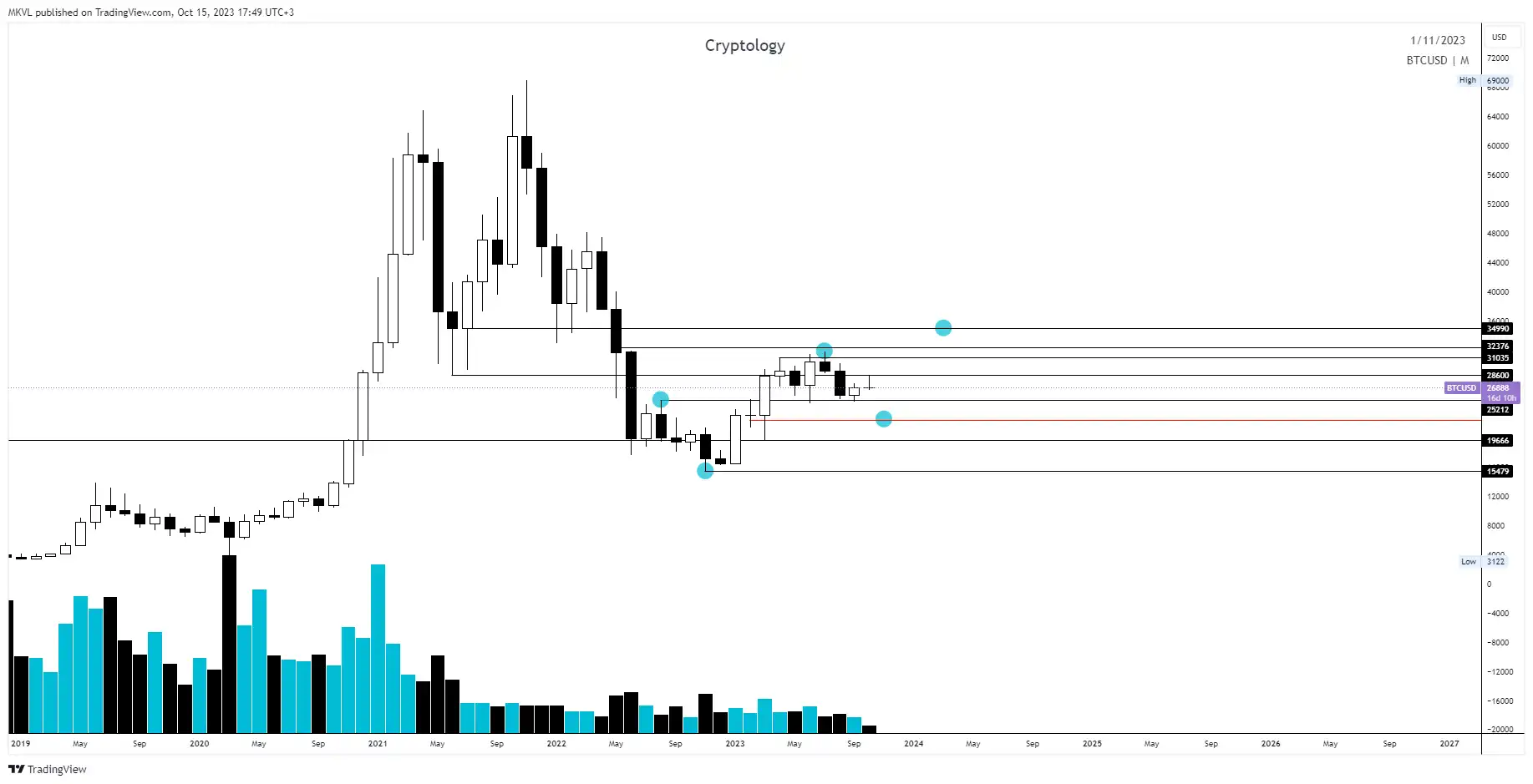

1M BTC

https://www.tradingview.webp/x/yEe6KOGb/

Если мы будем удерживать закрытие месячной свечи в таком диапазоне до конца месяца, то у нас определенно не будет роста, однако, если цена уже проработала всю ликвидность и смогла с аккумулировать достаточно шорт контрактов, то скоро может быть прыжок.

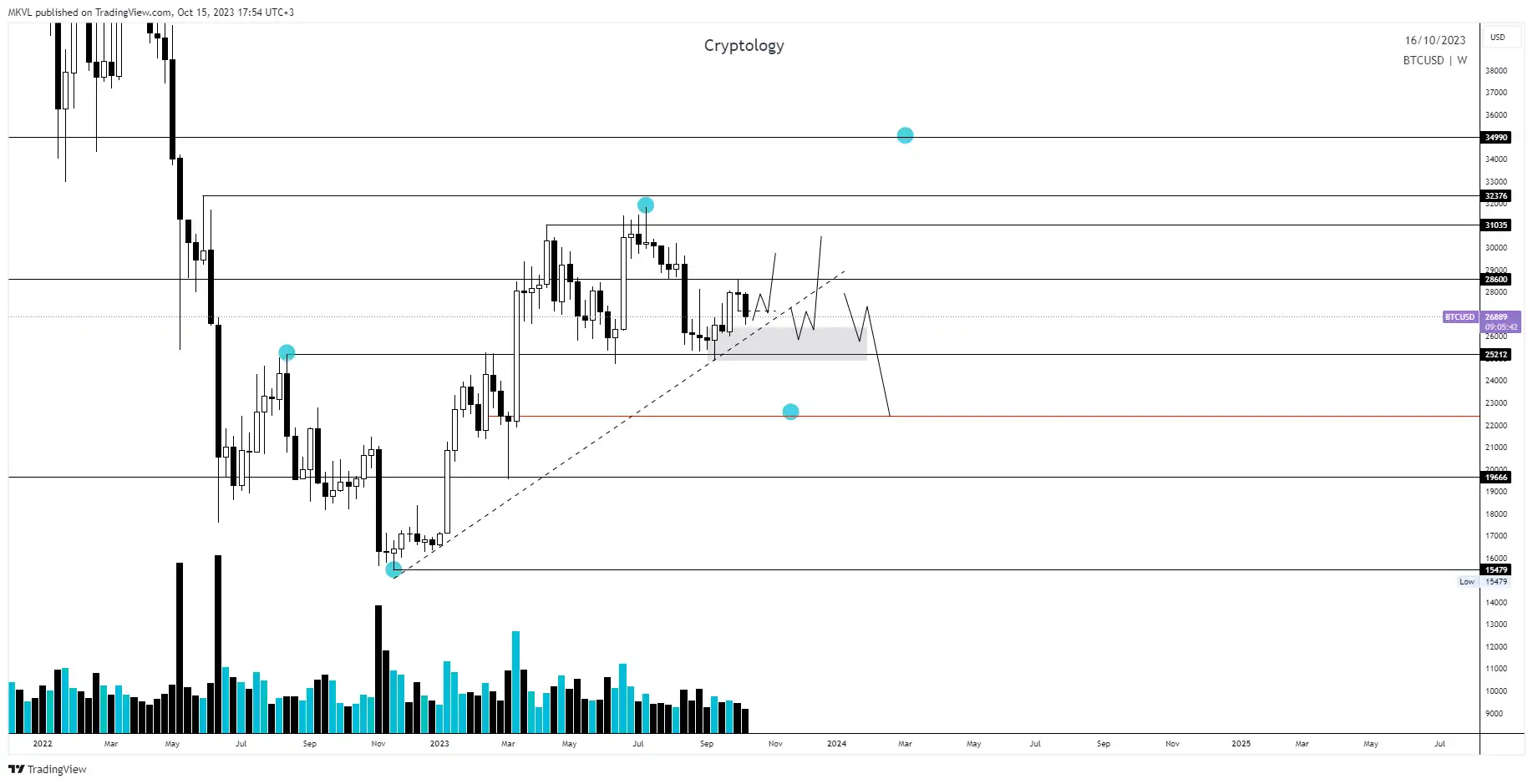

1W BTC

https://www.tradingview.webp/x/wdJyMamI/

В очередной раз я занимаю позицию реалиста и смотрю на несколько сценариев:

- Либо мы под закрытие откупаем неделю так, чтобы цена смогла закрыться выше прошлого недельного минимума.

- Мы оставляем неделю примерно в таком диапазоне и следующая неделя нацелена снять уже новый, сформированный лой прошлой недели и затем идти вверх.

- Мы ловим слабость покупателя и цена торгуется не выше максимума прошлой недели, где ее снижение нацелено вниз, на 25200.

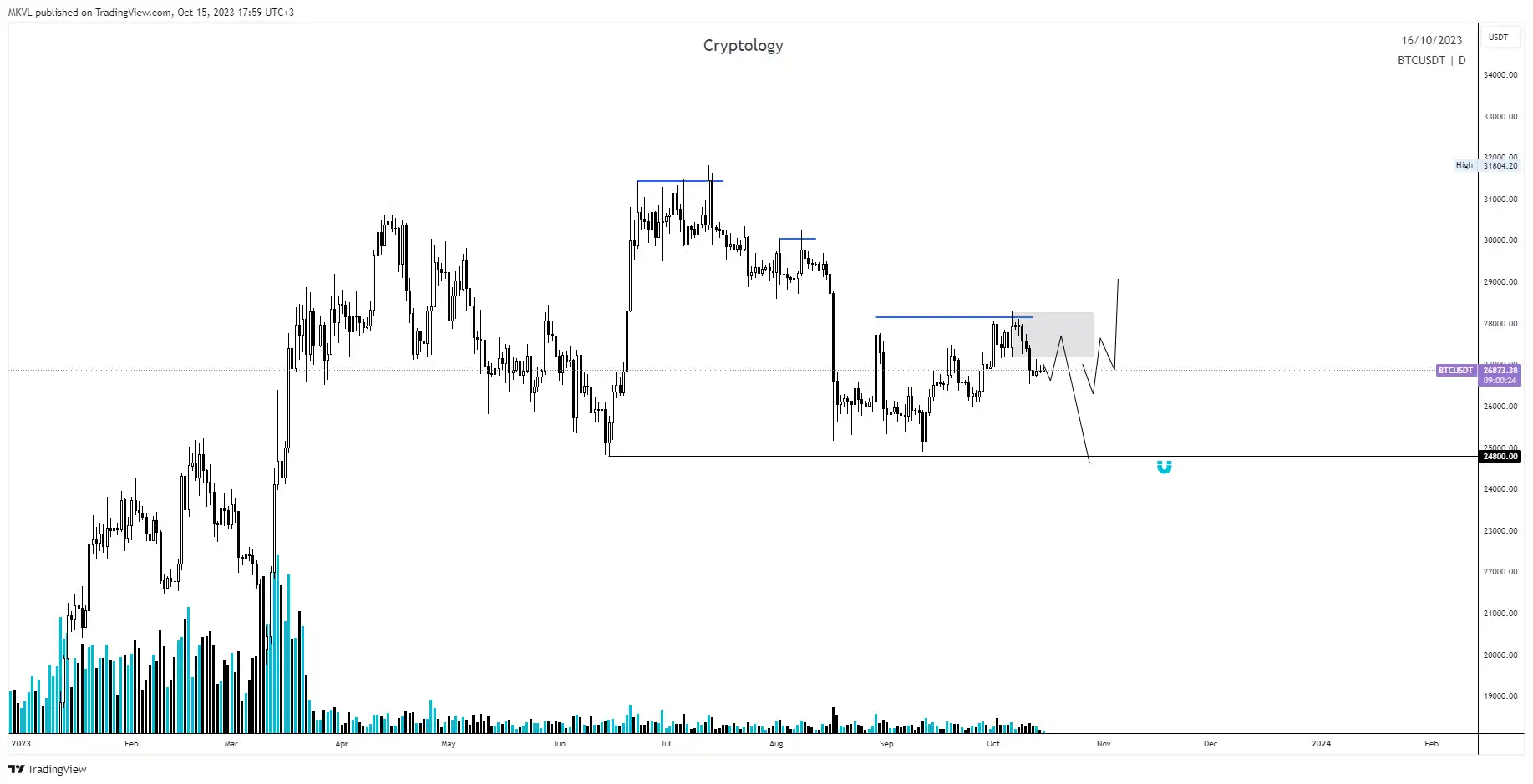

1D BTC

https://www.tradingview.webp/x/3Es10dRJ/

По левую сторону графика мы видим, как цена работала с дневными свингами, которые не могли закрыться телом выше или были поглощены после закрепа - они попросту получали глобальное снижение, возможно это и ждет нас, но мы не смотрим только один сценарий.

Я допускаю любое снижение цены, главное удержать уровень 26000, т.к. если он будет потерян, то это сразу будет означать крупное снижение.

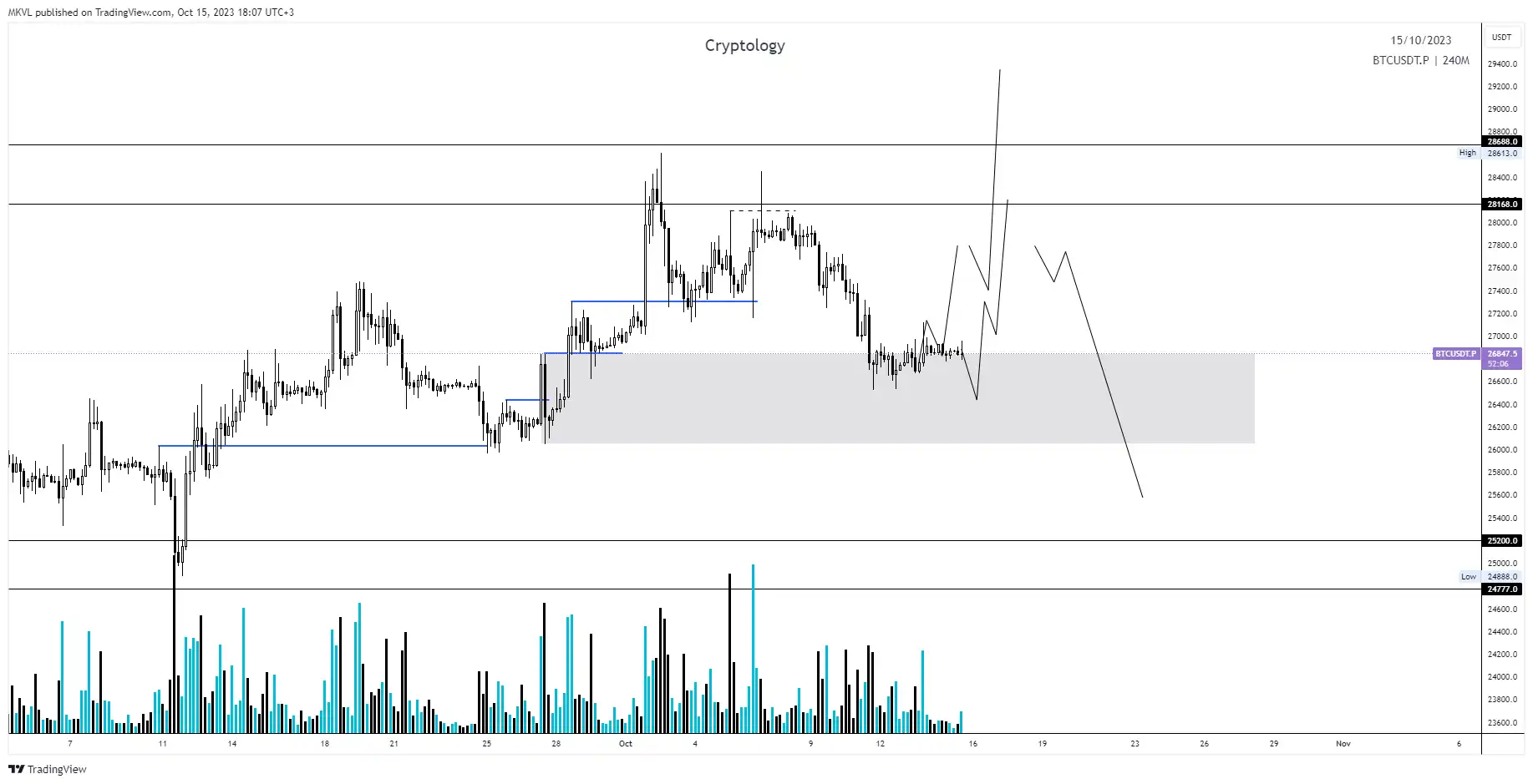

4H BTC

https://www.tradingview.webp/x/4iwaY6u1/

Здесь либо цена принимает правила ренджа, либо дальше следует по структуре, относительно направление 4Н чарта. Получить снижение ниже оставленных эквалов никак не повлияет на контекст роста вверх, ведь на контекст влияет только 26000.

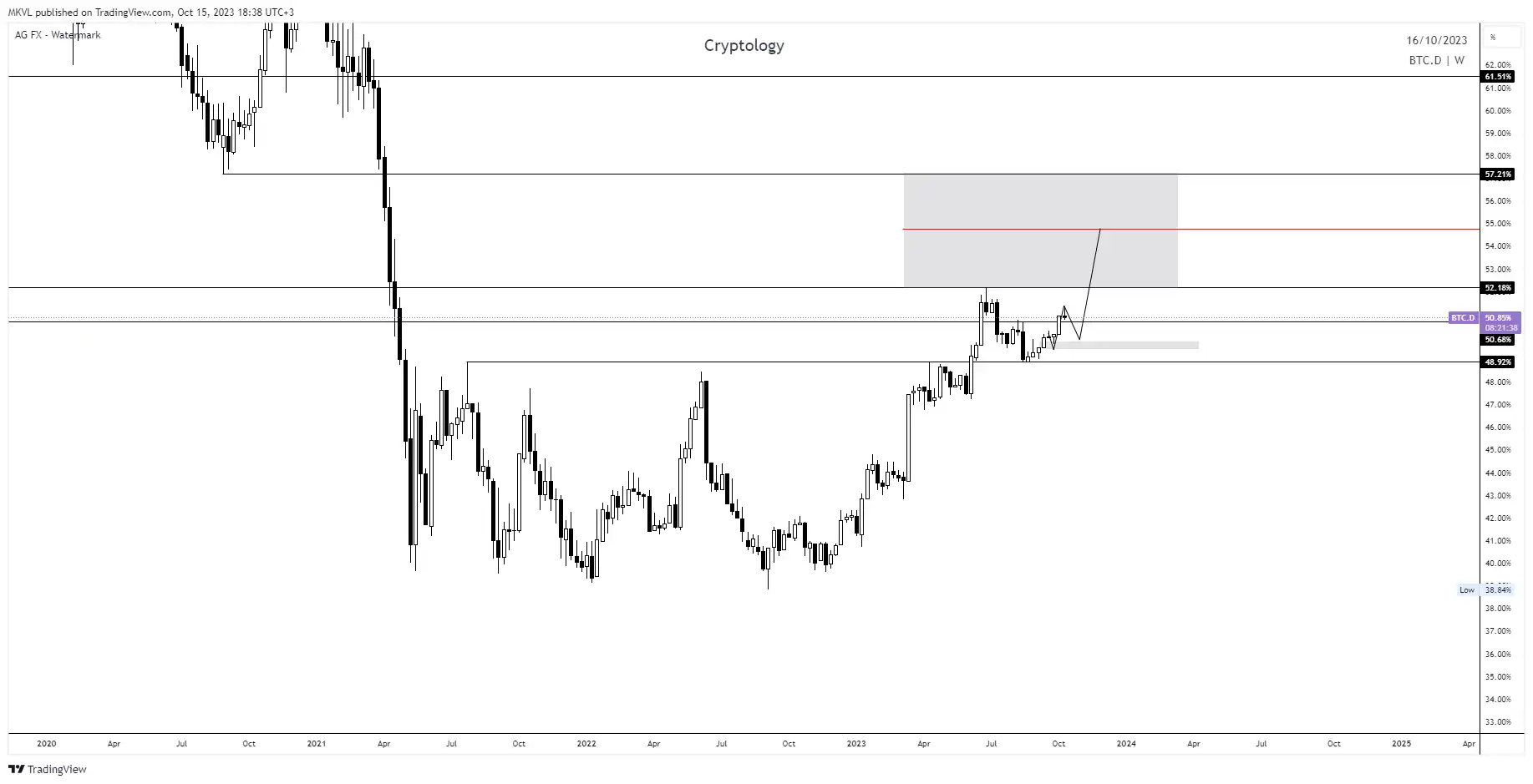

BTC.webp

https://www.tradingview.webp/x/mVJES5xc/

Мы получили хорошее закрытие прошлой недели. Сейчас ожидаю увидеть локальный откат, который даст альте глоток воздуха, если это не альта, которая уже закачена деньгами, которую я обсужу с вами ниже. В противном случае это будет еще один прыжок вверх доминации и слабой альте будет больно.

ETH/USDT

ETH 1М

https://www.tradingview.webp/x/2GBFvYOz/

Ликвидность месяца снята. Если последует сильный откуп во второй половине месяца - значит мы на верном пути, если этого не будет, то следующая цель - это повторные тестирования RB в котором цена находится.

ETH 1W

https://www.tradingview.webp/x/1w09KWT3/

Представьте картину, где ETH проработал с минимумом месяца, который собрал в себе огромное кол-во покупателей, которые были выбиты из своих позиций.

А теперь посмотрите на график доминации эфира, если мы получим резкий спуск в эти диапазоны, то после этого нас будет ожидать резкий переток ликвидности денег в эфир, поэтому остается только поставить аллерты и ждать.

ETH 1D

https://www.tradingview.webp/x/OzbMzV3S/

Относительно дневного ТФ, 3DP был сформирован. Если мы сможем закрыть недельную свечу выше 1550.00, то получим положительный факт, при том, что объём зайдет на рынок для начала коррекции с 0.5 диапазона ренджа в котором торгуемся. Если этого не произойдет, то есть шанс что мы получим резкое снижение к 1461, оно может быть как на фуде, так и на обычной ликвидности, которой не так мало.

ETH 4H

Как только будет закреп - так сразу. До тех пор, пока его нет - я буду игнорировать любую возможность по нему, но не по альте.

ETH/BTC

ETH 1W

https://www.tradingview.webp/x/5X0PnQvn/

Здесь я до сих пор, нахожусь в режиме ожидания.

Bonus ALTS

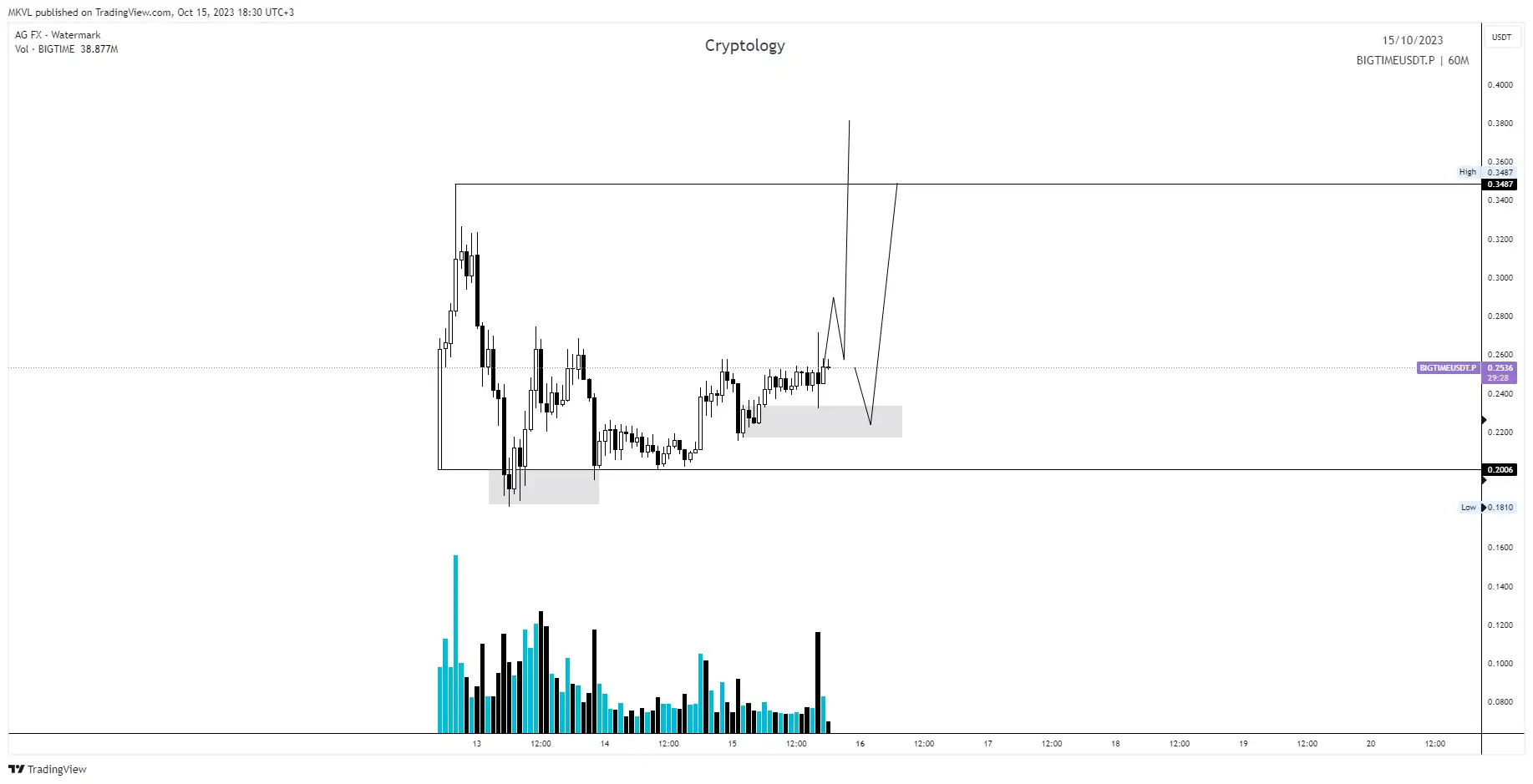

BIGTIME

https://www.tradingview.webp/x/xTRke3ru/

Здесь у нас нет недельной истории, только 4Н и только узкий диапазон, который основан на громадных объемах, относительно капитализации актива. Когда объем торгов х2-х3 выше капитализации актива - это значит то, что деньги скоро буду распределяться и это то, что намерен увидеть на этом коине.

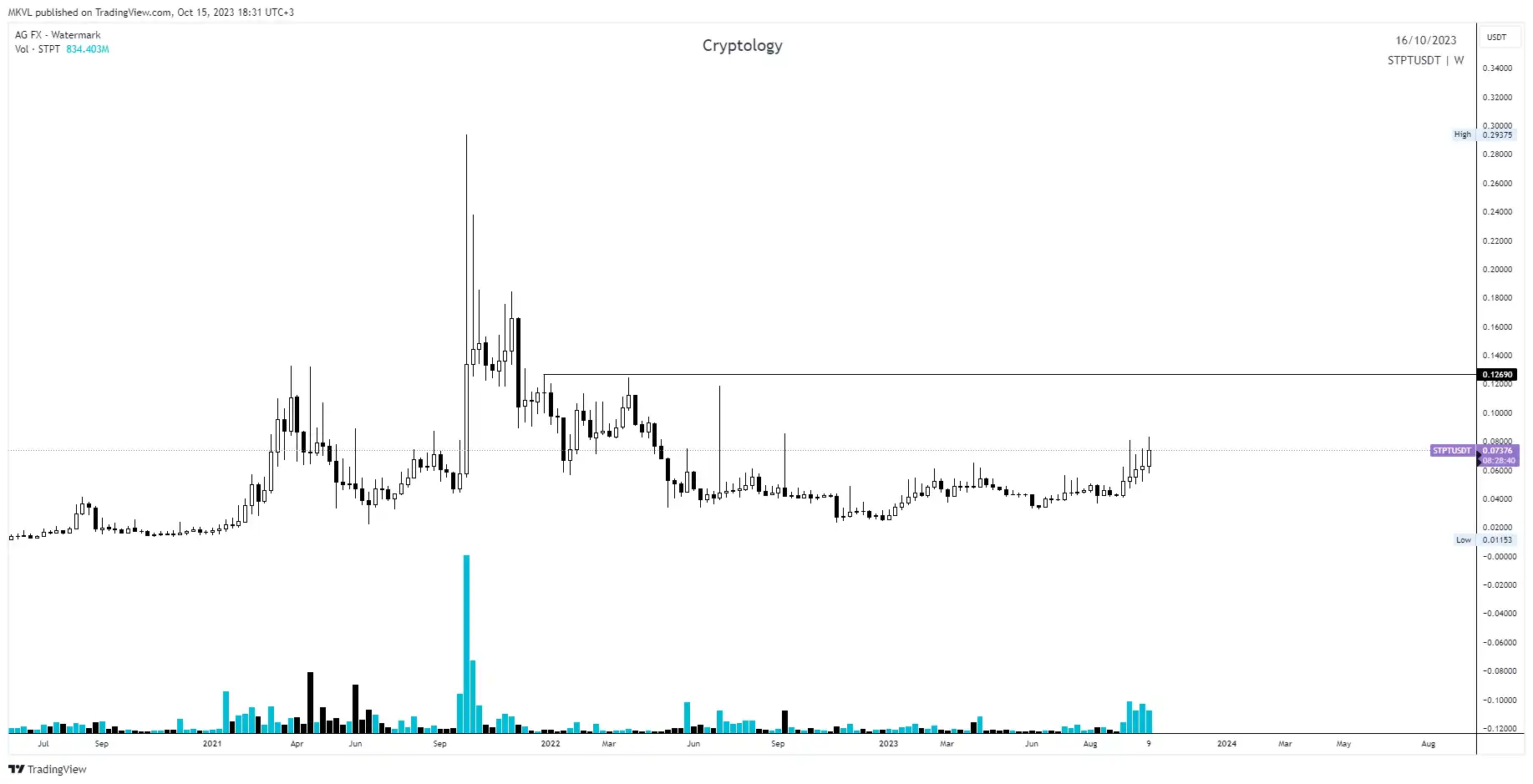

ALT 1W

STPT 1W

https://www.tradingview.webp/x/kjPqgc7H/

Отличные свинги и объёмы на недельном таймфрейме, относительно прошлого альта. Здесь я нацелен увидеть резкий взлет вместе с резким падением, но главное снять свинги.

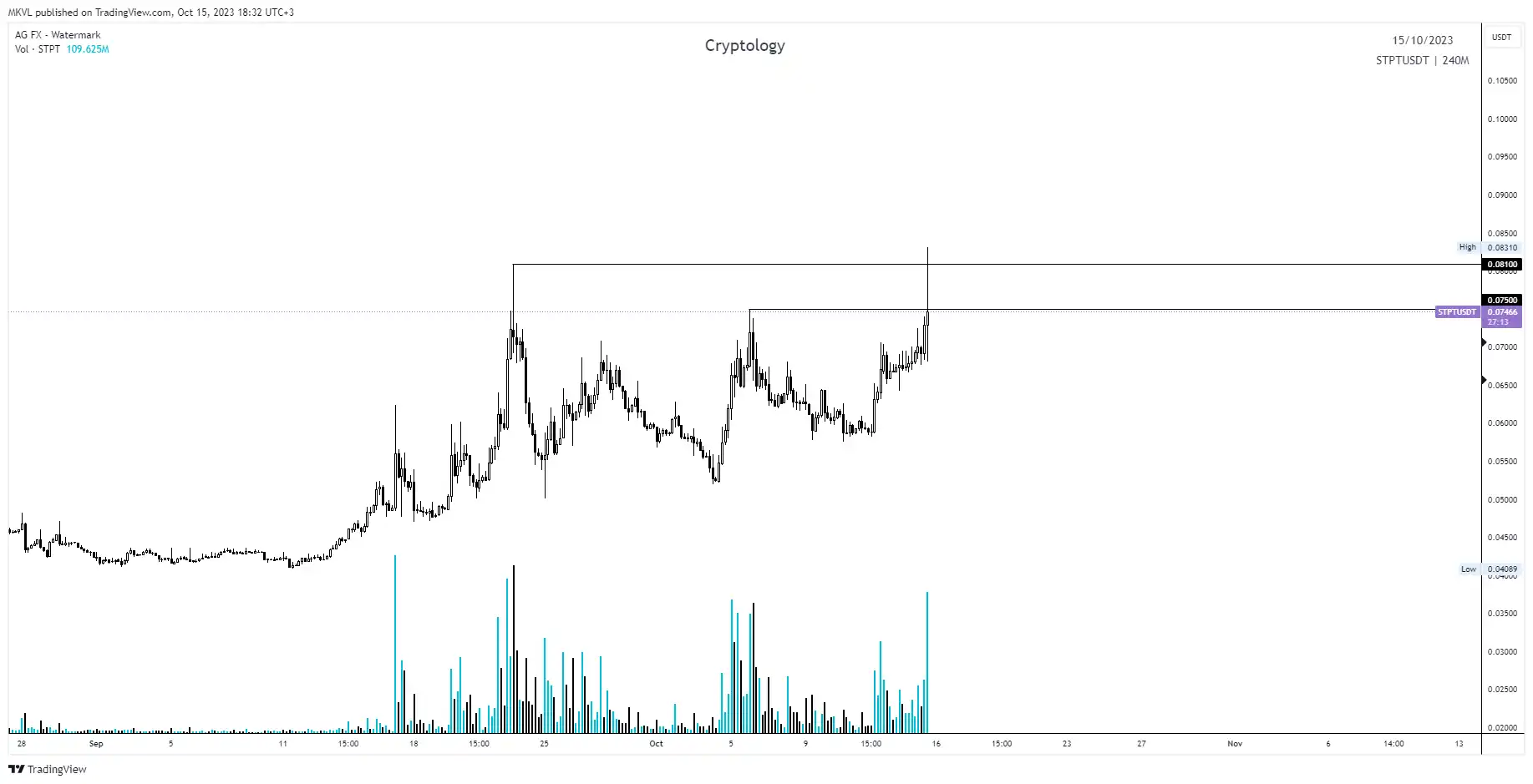

STPT 4H

https://www.tradingview.webp/x/9m3q5IqQ/

Все мы видим кол-во объемов, думаю за этим стоит следить, относительного того, что мажорные свинги сняты не были.

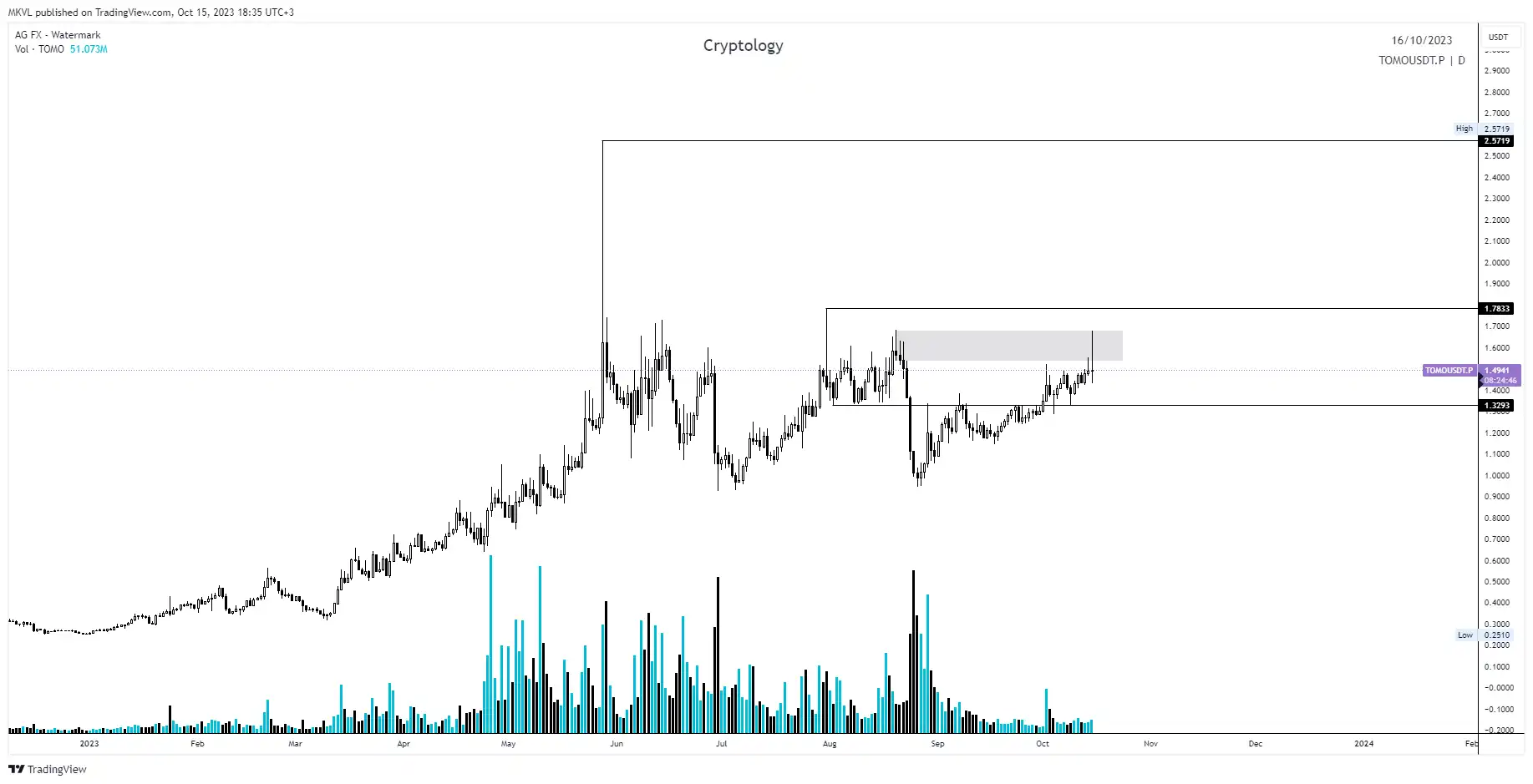

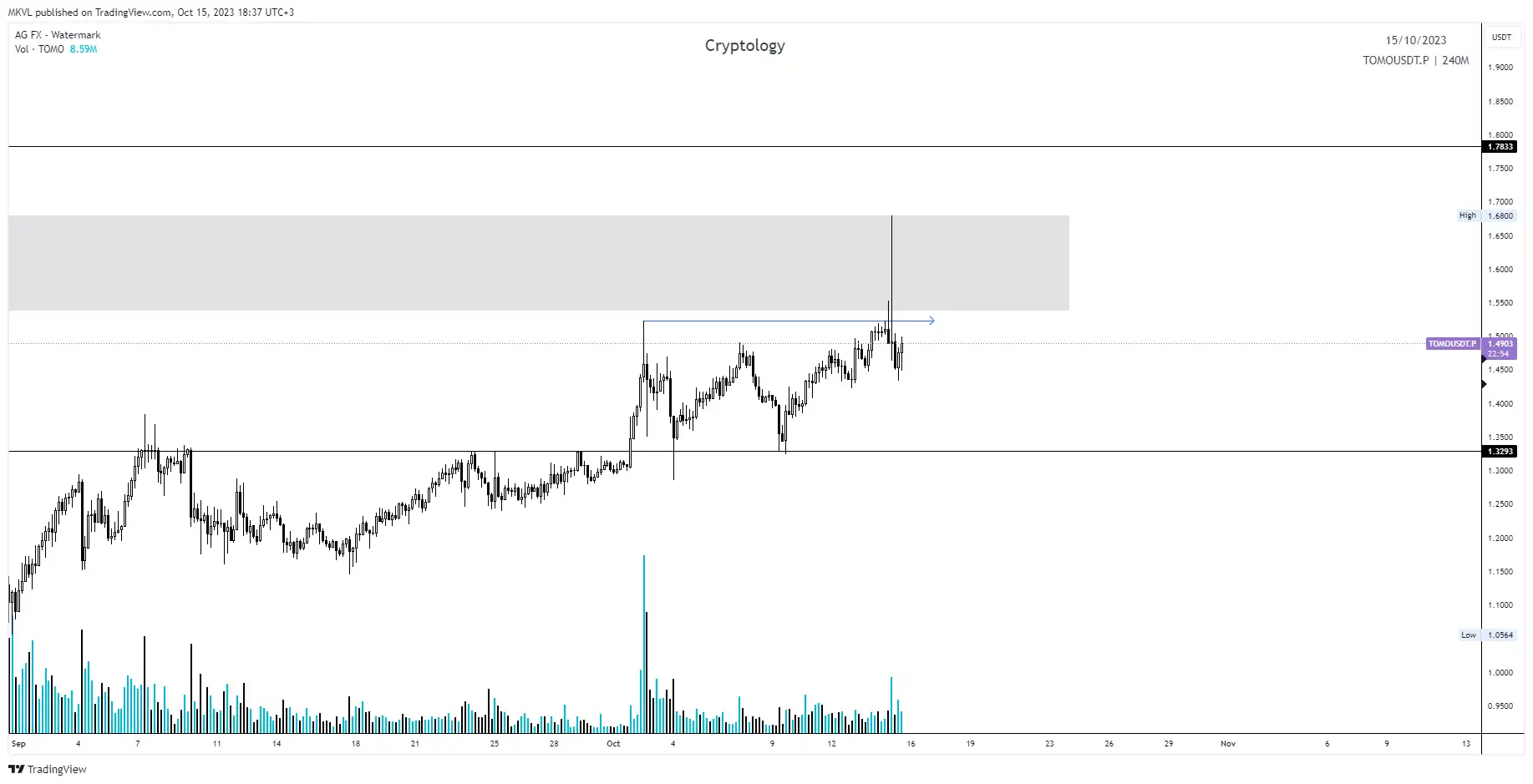

TOMO

https://www.tradingview.webp/x/Qas8Rj45/

Цена резко подлетела и оставила эквал. С учетом того, что на м1 чарте была только одна палка, возможно это была резкая фиксация, однако если планы у игрока на нее есть, то дневной чарт смогут вытолкать под адекватное закрытие и продолжат охоту за свингами.

https://www.tradingview.webp/x/i6QAxWW0/

Если у нас будет закрытие выше прошлого максимума, то на следующей неделе мы сможем показать силу. В противном случае нас ждет просто падение, как это происходило всегда с ТОМО, после импульсных выстрелов.

Тогда расскажи друзьям – пусть тоже прокачивают свои навыки. Поделиться можно легко с помощью кнопок внизу или просто скопировав ссылку. Мы будем рады твоим отметкам в соц. сетях!

Поделиться

Подписывайся на нашу email-рассылку и получай свежие аналитические обзоры, новости, инсайты и приглашения на прямые эфиры прямо в свой почтовый ящик. Никакого спама — только ценная информация для трейдеров!