Чому важлива економіка криптопроєкту?

Економіка проєкту - один із перших аспектів, на які слід звертати увагу перед інвестуванням. Вона являє собою комплекс фінансових та економічних механізмів, які визначають, як проєкт функціонуватиме, залучатиме інвестиції та забезпечуватиме стабільність своєї екосистеми. Це складна і багатогранна система, від якої залежить його стійкість, привабливість для інвесторів і користувачів, а також здатність адаптуватися до змін на ринку.

Розробники повинні ретельно планувати й управляти економікою своїх проєктів, щоб забезпечити їхню успішність і довгостроковий розвиток. Інвестори та користувачі, своєю чергою, повинні уважно аналізувати економіку проєктів, щоб ухвалювати рішення.

Тільки добре збалансована і продумана економіка може гарантувати успіх криптопроєкту в умовах постійно мінливого і конкурентного середовища.

Як працює токеноміка?

Токеноміка поєднує в собі слова "токен" та "економіка" і відповідає за планування та реалізацію розробки, розповсюдження та споживання цифрового активу користувачами. Основні елементи токеноміки включають у себе: емісію токенів, їхній розподіл серед учасників, дефляційний механізм, а також механізми використання та управління токенами.

Пропозиція токена

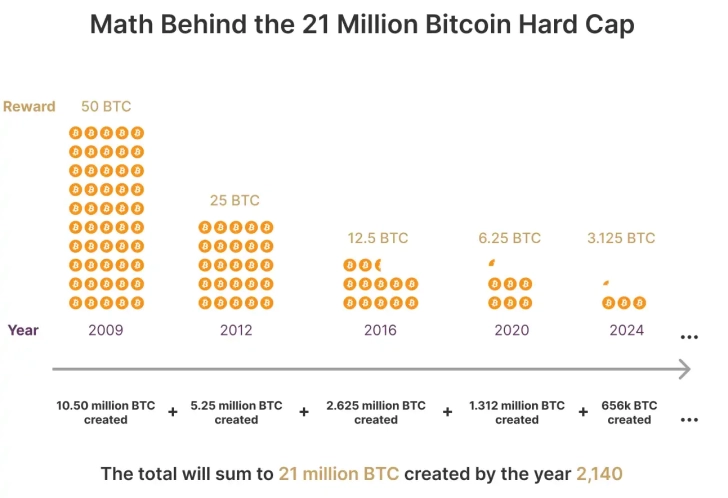

Процес емісії токенів починається з визначення загальної кількості токенів, які будуть випущені в принципі. Це може бути фіксована кількість токенів, як у випадку з BTC, або гнучка модель емісії, як у ETH.

У ситуації з BTC ця нестача і фіксована пропозиція змусили багатьох розглядати першу криптовалюту як життєздатне сховище вартості і потенційний хедж від інфляції протягом багатьох років.

Фіксована кількість токенів створює дефіцит і може сприяти зростанню їхньої вартості за умови збільшення попиту. При обмеженій пропозиції токенів інфляцію легше контролювати, оскільки нові токени не можуть бути створені понад заздалегідь встановлену максимальну пропозицію.

Гнучка модель дає змогу адаптувати емісію залежно від потреб і розвитку проєкту. Однак, як правило, проєкти з гнучкою моделлю випуску токенів мають свої дефляційні механізми, на які вкрай важливо звертати увагу.

Дефляційний механізм

Дефляційні механізми в криптопроєктах відіграють одну з ключових ролей у підтримці та збільшенні цінності токенів шляхом зміни їхньої загальної пропозиції. Ці механізми створюють умови, за яких кількість токенів в обігу поступово скорочується, що може сприяти зростанню їхньої вартості за умови збільшення попиту.

Одним із найпоширеніших дефляційних механізмів є спалювання токенів. Спалювання передбачає знищення певної кількості токенів, що зменшує їхню загальну пропозицію. Це може відбуватися регулярно або бути прив'язане до певних подій, наприклад, таких як досягнення проектом певних цілей.

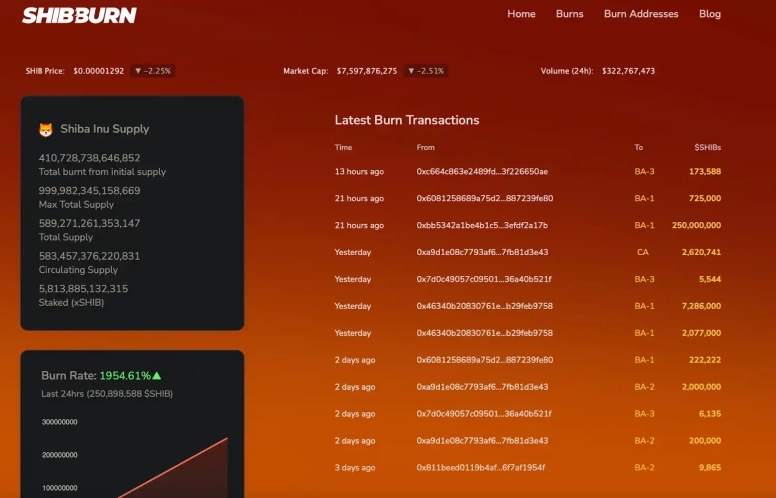

Наприклад, токен Shiba Inu (SHIB) використовує дефляційний механізм спалювання. Під час кожної транзакції в мережі невеликий відсоток комісії відправляється на спеціальну "адресу спалювання", звідки їх ніхто більше не може дістати.

Крім того, у проєкту є платформа під назвою ShibBurn, яка заохочує користувачів за спалювання їхніх токенів SHIB, видаючи їм натомість унікальний токен.

Однак, одне з найвідоміших спалювань SHIB сталося завдяки Віталіку Бутеріну, творцеві Ethereum. Розробники SHIB перевели на його гаманець 505 трильйонів SHIB без його згоди. У травні 2021 року Віталік спалив 90% цих токенів, що становило $6,7 млрд, а 10%, що залишилися, передав у благодійний фонд India COVID-Crypto Relief Fund. Після цього подія спричинила зростання вартості SHIB на 35% протягом двох годин.

Таким чином, цей механізм знижує загальну кількість SHIB в обігу, що сприяє підвищенню їхньої цінності.

Не забувайте, що спалювання емісії токена - це також один з інструментів для маніпулювання ціною активу, що важливо враховувати!

Як відбувається процес спалювання?

Проєкт або організація визначає, скільки токенів буде знищено. Це рішення може ґрунтуватися на різних факторах, таких як доходи проєкту, обсяг транзакцій, стратегічні плани і поточна ринкова ситуація. У деяких випадках спалювання токенів відбувається регулярно (наприклад, щоквартально), а в інших - у міру необхідності або при досягненні певних цілей.

Якщо токени не перебувають на рахунках проєкту, а розподілені серед користувачів, організація може спочатку викупити їх з відкритого ринку. Цей процес передбачає купівлю токенів, що саме по собі може підвищити попит на токени і, відповідно, їхню вартість.

Після визначення кількості токенів для спалювання та їх викупу (якщо необхідно), токени переводяться на спеціальну адресу для спалювання.

Ця адреса зазвичай відома як burn address. Така адреса виглядає як звичайна криптовалютна адреса, але вона створена так, що ніхто не має приватного ключа, а це робить її недоступною для всіх і не дає змоги витягти токени назад.

Після переказу токенів на адресу для спалювання транзакція записується в блокчейні, що робить процес незворотнім і публічно видимим. Це забезпечує прозорість і довіру з боку спільноти, оскільки будь-який користувач може перевірити, що токени дійсно були знищені.

Говорячи про зворотний викуп токенів, у рамках цієї стратегії проєкт використовує частину своїх доходів для викупу токенів з ринку та їхнього подальшого спалювання. Це допомагає не тільки зменшити пропозицію, а й підтримати ринкову ціну токена, створюючи додатковий попит.

Дефляційні механізми важливі з кількох причин. По-перше, вони допомагають підтримувати цінність токенів, створюючи умови для їхнього дефіциту. По-друге, такі механізми можуть стимулювати довгострокове утримання токенів, оскільки користувачі очікують зростання їхньої вартості з часом. Це сприяє стабільності екосистеми проекту і збільшує його привабливість для інвесторів.

Функціональність токенів

Ще один важливий аспект при вивченні токеноміки - функціональність і управління токеном. Корисність токена визначає попит на нього, який зрештою впливає на його ціну. Токени можуть виконувати різні ролі, як-от здійснення платежів, участь в управлінні проєктом і стейкінгу або участь у діяльності з yield farming тощо. Кожна з цих функцій збільшує цінність і корисність токена, приваблює користувачів і підвищує попит на нього.

Наприклад, одна з причин попиту на ETH зумовлена необхідністю використовувати його для оплати за газ у мережі Ethereum (на якій, до речі кажучи, функціонує величезна кількість проєктів). Без ETH користувачі не можуть взаємодіяти з платформами DeFi, купувати NFT або брати участь у багатьох іграх, побудованих на блокчейні, оскільки для оплати комісій за транзакцію потрібен саме ETH.

Розподіл токенів

Розподіл токенів - це процес, під час якого криптопроєкт визначає, як і серед кого будуть розподілені випущені токени. Цей процес є ключовим елементом токеноміки, тому що від нього залежить, наскільки справедливо й ефективно будуть розподілені ресурси всередині екосистеми проєкту. Правильний розподіл токенів допомагає залучити інвесторів, стимулювати учасників і забезпечити сталий розвиток проєкту.

Розподіл токенів зазвичай включає кілька категорій, таких як команда розробників, ранні інвестори, публічні продажі (ICO, IEO тощо), резерви для майбутнього розвитку, маркетингові та партнерські програми, а також кошти для стимулювання активності користувачів, наприклад, через стейкінг або винагороди за участь у мережі.

Як правило, інформацію про розподіл токенів можна знайти на сайті проєкту, яким ви цікавитеся.

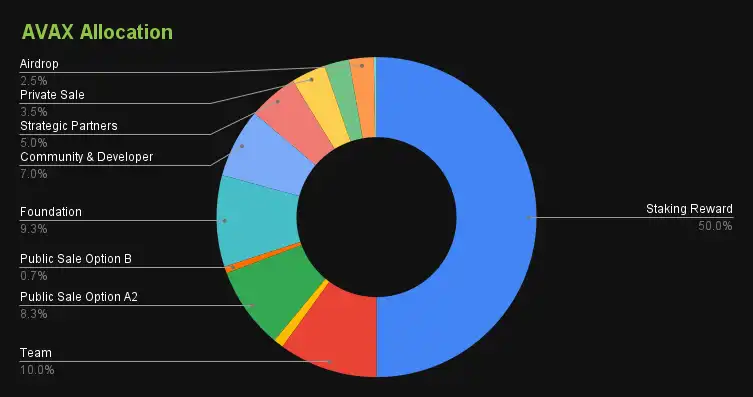

Розглянемо цей аспект на прикладі проєкту Avalanche (AVAX). Avalanche - це платформа для створення і запуску децентралізованих додатків (dApps) і блокчейн-рішень, яка використовує власний токен AVAX.

Токен AVAX має обмежений максимальний запас у 720 мільйонів токенів. Виходячи з цієї інфографіки, ми бачимо, що 10% від токенів відійшли команді Avalanche, 9,3% було виділено на фонд підтримки проєкту, 5% передали стратегічним партнерам, а решту розподілили серед учасників первинної пропозиції монет (ICO) та інших учасників, які сприяють розвитку проєкту. Усі інші токени будуть поступово випускатися як винагороди за участь у стейкінгу (50%).

Приклад розподілу токенів Avalanche демонструє, як можна збалансувати інтереси різних учасників і створити стійку екосистему. Такий розподіл допомагає не тільки залучити інвестиції та забезпечити розвиток проєкту, а й мотивувати учасників мережі, підтримуючи децентралізацію та безпеку.

Таким чином, ми бачимо, наскільки важливим є створення правильного розподілу токенів, саме тому перед інвестуванням у той чи інший проєкт варто ретельно вивчити цей аспект.

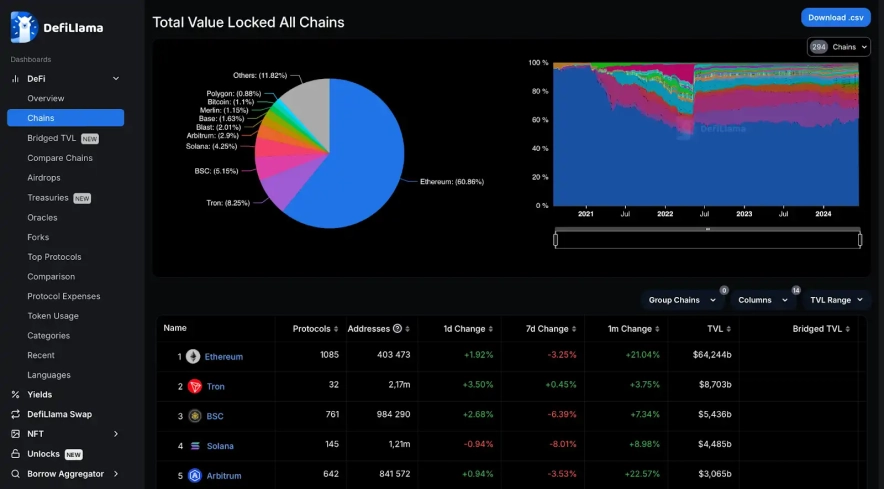

TVL проєкту

TVL (Total Value Locked) проєкту - це метрика, яка вимірює загальну вартість усіх активів, заблокованих у смарт-контрактах певного криптопроєкту. Цей криптоіндикатор вкрай популярний серед інвесторів DeFi, оскільки він дає змогу оцінити загальну вартість активів, розміщених (заблокованих) за всіма протоколами DeFi або в одному проєкті.

TVL охоплює всі види криптоактивів, заблокованих у проєкті, чи то Ethereum, чи токени стандарту ERC-20, чи то інші криптовалюти, що використовуються на платформі.

Вважається, що чим вищий TVL, тим надійніший проєкт або сектор.

Чому TVL важливий

Високий показник TVL часто свідчить про популярність і надійність проєкту. Він вказує на те, що велика кількість користувачів довіряє свої кошти проєкту та бере активну участь у його екосистемі.

Це, своєю чергою, може привабити нових користувачів та інвесторів, оскільки висока ліквідність і значна кількість заблокованих активів створюють позитивне сприйняття стабільності та перспективності проєкту. Це можна порівняти з вивченням рівня депозитів, що зберігаються в банку, перед тим, як довірити установі свої кошти. Якщо банк залучає депозити у великій кількості - він заробляє на кредитуванні та інвестуванні цих грошей. Якщо обсяг депозитів знижується, то результат відповідний - банк не може видавати стільки кредитів, як у першому випадку, а це призводить до зниження прибутковості.

Крім того, TVL може слугувати індикатором зростання і розвитку проєкту. Збільшення TVL з часом свідчить про розширення функціоналу та успішну інтеграцію нових користувачів і партнерів. Це може стати сигналом для інвесторів, що проєкт розвивається і має потенціал для подальшого зростання.

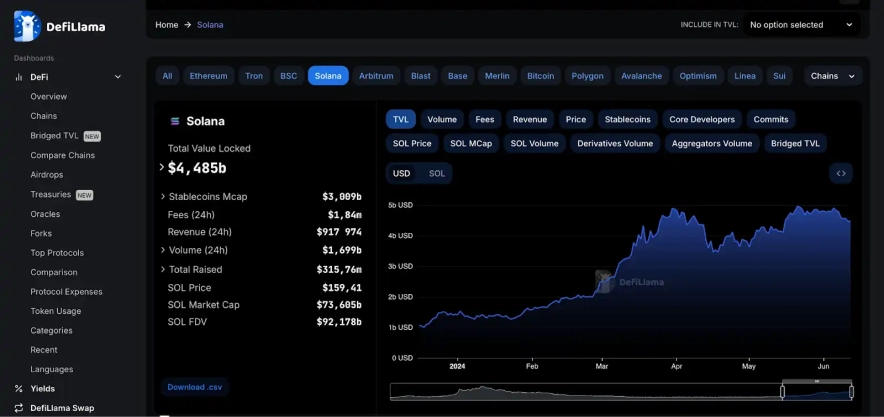

Для того щоб дізнатися TVL мережі або проєкту, що вас цікавить, можна звернутися до платформи DefiLllama - там ви знайдете цю інформацію. Наприклад, таку картину ми можемо зараз побачити в мережі Solana. Як ми бачимо, з початку 2024 року показник заблокованих активів зростає - а це свідчить про впевненість і зацікавленість інвесторів. На блокчейні SOL створено безліч проєктів, і коли інтерес до цієї мережі збільшується, можна пошукати потенційно недооцінені проєкти для інвестування.

Як рахується TVL

TVL (Total Value Locked) проєкту розраховується шляхом підсумовування всіх активів, заблокованих у смарт-контрактах цього проєкту. Цей показник виражається в еквіваленті фіатної валюти, зазвичай у доларах США, щоб спростити порівняння між різними проєктами.

Платформи DeFi можуть самостійно надавати дані для розрахунку TVL. Наприклад, якщо платформа заявляє, що у неї заблоковано ETH на суму 1 мільярд доларів, BTC на 1 мільярд доларів і USDT на 500 мільйонів доларів, то загальна вартість заблокованих активів складе 2,5 мільярда доларів.

Однак, звичайно, багато інвесторів вважають за краще використовувати сторонні аналітичні сервіси, такі як, DefiLllama, про яку йшлося вище. Ці платформи збирають дані з різних криптовалютних додатків, платформ та інших джерел для того, щоб надати найбільш достовірну інформацію.

Наразі лідируючою мережею за кількістю заблокованих активів є Ethereum, далі йде Tron, BSC, Solana, Arbitrium. При чому, ми дуже явно бачимо, наскільки більше коштів заблоковано саме в Ethereum.

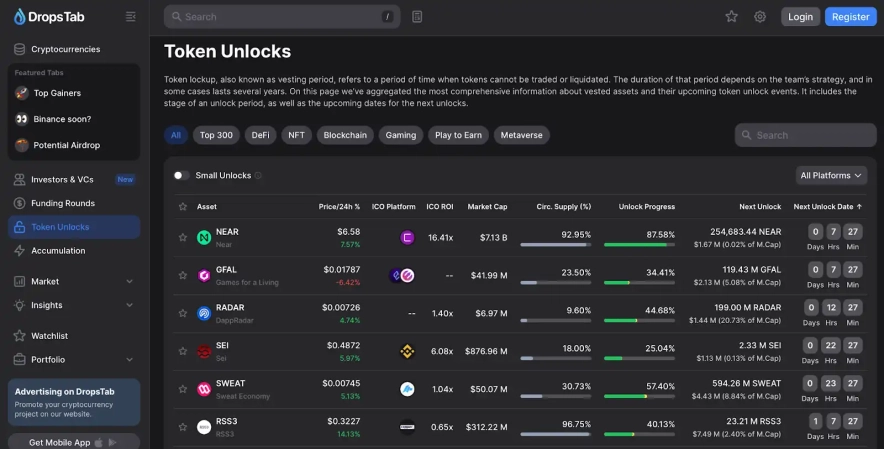

Розлоки

Ще однією важливою метрикою, на яку варто звертати увагу інвестору, є розклад розлоків токенів. Розлоки у світі криптопроєктів - це процес поступового випуску раніше заблокованих токенів в обіг. Цей процес часто запланований у дорожній карті проєкту і здійснюється в певні терміни або при досягненні конкретних умов.

Розлоки безпосередньо пов'язані з токеномікою проєкту, адже не всі зацікавлені особи одразу отримують свої токени, щойно проєкт виходить у світ. Це зроблено для того, щоб зберегти стабільність цін і не "укатати" токен, щойно на ринок виллється вся його пропозиція. Ці токени блокуються на певний період, який називається "вестінгом". І поступово до них відкривається доступ у тих чи інших стейкхолдерів.

Цей процес може відбуватися відповідно до різних схем. Наприклад, розлоки можуть бути:

- Лінійними: токени розлачуються рівномірно протягом певного періоду часу. Наприклад, кожного місяця у світ виходить певний відсоток від загальної кількості заблокованих токенів.

- Поетапними: токени розлачуються великими партіями в заздалегідь визначені моменти часу. Наприклад, 25% токенів розлачуються через 6 місяців, ще 25% через рік і так далі.

- Умовними: токени розлачуються при виконанні певних умов, таких як досягнення певних цілей проєкту або виконання ключових етапів розробки.

Розлоки важливі для всіх учасників криптопроєкту. Для команди та ранніх інвесторів вони надають стимули залишатися з проєктом і продовжувати роботу над його розвитком. Для користувачів і нових інвесторів розлоки забезпечують передбачуваність і прозорість в управлінні пропозицією токенів, що сприяє довірі до проєкту.

Знайти інформацію про найближчі розлоки можна на платформі DropsTab (докладніше про неї розповідали тут).

Однак, чи все так однозначно з розлоками токенів? Насправді ні, оскільки в певний день до токенів отримує доступ якась кількість людей, які можуть їх одразу ж продати. Різке збільшення кількості доступних токенів може або задовольнити ринковий попит, або призвести до надлишкової пропозиції, що вплине на динаміку цін.

Крім того, очікування майбутніх розламів може вплинути на ринкові настрої та поведінку інвесторів. Якщо учасники ринку знають про заплановані розлоки, вони можуть почати продавати свої токени заздалегідь, щоб уникнути потенційного падіння ціни. Це може викликати волатильність і зниження ціни до фактичного розлоку.

Незважаючи на це, важливо розуміти, що негативний вплив розлоків на ціну може бути тимчасовим, якщо проєкт демонструє стійке зростання і розвиток. Інвестори можуть бути готові перечекати періоди волатильності, якщо вірять у довгостроковий потенціал проєкту.

І, звісно, існує величезна кількість прикладів, коли розлоки не впливали негативно на ціну, а лише сприяли досягненню нових висот, і про це важливо пам'ятати.

Одним із прикладів, коли розлок токенів не мав негативного впливу на ціну криптопроєкту, а навпаки сприяв його зростанню, є проєкт Solana (SOL). 9 січня 2021 року відбувся досить великий розлок - 8 млн токенів стали доступними для інвесторів. Проте ціна SOL продовжувала стрімко зростати. Розлоки токенів відбувалися за заздалегідь запланованим графіком, однак замість тиску на ринок, ці події привернули ще більшу увагу інвесторів.

Взаємозв'язок між TVL, розлоками і токеномікою

Ці три елементи тісно пов'язані один з одним, і важливо звертати увагу на кожен з них під час вивчення проєкту.

Високий TVL може свідчити про хорошу токеноміку проєкту, яка приваблює користувачів та інвесторів. Розумні моделі розподілу і використання токенів сприяють збільшенню TVL, оскільки користувачі охоче блокують свої кошти в проєкті заради отримання винагород або участі в управлінні.

Крім того, передбачуване і прозоре управління розлоками може також сприяти стабільному зростанню TVL, в той час як погано сплановані розлоки можуть мати негативний ефект (у ситуаціях, коли вони призводять до різкого зниження цін і відтоку коштів з проєкту).

А ефективна токеноміка передбачає розумне планування розлоків з метою мінімізації їхнього впливу на ринок.

Чому важливо вивчати економіку проєкту: думка команди CRYPTOLOGY KEY

Перед інвестуванням у той чи інший проєкт вкрай важливо вивчити всі аспекти, які можуть вплинути на його ціну. А економіка проєкту, його цілі, команда, розлоки, WhitePaper, соцмережі є ключовими метриками, яким слід приділити увагу.

Економіка проєкту - це той показник, який безпосередньо говорить вам про те, як проєкт планує рухатися, чи вигідний він економічно і що він із себе представляє. Наприклад, якщо ми бачимо, що проєкт планує випустити в обіг за раз усю свою пропозицію - це навряд чи може бути хорошим знаком.

Вивчення економіки проєкту дає змогу інвесторам визначити потенційні ризики та можливості, пов'язані з проєктом. Знання механізмів емісії та розподілу токенів допомагає оцінити, наскільки проєкт стійкий до зовнішніх впливів і ринкових коливань.

Крім того, ця інформація дає уявлення про потенціал проєкту для зростання. Розуміння того, як токени використовуються в екосистемі, чи існує дефляційний механізм, які "плюшки" вони дають користувачам, допомагає ухвалювати рішення щодо інвестування в той чи інший проєкт.

Звісно, не можна промовчати і про важливість довіри, рівень якої значно підвищується, коли розробники та команда проєкту надає користувачам детальну та прозору інформацію про свої плани.

Саме тому, перш ніж інвестувати кудись, слід ретельно вивчити фундаментал проекту - те, як він планує розвиватися і що може вплинути на результат подій.