- Блог

- Криптовалюта & Blockchain

- Що таке фундаментальний аналіз і для чого він потрібен

Що таке фундаментальний аналіз і для чого він потрібен

Що таке фундаментальний аналіз

Фундаментальний аналіз - це метод дослідження активів, який ґрунтується на аналізі економічних, фінансових та інших фундаментальних факторів, що впливають на вартість активів.

На прикладі акції, включає в себе вивчення даних про компанію, таких як її фінансовий стан, діяльність, галузь і макроекономічні показники. Завдяки фундаментальному аналізу інвестор може визначити, наскільки "сильним" і перспективним є актив.

Фундаментальний аналіз допомагає інвестору визначити акції, ціни на які можуть бути перепродані, або перекуплені, ґрунтуючись на фундаментальних факторах. Якщо папери недооцінені, вони можуть стати вдалою інвестицією. У разі переоцінених акцій, може бути розумним позбутися їх. Зрештою, мета - знаходити інструменти, які мають потенціал зростання, оскільки фундаментальний аналіз може дати інформацію про те, що актив торгується на занадто високих позначках, хоча сам по собі не має відповідної цінності, також фундаментальний аналіз допомагає визначити поточну фазу ринку.

Фундаментальний аналіз ґрунтується на концепції внутрішньої цінності, яка включає в себе три ключові принципи:

- Нерідко поточна ціна акції не відображає реальну вартість активу.

- Фундаментальні дані проєкту, ймовірно, найкраще відображають її справжню вартість у синхронізації з аналізом графіка

- У перспективі ринок завжди прагне наблизити ринкову вартість до істинної вартості.

Прихильники фундаментального аналізу намагаються визначити реальну вартість акції, ґрунтуючись на фінансових показниках та інших фундаментальних факторах, і потім порівнюють її з поточною ринковою ціною, намагаючись оцінити стан активу: перепроданість або перекупленість. Якщо біржова ціна істотно нижча за внутрішню цінність, актив вважається недооціненим і привабливим для інвестицій. При цьому якщо ціна занадто висока, актив можна визначити як переоцінений. Однак процес вирівнювання між ринковою і внутрішньою цінністю часто займає тривалий час, іноді місяці або навіть роки.

Саме тому прихильниками фундаментального аналізу, як правило, є інвестори, орієнтовані на довгострокові інвестиції.

Фундаментальний аналіз криптовалют

Фундаментальний аналіз передбачає вивчення всієї доступної інформації про певний проект.

Перш за все, фундаментальний аналіз включає в себе ретельне дослідження самого проєкту: його цілі, засновників, капіталізацію, хешрейт, токеноміку, вартість комісій, кількість активних адрес, загальні ринкові умови, економічну ситуацію та інші параметри. Аналізуючи різні показники, можна отримати цінну інформацію. Основна мета такого аналізу на ринку криптовалют, як і на класичних ринках, - визначення, чи є переоцінка активу, чи недооцінка проєкту. Отримавши всю необхідну інформацію, можна судити про потенціал того чи іншого токена або ж про його перекупленість, тобто переоціненість.

Цей вид аналізу також дає змогу трейдерам та інвесторам зрозуміти, як економічні події та показники впливають на котирування. На сьогоднішній день вартість активів може залежати не тільки від глобальних економічних подій, а й від різних чинників, таких як, наприклад, висловлювання відомих особистостей - як у випадку з Ілоном Маском і монетою Doge (про це докладніше ми писали в матеріалі про щиткоіни). Також сюди входить інформація про партнерства. Наприклад, 2021 року соцмережі "вибухнули" від повідомлень про те, що американський торговий гігант Walmart збирається впровадити Litecoin як оплату, починаючи з 1 жовтня. Після виходу фейкового пресрелізу ціна Litecoin зросла на 38%, досягнувши $240. Однак незабаром з'явилося спростування на CNBC: представник Walmart підтвердив фейковість прес-релізу, і у відповідь ціна криптовалюти різко знизилася. На момент останнього оновлення, Litecoin коштував $176,8.

Хоча фундаментальний аналіз надає широкий арсенал інформації, що визначає вплив на вартість активу, але без якісного аналізу графіків буде складно ухвалювати ефективні торгові рішення.

Переваги FA

Фундаментальний аналіз має низку переваг, які роблять його важливим інструментом для інвесторів і трейдерів:

- Довгострокова перспектива: фундаментальний аналіз дає змогу оцінювати активи в довгостроковій перспективі. Це особливо корисно для інвесторів, які цікавляться довгостроковими інвестиціями.

- Визначення "істинної" вартості: фундаментальний аналіз прагне визначити реальну, фундаментальну вартість активу, ґрунтуючись на його фінансових характеристиках і перспективах. Це може допомогти визначити, переоцінений чи недооцінений актив на ринку.

- Розуміння ризиків: аналіз фундаментальних факторів допомагає інвесторам і трейдерам краще зрозуміти ризики, пов'язані з активами. Наприклад, аналіз фінансових звітів може виявити проблеми у фінансовому секторі компанії.

- Прогнозування майбутнього: фундаментальний аналіз дає змогу робити прогнози щодо майбутніх доходів і результатів компанії. Це корисно для ухвалення рішень про купівлю, продаж або утримання активів.

- Розуміння макроекономічного середовища: фундаментальний аналіз включає в себе оцінку макроекономічних показників, наприклад ВВП, рівень інфляції та безробіття. Це допомагає інвесторам краще розуміти загальний стан економіки, її перспективи та вплив на ринок.

- Інвестування у фундаментально сильні компанії: аналіз фундаментальних чинників дає змогу інвесторам обирати компанії, що мають сильні фінансові показники, стійкість і хороші перспективи для майбутнього.

- Диверсифікація портфеля: фундаментальний аналіз може допомогти інвесторам урізноманітнити свій портфель, вибираючи активи з різних галузей відповідно до їхніх характеристик.

- Усвідомлене інвестування: фундаментальний аналіз сприяє більш усвідомленим інвестиційним рішенням, заснованим на фактах і аналізі, а не на емоціях і трендах на ринку.

- Визначення перекупленості. Фундаментальний аналіз також сприяє інвесторам для визначення фази розподілу активу - це допомагає вчасно продати переоцінений актив.

Однак слід пам'ятати, що фундаментальний аналіз не позбавлений недоліків, і він не завжди здатний передбачити короткострокові зміни цін на ринку, які можуть бути спричинені поведінкою учасників ринку, новинами та іншими факторами.

Недоліки FA

Незважаючи на безліч переваг, у фундаментального аналізу є і недоліки, які слід враховувати:

- Складність: фундаментальний аналіз вимагає аналізу великого обсягу даних, включно з фінансовими звітами, галузевими трендами та макроекономічними показниками. Це може потребувати значних зусиль і часу.

- Актуальність: фінансові звіти та інші фундаментальні дані можуть публікуватися із затримкою - це означає, що інвестори можуть дізнатися про події, які відбулися кілька місяців тому, що може вплинути на якість аналізу.

- Суб'єктивність: оцінка фундаментальних чинників, таких як оцінка "істинної" вартості активу, може бути суб'єктивною і залежати від методології, використовуваної аналітиком. Різні аналітики можуть приходити до різних висновків.

- Ігнорування короткострокових чинників: фундаментальний аналіз часто зосереджується на довгострокових чинниках і може не враховувати короткострокові зміни в цінах, спричинені поведінкою інвесторів і трейдерів, новинами або іншими короткостроковими чинниками. Прогнозування майбутніх подій і результатів на основі фундаментального аналізу не завжди точне. Зовнішні події та несподівані фактори можуть значно вплинути на ринок і зробити прогнози менш точними.

- Маніпулятивність. Багато недосвідчених трейдерів та інвесторів можуть поглинати інформацію низької якості, яка створюватиме хибну думку про актив, що може призвести до фінансових втрат у майбутньому.

Незважаючи на ці недоліки, фундаментальний аналіз залишається важливим інструментом для інвесторів, особливо для тих, хто орієнтований на довгострокові інвестиції і прагне розуміти основи фінансових ринків.

Фундаментальний аналіз на класичних ринках: на що потрібно звертати увагу

Фундаментальний аналіз на класичних фінансових ринках, таких як ринок акцій, облігацій, валют і сировинних товарів, містить низку ключових аспектів, на які слід звертати увагу:

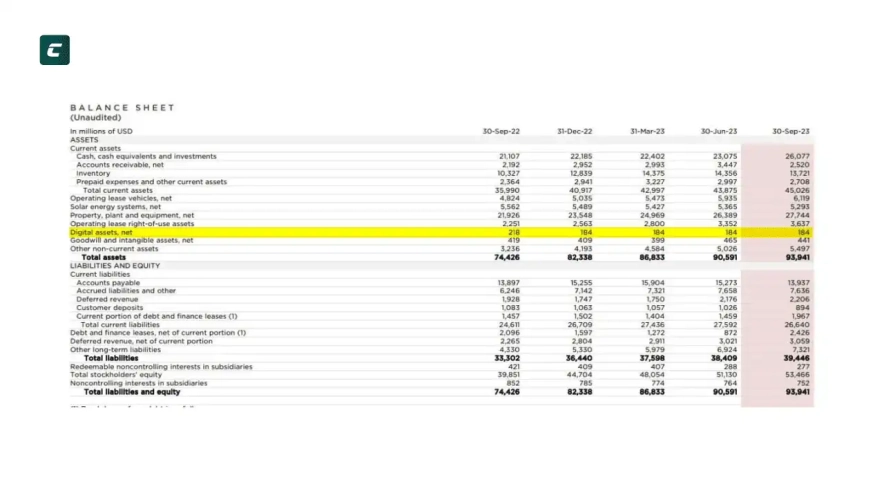

- Фінансові звіти компаній (на ринку акцій): вивчення фінансових звітів, таких як баланс, звіт про прибутки та збитки і звіт про рух грошових коштів компанії, щоб зрозуміти її фінансовий стан, зростання прибутку і платоспроможність. Як правило, компанії надають фінансові звіти раз на квартал. Наприклад, у жовтні 2023 року компанія Tesla опублікувала фінансовий звіт за третій квартал 2023 року. На ньому ми, до речі, можемо побачити, що кількість цифрових активів, утримуваних компанією, не змінилася за 2023 рік.

Фінансовий звіт Tesla за третій квартал 2023 року

- Оцінка вартості акцій: визначення "істинної" вартості акцій на основі фундаментальних показників, таких як співвідношення ціни до прибутку на акцію (P/E), дивіденди, структура капіталу, грошові потоки, капіталізація, порівняння зі схожими компаніями та інше. Ці та інші показники допомагають визначити, переоцінені чи недооцінені вони на ринку.

Коефіцієнт P/E

Коефіцієнт P/E (Price-to-Earnings) являє собою один з ключових показників фундаментального аналізу в галузі фінансів. Цей показник використовується для оцінки відношення поточної ціни акції до прибутку на акцію (earnings per share, EPS).

Формула P/E проста: P/E = Ціна акції / Прибуток на акцію

Низький показник P/E, припустімо, 3 або 5, скаже про низьку впевненість у стійкості компанії, зі свого боку високий показник, порядку P/E 20+, демонструє великий оптимізм щодо майбутнього компанії.

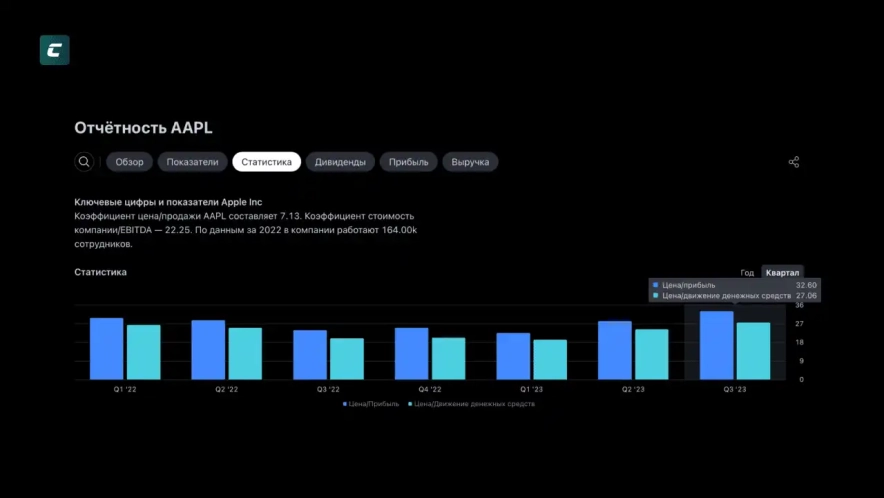

Високий показник вказує на те, що інвестори готові платити за кожен долар прибутку більше в очікуванні подальшого зростання вартості акцій компанії. Найчастіше це може свідчити про переоціненість акції. З іншого боку, низький P/E може вказувати на потенційно недооцінену акцію, але також це може бути наслідком проблем у компанії. Як приклад можна навести P/E компанії Apple - наразі коефіцієнт перебуває біля значень 32.8.

Цей показник вважається доволі високим, однак потрібно розуміти, що для того, щоб він "відіграв" своє, потрібен час, а бувають випадки, коли його реалізація в принципі не відбувається.

P/E Apple

Який P/E нормальний?

Середній рівень P/E за галузями зазвичай коливається в межах 12-15. Значення P/E вище 20 може вказувати на переоціненість компанії, тоді як значення нижче 6 можуть свідчити про її недооціненість.

У період краху доткомів, коли спостерігався сплеск інтересу до акцій інтернет-компаній, значення P/E деяких із них сягали 700 і навіть вище, тоді як середньоринковий показник на американських фондових біржах становив 70. Ця фантастична переоцінка стала однією з причин виникнення нової фінансової бульбашки.

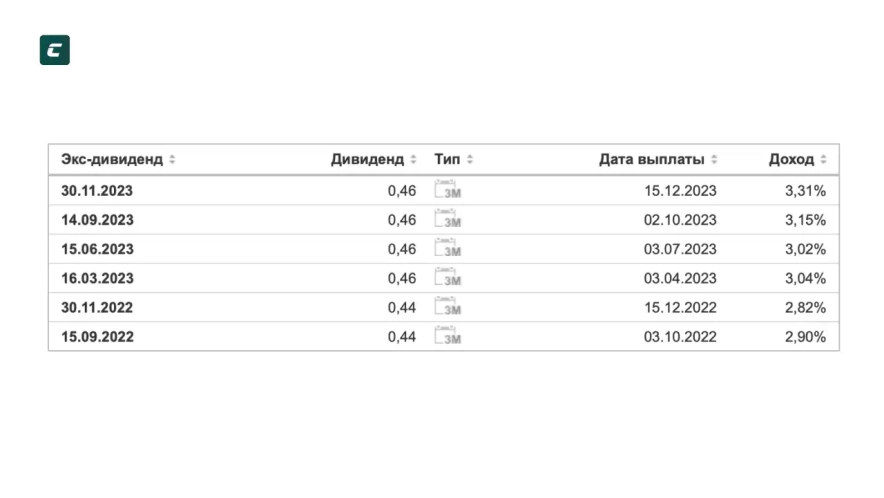

Дивіденди

Дивіденди являють собою частку прибутку, яку компанія виплачує своїм акціонерам. Це грошові кошти або додаткові акції, які розподіляються серед власників акцій компанії. Дивіденди зазвичай виплачуються періодично, наприклад, щоквартально або щорічно. Залежно від компанії, в яку інвестор вкладає гроші, змінюється і розмір дивідендів. Зазвичай розмір дивідендів коливається в широких межах від 0% до 20% залежно від компанії.

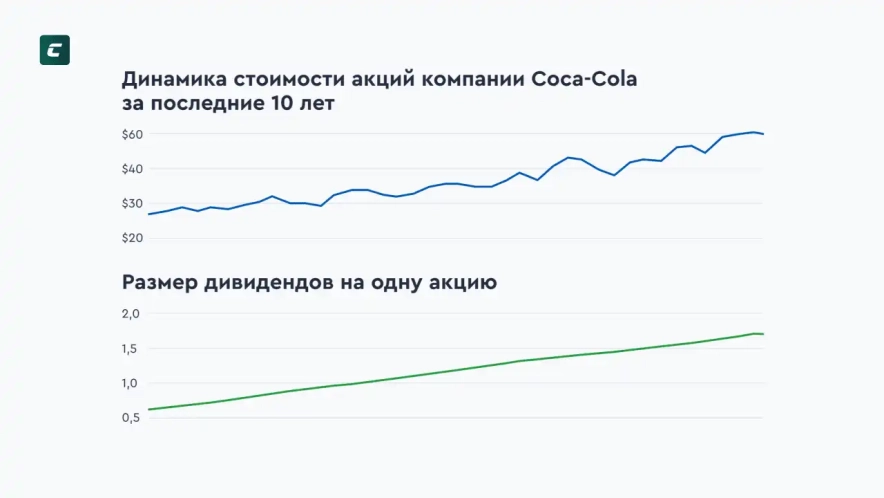

Однак не всі компанії їх виплачують. Наприклад, нині Tesla є акціями без дивідендів. Це означає, що акціонери не отримують виплат. Розглянемо детальніше дивіденди на прикладі компанії Coca Cola.

Графік показує, що компанія Coca-Cola збільшила свої дивіденди щороку протягом останніх 10 років. У 2022 році дивіденди компанії склали 1,76 долара США на акцію. Це означає, що інвестори, які володіють 100 акціями компанії, отримали дивіденди в розмірі 176 доларів США.

Компанія Coca-Cola є стабільним платником дивідендів, і її дивідендна прибутковість у 2022 році становила близько 2,8 %. Це означає, що інвестори, які володіють акціями компанії на той момент, могли очікувати на отримання близько 2,8 % від своєї інвестиції у вигляді дивідендів щороку.<

Наразі дивідендна прибутковість Coca Cola зросла до 3,31% на рік.

Структура капіталу

Структура капіталу компанії відображає, з яких джерел вона фінансує свою діяльність і як розподілені ці джерела. Вона включає в себе дві основні категорії фінансування: власний капітал і позиковий капітал.

Власний капітал (Equity) являє собою кошти, що належать акціонерам компанії. Він включає в себе загальні та привілейовані акції, а також накопичені та нерозподілені прибутки. Акціонери є співвласниками компанії та ділять між собою її прибуток і активи.

Позиковий капітал (Debt) являє собою кошти, взяті компанією в борг у різних кредиторів. Це може включати корпоративні облігації, банківські кредити, позики та інші форми боргових зобов'язань. Компанія зобов'язується повернути ці кошти з відсотками в майбутньому.

Наприклад, станом на 31 грудня 2022 року власний капітал Meta становив 108,2 мільярда доларів США. З цієї суми 100,2 мільярда доларів США припадало на звичайні акції, а 8 мільярдів доларів США - на привілейовані акції. А загальна сума боргу Meta становила 32,5 мільярда доларів США. З цієї суми 25,2 мільярда доларів США припадало на короткостроковий борг, а 7,3 мільярда доларів США - на довгостроковий борг.

Про що говорить ця інформація? Структура капіталу Meta є помірною. Компанія має деяку кількість боргу, але її власний капітал значно перевищує його. Це означає, що компанія має хорошу фінансову стійкість і може легко погасити свій борг. Однак Meta має тенденцію до збільшення свого боргу в останні роки. Це може бути пов'язано зі зростанням компанії та її інвестиціями в нові продукти та послуги.

Грошові потоки

Грошові потоки компанії (cash flow) являють собою динаміку надходження і витрачання грошових коштів протягом певного періоду часу (найчастіше за квартал). Цей показник є важливим елементом аналізу, оскільки відображає фінансовий стан і стійкість компанії.

Грошові потоки компанії зазвичай поділяють на три основні категорії:

- Грошові потоки від операційної діяльності (Operating Cash Flow): це грошові потоки, пов'язані з основною бізнес-діяльністю компанії. Вони включають надходження від продажу товарів або послуг, а також платежі за операційними витратами, такими як заробітна плата, оренда та закупівля сировини.

- Грошові потоки від інвестиційної діяльності (Investing Cash Flow): відображають інвестиції компанії в капітальні активи, як-от закупівля обладнання, нерухомості або цінних паперів, а також отримання грошей від їх продажу.

- Грошові потоки від фінансової діяльності (Financing Cash Flow): сюди входять потоки, пов'язані із залученням або погашенням боргів, виплатою дивідендів, купівлею і продажем власних акцій.

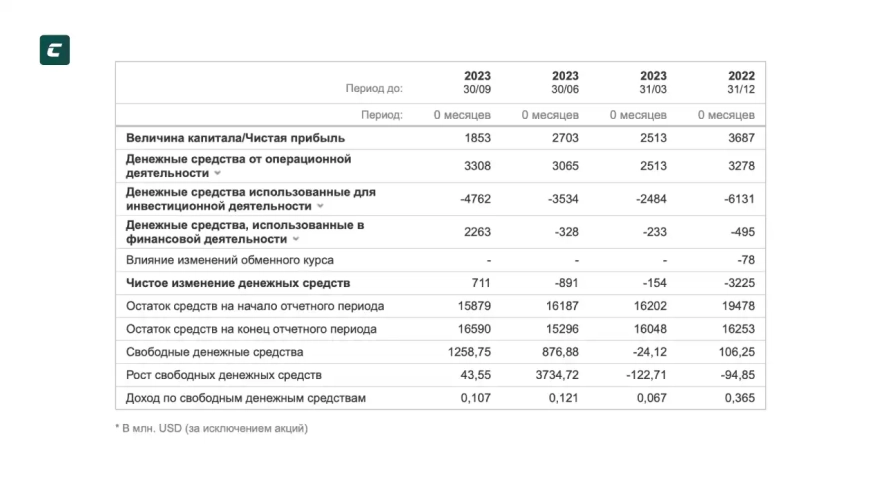

Розглянемо на прикладі компанії Tesla:

станом на 30.09.2023 від операційної діяльності за останнім звітом компанія отримала 3.308 млрд доларів, інвестиційна діяльність принесла компанії збитки в розмірі 4.762 млрд доларів, а від фінансової діяльності компанія отримала 2263 млн доларів. Якщо підсумувати ці цифри, ми побачимо, що загалом компанія отримала 711 млн. доларів чистого прибутку за умови врахування всіх витрат.

Грошові потоки компанії Tesla

На що звертати увагу під час аналізу фундаментальних показників:

- Макроекономічні показники (на ринку валют і сировинних товарів): вивчення макроекономічних даних, як-от ВВП, інфляція, безробіття, відсоткові ставки, валютні курси тощо для оцінювання впливу економічних показників на ціни валют, активів і товарів.

- Галузевий аналіз: розуміння особливостей і трендів у конкретній галузі, включно з конкуренцією, зростанням ринку, інноваціями та регулюванням, щоб оцінити перспективи компаній у цій галузі.

- Політичні та геополітичні події: оцінка впливу політичних рішень і геополітичних подій на ринок. Ці фактори можуть сильно впливати на ціни активів, особливо на ринку сировинних товарів і валют.

- Події та новини: слід звертати увагу на новини та події, які можуть вплинути на фундаментальні фактори, такі як корпоративні оголошення, зміни в законодавстві, рішення центральних банків та інші важливі події.

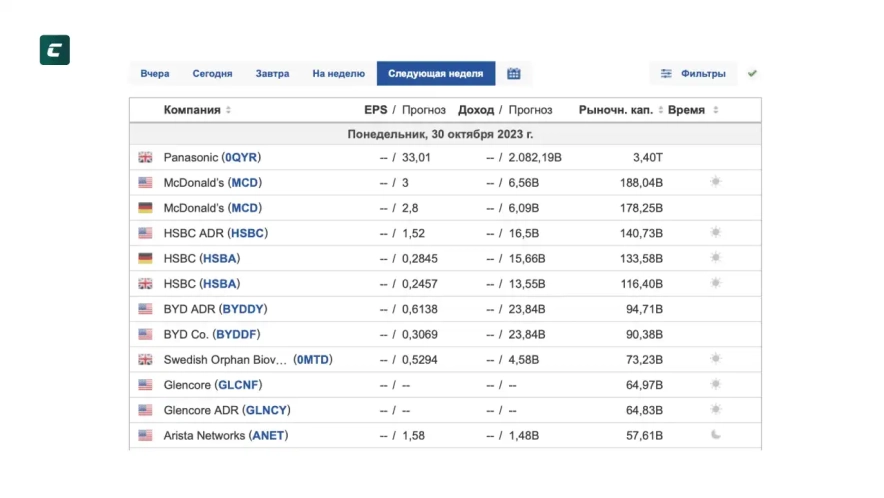

- Календарі звітностей і подій: важливим також є відстеження оновлень фінансових результатів та економічних показників. Для цього інвестори використовують календарі звітності, де чітко позначені дати публікацій звітів компаній і виходу статистичних даних.

Приклад календаря звітностей

- Кореляція: існують сектори економіки, де результати компаній сильно залежать від коливань цін на їхню продукцію, як, наприклад, у металургії або нафтогазовій індустрії. Однак, навіть у разі зростання цін на нафту, акції компаній цього сектору можуть реагувати по-різному, у зв'язку з рівнем кореляції між ними. Цей фактор відіграє значну роль. Для інвестора важливо врахувати, що деякі акції можуть проявляти більш виражену поведінку в зростанні або падінні за однакових змін на ринку.

- Аналіз конкурентів: вивчення конкурентів компанії або активу, щоб зрозуміти їхні сильні та слабкі сторони, а також їхній вплив на ринок. Крім цього, якщо під час аналізу схожих компаній ви виявили, що ціна на їхні акції дуже розходиться, це може сигналізувати про те, що якусь із компаній перекуплено, а іншу - перепродано.

Методи фундаментального аналізу

Фундаментальний аналіз охоплює кілька методів, які використовують інвестори та аналітики:

Порівняння:

- Постійне і різноманітне порівняння компаній, розмірів і часток ринку, різних коефіцієнтів (рентабельності, боргового навантаження, мультиплікаторів тощо).

Індукція:

- Індукція передбачає виведення загального правила з окремих випадків. Наприклад, якщо компанії в певній галузі демонструють схожі показники рентабельності, можна зробити висновок про типові характеристики для цієї галузі.

Дедукція:

- Дедукція полягає в застосуванні загального правила до окремого випадку. Наприклад, якщо зниження цін на певний товар впливає на прибутковість компаній, що займаються його видобутком, спостереження за зміною цін дає змогу зробити висновок про можливий вплив на прибутковість.

Фундаментальний аналіз криптовалют: на що потрібно звертати увагу

Фундаментальний аналіз криптовалют відрізняється від аналізу традиційних активів, і містить низку унікальних аспектів, на які варто звернути увагу під час дослідження та оцінки криптопроєкту:

- Технологія блокчейн: одним із ключових чинників під час аналізу криптовалют є вивчення технології блокчейн, на якій вони засновані (Ethereum, BCS тощо). Це включає в себе оцінку рівня інновацій, безпеки та масштабованості блокчейн-платформи.

- Мета та використання: розуміння, для якої мети створено конкретний проєкт створено, і які переваги він надає порівняно з іншими подібними проєктами.

- Команда і розробники: вивчення команди і розробників, що стоять за криптовалютою. Досвід, професійні навички та історія успіхів у розробці блокчейн-проектів можуть бути важливими факторами.

- Спільнота та учасники: активність і розмір спільноти навколо криптовалютного проєкту, а також рівень підтримки з боку учасників, можуть впливати на її популярність і вартість

- Безпека: оцінка рівня безпеки мережі та заходів, що вживаються для захисту від хакерських атак і зломів.

- Інфляція та емісія: вивчення політики емісії криптовалюти та які механізми контролю над інфляцією присутні.

- Інституційна підтримка: вивчення інтересу з боку фінансових інститутів, інвестиційних фондів і великих корпорацій до цієї криптовалюти.

- Використання і партнерства: вивчення того, які компанії та проєкти партнерствують з цією криптовалютою і як вона інтегрується в реальні бізнес-процеси.

- Історичні дані: аналіз історичних даних про ціну, обсяги торгів та інші параметри, щоб виявити тенденції та патерни.

- Токеноміка: оцінка токеноміки проєкту, включно зі структурою винагород, частки володіння і використання токена в екосистемі.

- Розв'язання проблем: вивчення того, які реальні проблеми криптовалюта розв'язує і яким чином вона може поліпшити наявні процеси.

- Конкуренція: оцінка конкуренції та конкурентної переваги криптовалюти порівняно з іншими проектами.

- Новини та події: відстеження новин і подій щодо цього проєкту, оскільки вони можуть мати значний вплив на ціни та перспективи.

- Фонди: важливим є вивчення фондів, які інвестували в проєкт. Яку кількість коштів було інвестовано, якими фондами - все це дуже важливо для розуміння цінності проєкту.

- Регуляція ринку і конкретних галузей, до якої належить проєкт: регуляція чинить значний вплив на криптопроєкти, оскільки вона визначає умови і правила їхнього функціонування. Явне і сприятливе регуляторне середовище може створити сприятливі умови для зростання проєкту і залучення інвестицій. Зворотно, несприятливі регуляторні заходи можуть створити ризики для проєкту.

- Галузевий аналіз: розуміння поточного стану і перспектив галузі, в якій працює криптопроект, допомагає оцінити його потенціал. Конкурентна обстановка, технологічні тенденції та споживчий попит - усі ці чинники впливають на успішність проєкту. Що більш обізнаний інвестор про контекст галузі, то краще він може оцінити перспективи криптопроєкту. Якщо проєкт запускається в галузі P2E, наприклад, а цей напрямок не є популярним на поточний момент, то цей показник може вплинути на фундаментальну цінність проєкту.

Найважливіше під час аналізу криптопроекту

Для прийняття обґрунтованого інвестиційного рішення щодо криптовалютного проєкту важливо провести ретельне дослідження. Насамперед слід звернути увагу на інформацію, надану на офіційному веб-сайті, у Whitepaper проєкту. Також на рейтингових платформах можна знайти частину необхідної інформації: Coingecko, Coinmarketcap тощо.

Слід також стежити за новинами та оновленнями проєкту: зазвичай таку інформацію публікують на офіційних акаунтах Twitter проєкту.

Наступним кроком є вивчення цінності токена, його ліквідності, команди розробників, технології та економічної моделі. Оцінка цінності токена ґрунтується на потенційній вартості проєкту та попиті на токен. Ліквідність визначається обсягами торгівлі на біржах. Кваліфікація та досвід команди розробників також є ключовими факторами успіху проєкту. Слід вивчити творців, їхній досвід у сфері та попередні успіхи.

Оцінювання ідеї проєкту містить у собі кілька критеріїв:

- критерій інноваційності дає змогу виявити унікальність і потенціал ідеї, але необхідно враховувати і цілі проєкту: стійкий довгостроковий бізнес має бути кращим за швидкий спосіб заробітку;

- безпека проєкту на криптовалютних ринках - ключовий аспект з огляду на ризик шахрайства та хакерських атак;

- конкурентоспроможність у поточному середовищі та переваги проєкту також важливі для успіху. Вирішення реальних проблем користувачів надає проєкту значущості. Ефективність мережі стає важливим фактором для розвитку та успішного розвитку на ринку.

Для аналізу токена рекомендується:

- вивчити розподіл токена, періоди роздач і загальну кількість токенів в обігу;

- вивчення способу видобутку токенів: який механізм використовується - PoW чи PoS. Це важливо, оскільки PoS вважається більш екологічним способом видобутку монет і деякі проєкти, які раніше працювали на PoW, переходять на PoS. Наприклад, Ethereum раніше використовував PoW (монети можна було добувати за допомогою майнінгу), а 2022 року Ethereum, друга за величиною криптовалюта, перейшла на модель Proof of Stake (PoS), щоб скоротити обсяг споживаної енергії;

- проаналізувати дефляційний механізм, пропонований розробниками, за допомогою якого буде знижено кількість токенів в обігу і таким чином збільшено їхню цінність;

- дослідити наявність стимулів для утримання токенів на ринку, таких як стейкінг та інші механізми;

- оцінити, як зростає попит на токен зі збільшенням використання протоколу і розвитком проєкту;

- дослідити, чи надає модель токена можливість для отримання доходу при його утриманні в довгостроковій перспективі для інвесторів.

Ці кроки допоможуть отримати більш чітке уявлення про проєкт і його інвестиційні перспективи.

Фундаментальний аналіз проекту Arbitrum

Давайте розберемо проєкт Arbitrum за допомогою фундаментального аналізу. Почнемо з вивчення вебсайту проєкту.

На ньому ми дізнаємося, що Arbitrum - це блокчейн другого рівня, побудований на інфраструктурі Ethereum. На сайті проєкту ми відразу бачимо напис: "Ласкаво просимо в майбутнє Ethereum".

З використанням технології Optimistic Rollup, Arbitrum забезпечує простоту впровадження смарт-контрактів і децентралізованих застосунків Ethereum з поліпшеною пропускною спроможністю і доступнішими комісіями за транзакції.

У першій половині 2022 року Arbitrum посів провідну позицію серед L2-рішень для Ethereum за кількістю транзакцій, різноманітністю додатків і загальним обсягом заблокованих коштів (TVL). На поточний момент у смарт-контрактах Arbitrum заморожено понад 1.842 мільярда доларів.

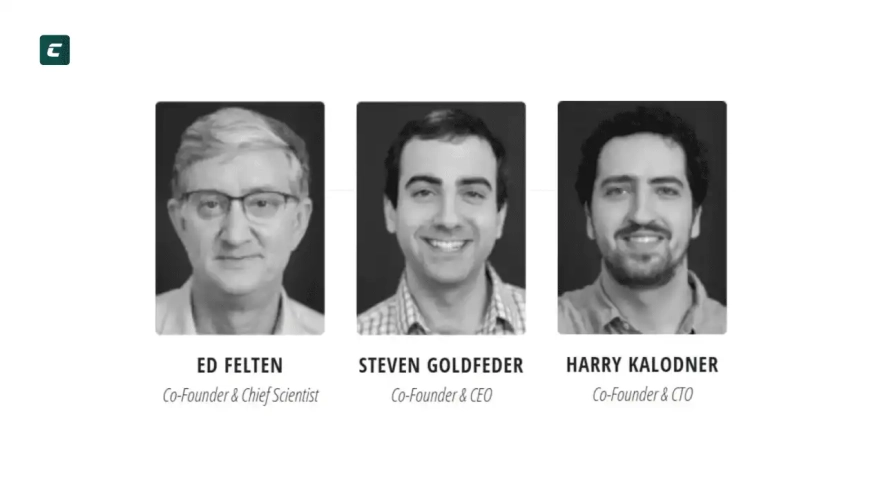

Хто заснував проєкт?

Проєкт Arbitrum задумала і реалізувала американська компанія Offchain Labs, заснована 2018 року трьома експертами в галузі крипто- і блокчейн-технологій: Едом Фелтеном, Стівеном Голдфедером і Гаррі Калоднером. Ед Фелтен, колишній професор комп'ютерних наук у Принстонському університеті, з 2014 року займається дослідженнями у сфері блокчейну. Його професійний шлях включає роботу в Білому домі, де він обіймав посаду заступника технічного директора за президента Барака Обами. Після цього він повернувся до Прінстонського університету, де разом зі своїми тодішніми аспірантами, Стівеном Голдфедером і Гаррі Калоднером, розпочав створення Arbitrum.

У чому суть проєкту?

Arbitrum - це Optimistic Rollup, вбудований в екосистему Ethereum. Механізм Rollup є ключовою технологією для вторинних протоколів Ethereum, забезпечуючи високий рівень конфіденційності транзакцій і масштабованість основної мережі Ethereum. Суть його полягає в об'єднанні безлічі транзакцій у загальний блок, який потім підтверджується на основній мережі.

За передачу транзакцій між рівнями L1 і L2 відповідає віртуальна машина Arbitrum (AVM), повністю сумісна з віртуальною машиною Ethereum (EVM). Усередині мережі L2 виконання смарт-контрактів і оброблення транзакцій здійснюються операційною системою ArbOS, яка спрямовує транзакції через AVM до папки "вихідних транзакцій" протоколу Rollup для подальшого занесення їх до блоку.

Алгоритм обробки транзакцій в Arbitrum такий:

- Користувач ініціює транзакцію в мережі Arbitrum, яка потрапляє в папку "Вхідні".

- Вузол Sequencer створює сувору послідовність із транзакцій, формуючи з них "пакет".

- Стислий пакет відправляється в основну мережу Ethereum.

- Упорядковані транзакції надсилають валідаторам Arbitrum.

- Після формування блоку дані також передаються в мережу Ethereum, завершуючи транзакцію.

У підсумку, Optimistic Rollup значно прискорив обробку транзакцій і знизив вартість комісій, роблячи їх у середньому на 90-95% доступнішими порівняно з Ethereum, з потенціалом для подальшого зниження.

Токеноміка ARB

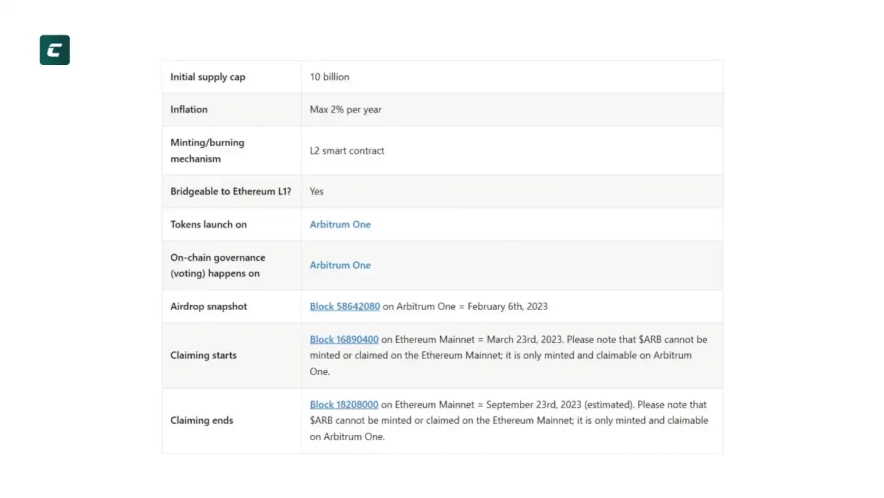

Для введення своїх токенів на ринок компанія створила Arbitrum Foundation, а також децентралізовану автономну організацію (DAO) для управління всією екосистемою. Власники токенів ARB мають можливість голосувати за пропозиції DAO, і, за задумом розробників, цей процес буде автоматизованим, що означає, що голоси власників токенів можуть безпосередньо впливати на зміни програмного коду Arbitrum.

ARB - нативний токен екосистеми. Загальна кількість монет становить 10 мільярдів на поточний момент. У проєкті передбачена інфляційна модель. Також є і додаткова емісія, але вона обмежена 2% на рік. Що це означає? Протягом одного року до максимальної загальної кількості в 10 мільярдів монет може додатися всього лише 200 мільйонів ARB.

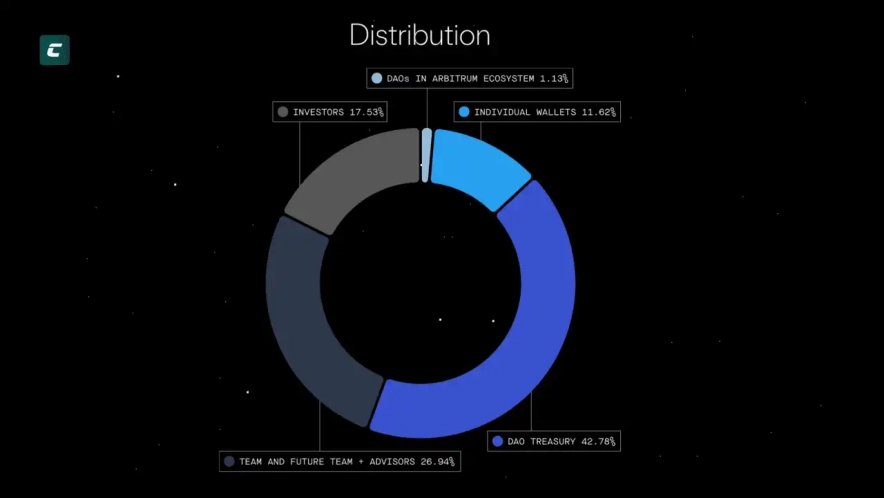

Токени ARB будуть розподілятися таким чином:

42,7% токенів дістанеться учасникам DAO. 26,94% монет призначені для команди і консультантів проєкту. Інвестори отримають 17,53% від загальної емісії. 11,62% емісії будуть повністю розподілені серед учасників тестування мережі Arbitrum. 1,13% від загального обсягу монет залишаться у розробників основної мережі.

Команда Arbitrium планує випустити токени ARB на суму понад $1,2 млрд у березні 2024 року. Процес розблокування являє собою поетапний випуск криптовалюти. Заморожування монет виконується з метою запобігання їх масового продажу ранніми інвесторами або членами команди проєкту. Тобто в березні 2024 року ранні інвестори і члени команди отримають частину своїх монет і тільки після цього зможуть їх продати.

Після початкового розлоку 16 березня відбудуться регулярні випуски заздалегідь визначеної кількості токенів кожні 4 тижні протягом наступних 4 років.

Інвестиції в Arbitrum

У 2019 році Offchain Labs залучила $3,7 млн у рамках раунду посівних інвестицій. Навесні 2021 року, перед запуском альфа-версії мережі Arbitrum, компанія успішно завершила інвестиційний раунд серії A, що привернув $20 млн. Основну мережу Arbitrum One офіційно запустили 31 серпня 2021 року, і в цей самий період Offchain Labs оголосила про залучення $120 млн у межах раунду серії B, який очолював фонд Lightspeed Venture Partners. За підсумком фонди отримали 17,53% токенів. Уся емісія 10 млрд означає, що фонди отримали 1.753 млрд токенів за $143.7 млн. Виходить, що у них ціна $0,08 за токен.

Серед інших великих інвесторів були Polychain Capital, Ribbit Capital, Redpoint Ventures, Pantera Capital, Марк Кьюбан і Alameda Research. Після завершення цього раунду оцінка компанії склала $1,2 млрд.

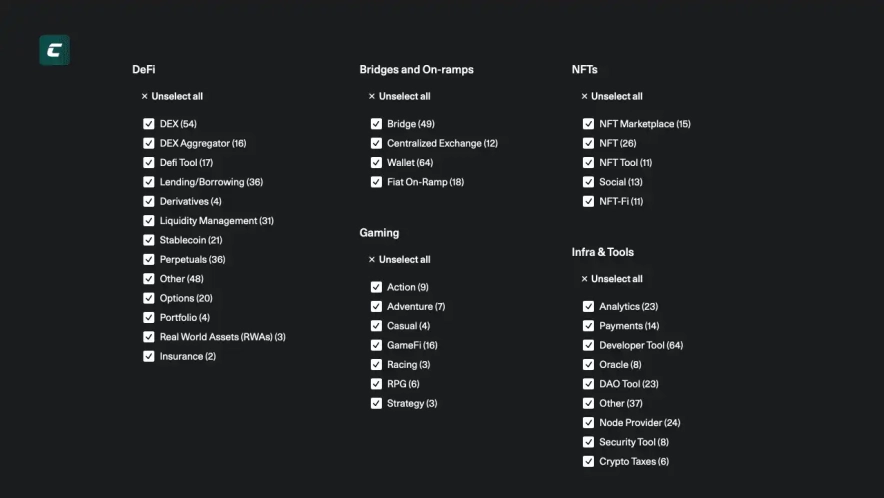

Екосистема Arbitrum

Екосистема Arbitrum являє собою об'єднання всіх проєктів і протоколів, що функціонують усередині цієї мережі. На сайті проєкту можна побачити список напрямків, у яких працює проєкт.

Наразі з Arbitrum працює безліч відомих і "сильних" у своїх нішах проєктів:

- Найбільші DeFi-протоколи - Uniswap, SushiSwap, Curve і 1inch;

- Резервні та алгоритмічні стейблкоїни USDT, USDC, DAI, FRAX, TUSD тощо;

- Агрегатори прибутковості yEarn Finance, Pickle Finance, Badger, Beefy Finance;

- NFT-маркетплейси: AlienSwap, Lootex, Stratos, ToFunFT тощо;

- Платіжні системи: 0xSplits, BoomFi, Cask Protocol тощо.

- GameFi: Bridgeworld, CastleDAO, Halls of Olympia тощо.

Підсумки

Arbitrum являє собою ключовий блокчейн-проект, що пропонує рішення другого рівня для Ethereum з використанням технології Optimistic Rollup. Ethereum потребував якісного другого рівня - саме тому Arbitrum і є таким цінним. Спільнота зустріла Arbitrum дуже позитивно, що підкреслює його важливість. Віталік Бутерін (засновник Ethereum) також неодноразово наголошував, що як zk Rollup, так і Optimistic Rollup є майбутнім Ethereum, оскільки вони сприяють його масштабованості та оптимізації.

Однак вивчення токеноміки виявило, що занадто значна частина емісії належить фондам і команді. Наразі Arbitrum має велику ліквідність, з активною участю сильних проєктів (1inch, Curve, Uniswap, Lido Finance тощо). Це свідчить про широкий і різноманітний вплив екосистеми.

Якщо ви бажаєте дізнатися більше про криптовалюти та отримати навики, досвід та інструменти, які можна відразу застосувати на криптовалютному ринку - запишіться на курси трейдингу в школу трейдингу CRYPTOLOGY KEY.

Фундаментальний аналіз – думка експертів Cryptology KEY

Фундаментальний аналіз має бути першим кроком інвестора щодо аналізу проекту – це база, де має будуватися рішення про інвестування. Він допомагає інвесторам зрозуміти, які фактори впливають на потенційну прибутковість та ризики інвестування, надаючи основу для прийняття рішень про купівлю, продаж чи утримання активу. При аналізі проекту важливо ретельно вивчити фінансове становище, звіти, новинний фон, поточну фазу ринку, потребу продукту та багато іншого. Такий вид аналізу є особливо корисним для середньострокових та довгострокових інвестицій, а не для відкриття спекулятивних позицій. Важливо розуміти, що фундаментальний аналіз – це частина пазла, в якому також має бути грамотний аналіз графіків. Буде необачно приймати торговельні та інвестиційні рішення, ґрунтуючись лише на фундаментальних показниках, незважаючи на їхню важливість.

Поширені запитання

- Фінансові звіти: аналіз бухгалтерської звітності компанії, включно з балансом, звітом про прибутки та збитки, і звітом про рух грошових коштів.

- Економічні показники: розгляд макроекономічних чинників, таких як інфляція, безробіття, відсоткові ставки, які можуть впливати на ринок загалом.

- Галузевий аналіз: розуміння особливостей і тенденцій у галузі, в якій діє компанія.

- Управлінський аналіз: оцінка якості управління компанії, її стратегії розвитку та конкурентоспроможності на ринку.