- Блог

- Криптовалюта & Blockchain

- Стейкінг і ліквідний стейкінг (LSD)

Блокчейн та алгоритми консенсусу

Блокчейн і довіра

Найперша думка, яку доносять до людей, що цікавляться крипторинком і криптотехнологіями, - блокчейн дає змогу створити основу для майбутньої економіки без тотального впливу держави. Чомусь прижилася думка про те, що відбувається це завдяки блокчейну.

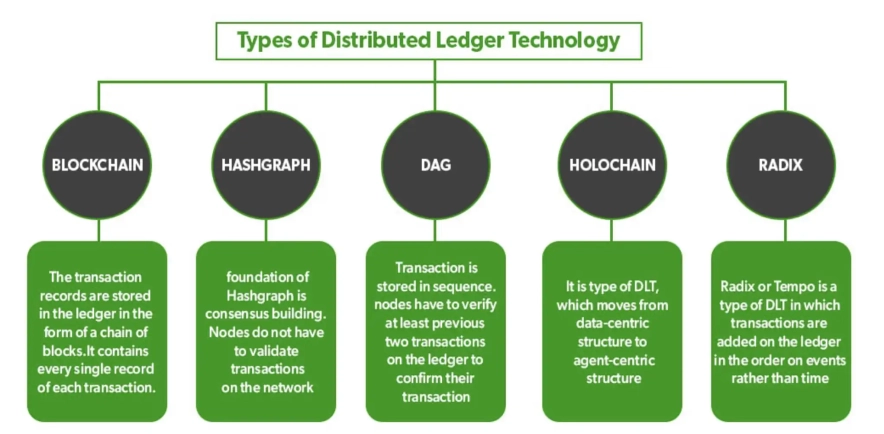

Блокчейн всього лише один із напрямів розвитку технології DLT (Distributed Ledger Technology), або розподілених реєстрів.

Якщо постаратися все максимально скоротити, то кожен із напрямів технології DLT намагається працювати зі структурою розподілу даних, для отримання певних переваг у вартості, безпеці, масштабуванні тощо.

Прорив Bitcoin був в об'єднанні технології блокчейну та алгоритмів консенсусу для масового використання. Саме алгоритми стали тією інновацією, яка змогла дозволити з повною довірою працювати з базою даних.

У чому полягає ця довіра? Ви маєте бути впевнені, що ніхто не зможе зламати мережу, нашкодити її працездатності, отримати контроль над виконанням транзакцій і вносити свої зміни.

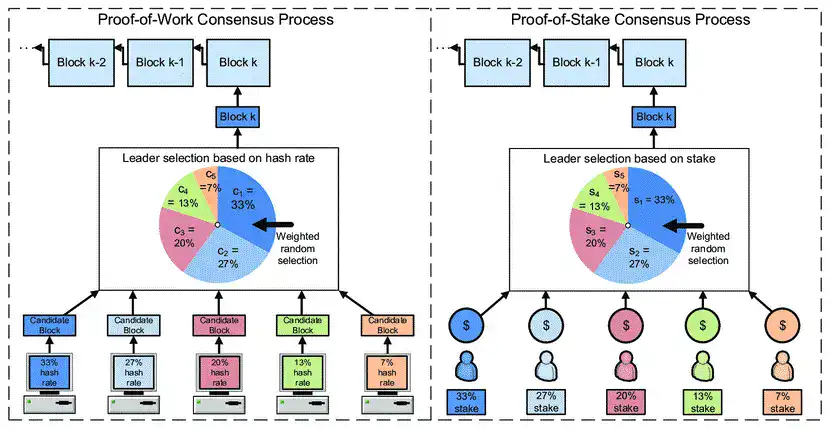

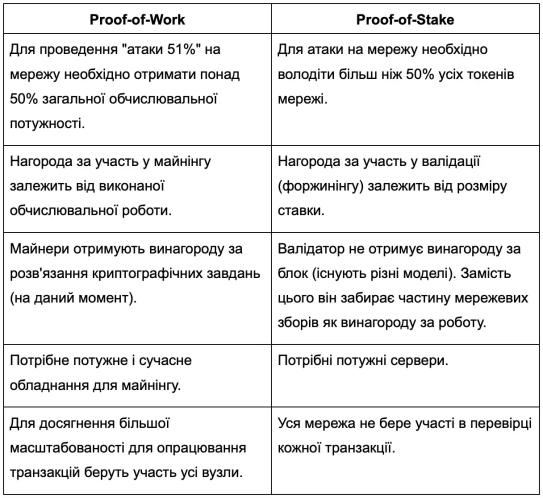

Для цього було винайдено алгоритм консенсусу Proof-of-Work/PoW (доказ роботи). Вузли мережі виконують обчислювальну роботу з підбору значень. Вузол, який завершив підбір найшвидше, отримує нагороду за майнінг і витрачену комісію на ці транзакції.

З плином часу ентузіасти почали розуміти, що для масового впровадження і використання всього потенціалу технології мережа повинна бути дешевшою, швидшою, більш масштабованою, а також менш енерговитратною, адже що більшою буде ставати мережа Bitcoin, то більше вона потребуватиме енергії для підтримки роботи Proof-of-Work.

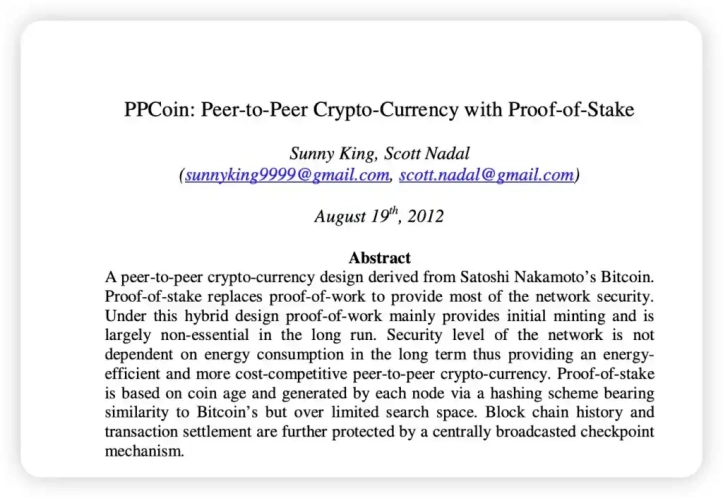

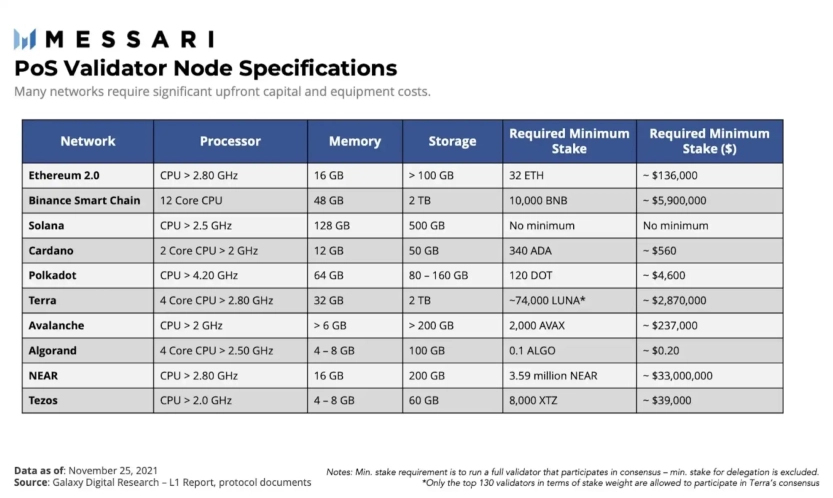

У 2012 році було запропоновано новий тип алгоритму консенсусу - Proof-of-Stake/PoS (доказ володіння). Він був запропонований як альтернатива алгоритму PoW для поліпшення масштабованості мереж. У PoS учасники, звані валідаторами, блокують певну кількість монет у системі (стейкінг) для отримання права валідувати блоки транзакцій.

Перший проєкт на Proof-of-Stake - Peercoin. Цей підхід відрізняв його від системи Proof of Work (PoW), використовуваної BTC. Peercoin комбінував PoS і PoW, спочатку акцентуючи увагу на PoW, але з часом зміщуючись у бік PoS.

Порівняння Proof-of-Work і Proof-of-Stake

Порівняно з моделлю Proof-of-Work (PoW), модель Proof-of-Stake (PoS) використовує інші процеси для підтвердження транзакцій і досягнення консенсусу. Хоча PoS також використовує криптографічний алгоритм, мета зовсім інша.

У разі Proof-of-Stake створення наступного блоку залежить від того, скільки було зроблено ставок. Ставка ґрунтується на кількості токенів користувача конкретного блокчейна, комісію від якого він намагається добути. З технічного погляду, учасники займаються не майнінгом, а форжингом, адже винагорода за блок не може бути отримана (в теорії).

Що таке стейкінг?

Стейкінг - процес блокування токенів у смарт-контракті (пулі ставок) для отримання можливості брати участь у валідації та підтримці працездатність мережі.

Валідатор з більшою ставкою токенів, може бути обраний для перевірки транзакцій і створення блоків. Створені таким чином блоки, додаються в блокчейн.

Етапи роботи Proof-of-Stake

- Користувачі, які володіють нативними токенами блокчейна, безпечно зберігають їх у пулах ставок.

- Алгоритм псевдовипадково вибирає наступного валідатора в черзі.

- Обраний валідатор має запропонувати блок і кількість транзакцій у ньому.

- Інші учасники мають схвалити та перевірити запропоновані транзакції.

- У блокчейн додається новий блок.

- Обраний валідатор отримує комісію за транзакцію.

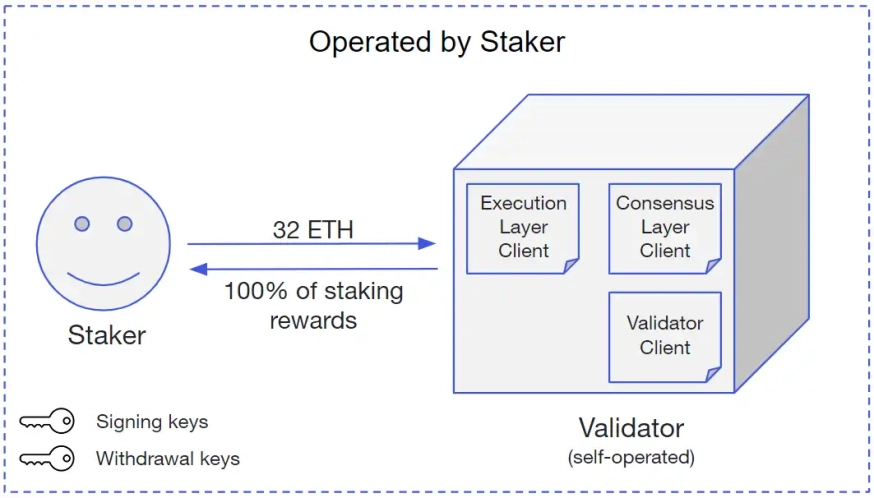

У системі закладено правило, що для запуску валідатора необхідний певний мінімум токенів. Якщо подивитися на ринок, то токени досить дорогі. Наприклад, для запуску вузла Ethereum потрібно заблокувати 32 ETH. На момент написання статті (11.03.2024) - 129000$. Досить значна сума, яку не кожен потягне.

Виходить, що у валідації мережі можуть брати участь тільки заможні користувачі? Як це завжди буває, ринок створив рішення, що дають змогу і звичайним користувачами взяти участь у цьому процесі.

Види стейкінгу

Класичний стейкінг (Staking)

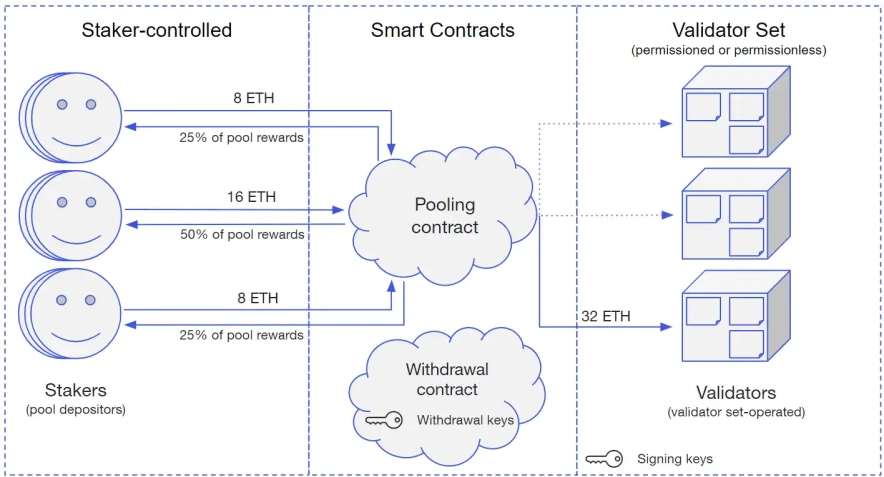

Проблема, описана вище, викликала появу сервісів, що дають змогу вносити свої токени в загальний пул і отримувати відсоток від загальної прибутковості цього пулу.

Наприклад, ви хочете брати участь у валідації мережі та отримувати нагороди, але у вас немає 32 ETH, щоб запустити свій вузол, є тільки 1 ETH. Можна скористатися сервісом, що дозволяє вносити свої токени в пул.

За надання послуги провайдер збирає невеликий відсоток від прибутковості. Це цілий бізнес, оскільки дає змогу генерувати дохід шляхом створення інфраструктури для охочих брати участь у валідації. Раніше таким самим шляхом пішов алгоритм консенсусу Proof-of-Work. Було створено велику кількість пулів для майнінгу, що дають змогу отримати частину від загальної нагороди. Причина створення була проста - працювати поодинці стало дуже важко.

Класичний - найпоширеніший вид стейкінгу. Провайдерами послуги виступають біржі та окремі сервіси. Часто можна побачити інтерфейс для стейкінгу всередині нативних гаманців мережі, в яких розміщуються великі провайдери стейкінгу.

Ліквідний деривативний стейкінг (LSD)

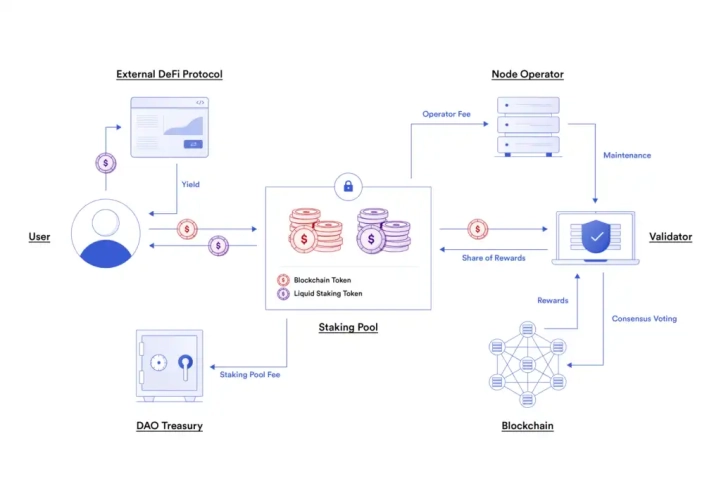

Для отримання додаткової прибутковості та конкурентних переваг перед провайдерами класичного стейкінгу, було створено майданчики ліквідного стейкінгу.

Головною проблемою класичного стейкінгу є те, що ви блокуєте токени в системі і більше ніяк не можете їх використовувати до того моменту, поки їх не виведете. Якщо виведете, то перестанете отримувати нагороди.

На допомогу прийшов ліквідний стейкінг. Як і в класичному стейкінгу, ви отримуєте можливість розміщувати токени в пул, однак разом із цим вам дають копію токена з рівноцінною вартістю.

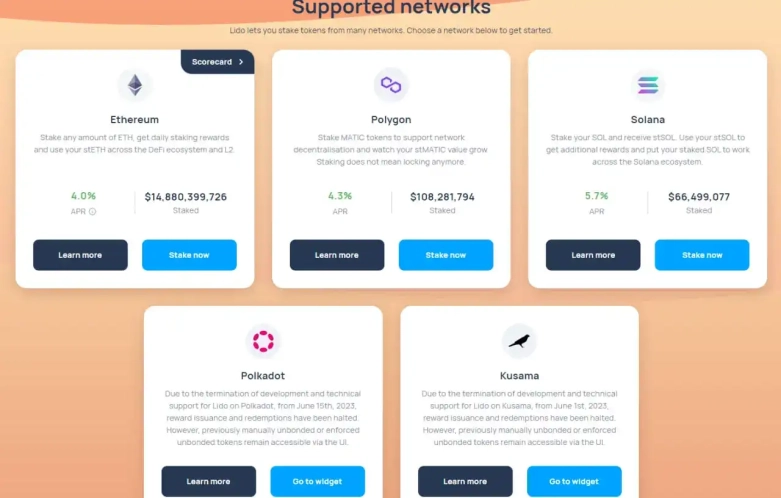

Наприклад, проєкт Lido. Ви хочете брати участь у валідації мережі та отримувати нагороди, але у вас немає 32 ETH, щоб запустити свій вузол, є тільки 1 ETH. Можна скористатися сервісом, що дає змогу вносити свої токени в пул і отримати токени stETH у кількості, еквівалентній вашій ставці ETH. Якщо ви хочете забрати свою ставку, потрібно повернути токени stETH.

Ви отримуєте нагороди від валідації, а також можете повноцінно працювати з активом в екосистемі DeFi.

Ризики стейкінгу

Як і в будь-якої діяльності, пов'язаної з фінансами, у стейкінга також є свої ризики.

Падіння ціни токена

Вся прибутковість обчислюється не до фіатної валюти, а до токена. Ви можете отримати навіть 100% річної прибутковості в токені, але його ціна може впасти на 99%.

Купили 1 од. токена за 10$. Внесли в стейкінг. Через рік забрали ще один токен. Разом у вас 2 од. токена. За рік ціна впала на 99% і стала рівною 0.1$. Внесли 10$, стало 0.2$. Не так прибутково.

Слешинг

Основне завдання блокчейна - захист мережі від атаки і внесення змін зловмисником. Під час PoS вузли перевіряють один одного. Якщо валідатор, який використовує ваші токени для ставок, порушить правила мережі, тоді ставку буде спалено і ви нічого не отримаєте.

Злам смарт-контракту

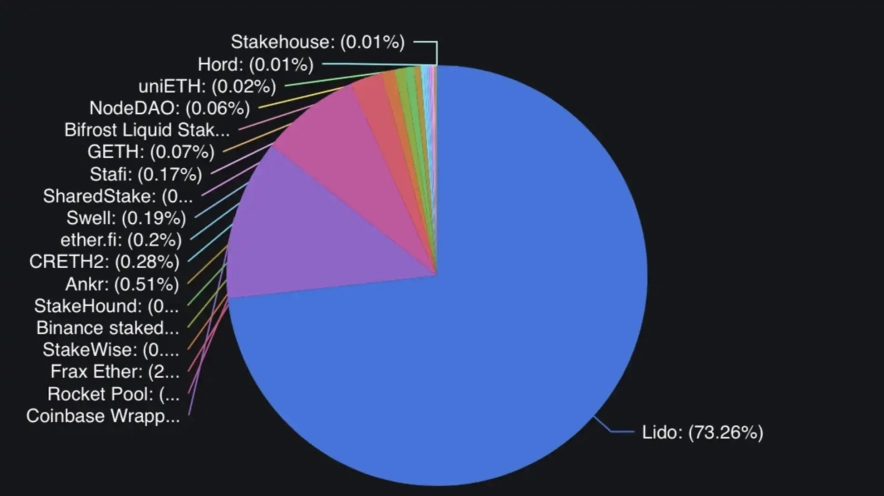

Під час роботи з ліквідним деривативним стейкінгом токени розміщуються в смарт-контракт (пул ставок). Уявіть, яка величезна кількість активів знаходиться в цих пулах. Lido - найбільший майданчик ліквідного деривативного стейкінгу, з TVL ETH - 14.6 млрд доларів. Дуже солодка мета для атаки.

Заробіток на стейкінгу

Стейкери отримують нагороди у вигляді токенів мережі, в якій блокують токени.

- Комісії. Як було описано вище, за підтримку працездатності мережі, стейкери отримують комісії за транзакції всередині мережі.

- Нагорода мережі. Деякі мережі для створення штучного дефіциту на ринку заохочують користувачів за блокування токенів. Такі проєкти мають інфляційну економіку, що ще більше змушує користувачів блокувати свої токени. Приклад, Cosmos.

Коли користувачі бачать величезні відсотки за ставками, у них одразу вмикається внутрішній калькулятор підрахунку. Скільки я отримаю? Коли я отримаю?

Однак основну інформацію зазвичай ніхто не показує. Давайте розберемося на прикладі екосистеми Cosmos, що має інфляційну економіку. Це означає, що пропозиція токенів постійно збільшується. Якщо взяти аналогію з класичного фінансового ринку, то уявіть собі компанію, яка постійно створює нові акції.

Відсотки за ставками виражаються у двох показниках:

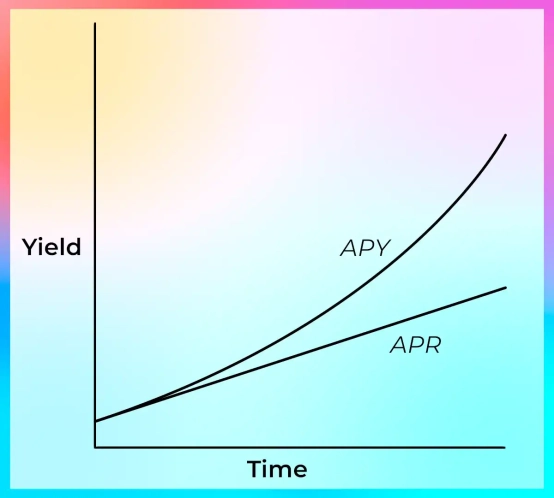

APR (Annual Percentage Rate) - річна ставка відсотків, якщо APR 7% і ви зробите ставку в 1000 ATOM, то через рік ви заберете 70 ATOM.

APY (Annual Percentage Yield) - річна процентна прибутковість, з урахуванням постійного реінвестування, грубо кажучи "під складний відсоток". Зазвичай нарахування йдуть кожен новий блок у мережі (для Cosmos - 7 секунд), отже, замість 7% ви отримуєте 11% (це цифра взята з неба для прикладу).

Що більше користувачів вносить токени ATOM у стейкінг, то менша інфляція. Як уже було сказано вище, при збільшенні інфляції проєкт стимулює користувачів вносити свої токени в стейкінг, щоб вони не знецінювалися. Тим самим система себе балансує. Оскільки параметр динамічний, то в майбутньому не потрібно дивуватися зростанню і падінню прибутковості в токенах ATOM.

Потрібно порахувати нагороду, яку отримає стейкер. Для цього скористаємося формулою:

Нагорода = Ставка APY - Інфляція токена мережі - Комісія провайдера.

На момент написання статті, APY Cosmos - 9.7%. Інфляція токена близько 7%. Комісія провайдера в середньому 4-5%.

Нагорода = 9.7 - 7% - 0.48% (5% від 9.7%) = 2,2%.

Щось стало не так прибутково. Нагадаємо, це з реінвестуванням, якщо ваш провайдер не підтримує автоматичне внесення нагород назад у пул, то це доведеться робити руками. Зростає ризик того, що ви забудете, або у вас щось не вийде. У підсумку ви не наберете 2,2%, а отримаєте менше.

Приклади проєктів

Everstake

Платформа Everstake досить інформативна, адже ви можете легко дізнатися, скільки платить пул, і знайти відповіді на ваші запитання, натиснувши на мережу.

На платформі ви знайдете всю статистику, необхідну для ухвалення правильного рішення, а коли справа доходить до розрахунку вашого заробітку, є калькулятор винагороди, який покаже вам, скільки ви заробите, якщо використовуватимете певну стратегію. За Everstake стоїть команда висококваліфікованих і досвідчених експертів у галузі фінтеху та інженерів-програмістів, які забезпечують цілковиту безпеку і надійність платформи. Крім того, у кожного блокчейна є своя команда менеджерів блокчейнів і DevOps, що надають усю необхідну технічну підтримку, незалежно від того, є ви новачком на платформі чи постійним клієнтом.

У межах статті ми обговоримо основні майданчики на ринку. Лідерами є Lido і Coinbase Wrapped Staked ETH.

Lido

Коли користувач вносить ETH через смарт-контракт Lido, токени всіх стейкерів об'єднуються, а потім розподіляються серед валідаторів. Користувачі отримують "stETH" (стейкінг ETH), ліквідний токен для ставок, викарбуваний у співвідношенні 1:1 до депонованих активів.

Токен активно використовується як застава в кредитних додатках, таких як Aave або Compound. Ця проста ідея призвела до того, що токени ліквідного стейкінгу стали базовим активом для використання в DeFi. Загалом, зростаюча інтеграція з протоколами DeFi може збільшити ліквідність токенів стейкінгу за рахунок створення вторинних ринків.

Важливо відзначити таку річ, як знижку/премію на токен ліквідного стейкінга і його базовий актив. У випадку Lido, розбіжність між stETH і ETH відображає ризики ліквідності, смарт-контракту і застави. Наприклад, якщо ринок зрозуміє, що смарт-контракт Lido не може надати базовий ETH, дериватив буде продаватися зі знижкою.

Coinbase

Централізована біржа Coinbase є другим гравцем на ринку ліквідного стейкінгу. На відміну від токена перебазування, використовуваного Lido, cbETH випускається/погашається на основі плаваючого обмінного курсу.

Іншими словами, баланс cbETH користувача не збільшується в міру отримання винагороди за стейкінг, а являє собою:

Основну суму (заблокований ETH) + нараховану винагороду за стейкінг - штрафи.

Потім цей обмінний курс застосовується, коли користувач "розгортає" свій поставлений ETH. Таким чином, 1 cbETH не обов'язково відповідає 1 поставленому ETH. Ця модель токена, сумісна з ERC-20, на додаток до надійного бренду Coinbase, зручності та нормативної безпеки призвела до того, що cbETH став другим найпопулярнішим продуктом ліквідного стейкінгу. cbETH також отримав кілька інтеграцій з протоколами DeFi, такими як Uniswap, Curve, Aave і Compound, для подальшого розширення свого використання.

Стейкінг криптовалют: чи варта гра свічок? Думка команди CRYPTOLOGY KEY

Стейкінг криптовалют привертає увагу завдяки потенційному прибутку.

Процес стейкінгу передбачає блокування криптовалюти для підтримки мережі блокчейну, що натомість забезпечує отримання винагород. Основною перевагою є здатність заробляти відсотки на вашому криптоактиві, роблячи його таким, що активно працює на вас. Однак ключовим моментом тут є блокування, оскільки ви втрачаєте доступ до своїх активів на певний період і наражаєтеся на ризики - щонайменше на можливе зростання ціни на ваш заблокований актив без доступу до нього. Ліквідний стейкінг розширює ці можливості, дозволяючи зберігати ліквідність активів під час їхнього заморожування - ви отримуєте замість своїх активів депоновані рівноцінні вашим монетам. Однак ризик злому смарт-контрактів все ще залишається. Крім того, дуже важливо ретельно вивчити питання та обіцяні відсотки, оскільки реальна винагорода може відрізнятись через інфляцію та комісії, і тоді постає питання - чи варта гра свічок. Стейкінг криптовалют може бути вигідним, але вимагає усвідомленого підходу, ретельного ресерчу та готовності приймати можливі ризики.

Поширені запитання

APR являє собою річну ставку відсотка без урахування додавання відсотків протягом року. APY включає в себе ефект компаундування відсотків - це означає, що він показує реальну прибутковість рахунку або інвестицій з урахуванням того, як відсотки нараховуються і додаються до основної суми. APY зазвичай вищий, ніж відповідний APR, тому що він враховує додавання відсотків.