Що таке усереднення доларової вартості (DCA)?

Усереднення доларової вартості (DCA) - це стратегія інвестування, за якої інвестор регулярно купує певну кількість активів або інвестує фіксовану суму грошей в обраний актив з постійною періодичністю, незалежно від ціни конкретного активу на момент купівлі. Інвестор регулярно вкладає фіксовану суму грошей або купує певну кількість активів у певні часові інтервали, наприклад, щотижня або щомісяця.

DCA націлене на довгострокове інвестування. Протягом тривалого періоду часу стратегія може допомогти інвестору створити більш стійкий і збалансований портфель, згладивши вплив короткострокових коливань ринку.

Для чого використовується DCA?

В основі стратегії усереднення доларової вартості (DCA) лежить ідея систематичних і регулярних інвестицій в активи або фінансові інструменти з плином часу, незалежно від цін на ці активи. Ця стратегія використовується з метою управління ризиками та зниження впливу волатильності під час інвестування:

DCA допомагає згладити вплив короткострокових коливань цін, даючи змогу інвестору купувати активи в різні моменти часу: як на хаях, так і на низах.

Крім цього, завдяки стратегії DCA інвестори знижують і балансують ризики, оскільки розподіл інвестицій протягом часу допомагає уникнути ризику вкладення всієї суми в один певний момент, який може виявитися періодом підвищених цін.

Ця стратегія також підходить новачкам, оскільки DCA звільняє інвестора від необхідності точно передбачати оптимальні моменти для входу на ринок. Замість цього інвестор систематично купує активи незалежно від поточного стану ринку. Однак, звісно, стратегія буде більш прибутковою і її ефективність підвищиться, якщо почати інвестування під час правильної фази ринку - для цього можна застосовувати метод Вайкоффа.

Ще одним важливим аспектом, який слід врахувати при використанні стратегії усереднення доларової вартості (DCA), є необхідність ретельного вибору активів. Інвестування без проведення належного ресерчу може призвести до ризику інвестування в сміттєві, скам-проекти або активи без перспектив. У цьому контексті, фундаментальні аспекти, застосовність технології, "корисність" і загальна перспектива активу стають критично важливими, оскільки від правильно обраного активу безпосередньо залежить ваш профіт.

Для того, щоб DCA була прибутковою, важливо розуміти, що вона орієнтована на створення довгострокового інвестиційного портфеля. Це може бути особливо корисно для інвесторів, які прагнуть до накопичення капіталу на довгострокові цілі.

Як працює DCA (Dollar-Cost Averaging)?

Ви виділили собі 5000$ на інвестування, у вас є вибір: вкласти всі 5000$ одразу і переживати всі падіння нижче за вашу точку входу або ж розділити 5000$ на певний час, наприклад, на рік, і щомісяця в якусь дату купувати актив на фіксовану суму. Другий варіант може бути дуже зручним і ефективним для тих, хто вирішує щомісяця вкладати частину зароблених грошей (наприклад, 10% від зарплати) з метою збільшення своїх накопичень.

Уявімо, що ви якраз і вибрали другий варіант, тепер розглянемо його докладніше:

- Вибір активу: перше, що потрібно зробити - вибрати актив, у який ви хочете інвестувати. Це може бути криптовалюта, акції, облігації або інші фінансові інструменти.

- Визначення періоду і суми: тепер ви вирішуєте, як часто будете проводити інвестиції і на яку суму. Якщо ви вирішили інвестувати 5000$, то ділимо їх на 12 місяців - отримуємо 416.6$. Тобто щомісяця ви вкладатимете саме таку суму в купівлю певних активів.

- Визначте дату купівлі та поставте собі нагадування на рік вперед, щоб не забути купити актив.

- Перевага середньої ціни купівлі: якщо минулого місяця ви купили BTC по 27000$, цього по 24000$, а наступного купите по 26000$, за три місяці ваша середня ціна входу буде 25666$. Таким чином ви знизили точку входу на 1334$, і тепер зможете заробити раніше, ніж якби вклали всю суму для інвестування в перший місяць (коли вхід був 27000$). Оскільки ви купуєте активи за фіксованою ціною з плином часу, ви отримуєте перевагу середньої ціни купівлі.

У результаті після трьох місяців ви придбали певну кількість активів за різними цінами, що згладило вплив коливань цін. Це дасть вам змогу мати більш стійкий портфель на довгостроковій основі.

Розглянемо ще один приклад:

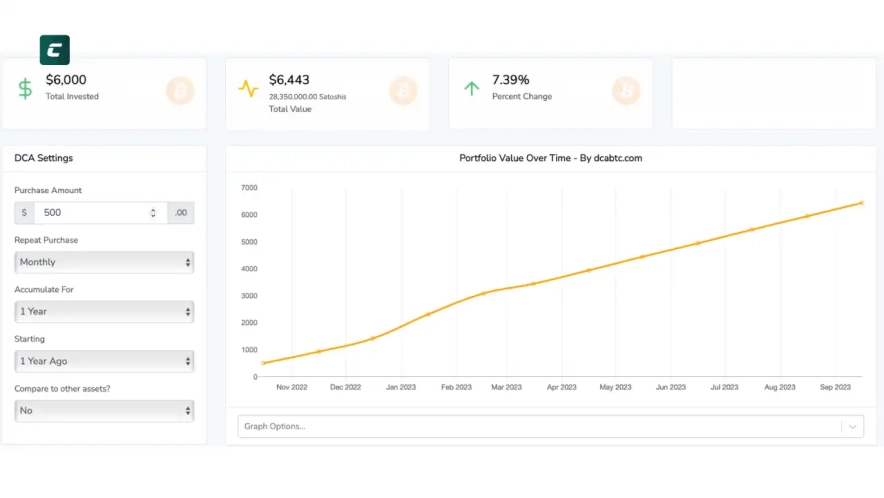

Припустимо, зараз листопад 2022 року, ви вирішуєте вкластися в BTC на 6000$ (), і замість того, щоб витратити всі свої кошти відразу, ви використовуєте стратегію усереднення доларової вартості протягом року.

З листопада 2022 року по листопад 2023 року ви регулярно купуєте BTC за 500 USDT, не зважаючи на коливання ринкової ціни біткоїна. По закінченню року ваш портфель має такий вигляд:

До кінця року 6000 доларів, які ви вклали, перетворилися на BTC на суму 6443 долари завдяки коефіцієнту зростання 7.39%.

DCA можна застосувати тільки в разі купівлі в певну дату календаря?

Стратегія DCA найчастіше використовується для покупок у певні виділені дати, однак це не єдина умова, за якої її можна застосовувати.

Ви можете визначити для себе інші "сигнали" для періодичного інвестування в той чи інший актив: наприклад, купувати монету не раз на місяць або раз на тиждень, а щоразу, коли її ціна знижується на 5% або іншу вашу умову.

Калькулятор DCA

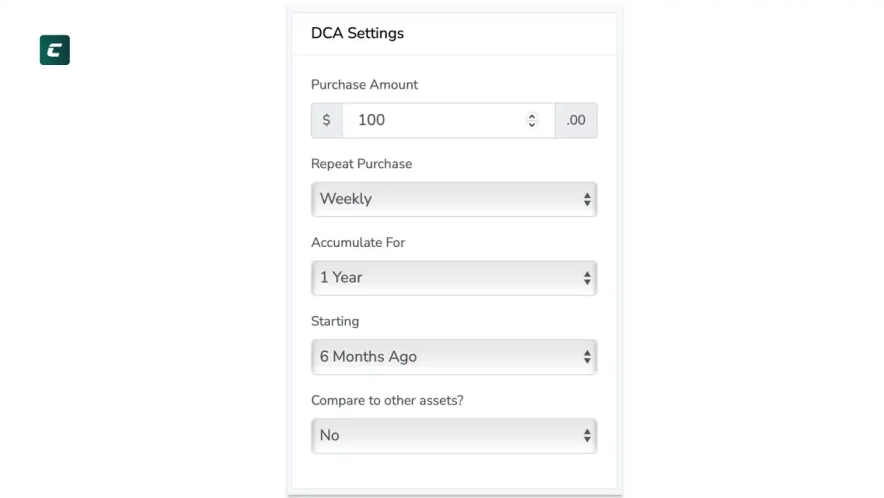

Калькулятор DCA (Dollar-Cost Averaging) являє собою інструмент, який дозволяє інвесторам оцінити ефективність стратегії усереднення доларової вартості. Цей калькулятор дає змогу користувачам прогнозувати потенційний прибуток або збитки під час регулярних інвестицій в активи протягом певного періоду часу.

Основні параметри, які зазвичай включаються в калькулятор DCA:

- Сума інвестицій: сума грошей, яку інвестор готовий вкладати регулярно.

- Частота інвестицій: як часто інвестор планує проводити інвестиції (наприклад, щомісяця, щотижня).

- Початкова ціна активу: ціна активу на момент початку стратегії DCA.

- Тривалість інвестування: період, протягом якого інвестор планує застосовувати стратегію DCA.

- Очікувана дохідність або відсоток прибутку: оцінка очікуваної дохідності від інвестицій.

Після введення цих параметрів калькулятор DCA може надати оцінку того, як зміниться портфель інвестора з плином часу за умови використання стратегії усереднення доларової вартості.

DCA боти

Торгові боти Dollar-Cost-Averaging (DCA) є програмами, що займаються автоматизованими операціями купівлі монет відповідно до заданого обсягу інвестицій і часових інтервалів протягом певного періоду. Ці боти звільняють трейдера від необхідності постійно стежити за ринком, автоматизуючи процес інвестування в криптовалюти.

Як працює DCA-бот

Принцип роботи DCA-бота починається з налаштування параметрів профілю ризику, де можна вибрати заздалегідь встановлені рівні (мінімальні, помірні або агресивні), замість того щоб вручну налаштовувати кожен параметр.

Стратегія бота починається зі створення початкового ордера, який буде виконано певну кількість разів. Якщо ціна активу падає на заданий відсоток, бот автоматично виконує наступну угоду, збільшуючи обсяг удвічі від попереднього ордера. Цей процес повторюється до досягнення максимальної кількості ордерів, рівня тейк-профіту або стоп-лосс, згідно зі встановленими параметрами користувача. При досягненні мети тейк-профіту бот запускає новий торговий цикл.

Трейдери, які очікують майбутнього зростання ціни активу, використовують цю стратегію для збільшення своєї позиції, навіть якщо ціна тимчасово знижується. DCA-стратегія дає змогу купувати активи в періоди зниження цін і продавати їх, коли ціни зростають.

Що таке торгові DCA-цикли?

Торгові DCA-цикли являють собою ключову частину стратегії DCA, що охоплює безперервний процес інвестування. Кожен повний цикл включає в себе початковий ордер і ордер на тейк-профіт.

Ордер "тейк-профіт кожного циклу" визначає відсоток прибутку, який трейдер очікує отримати за кожен торговий цикл. Завершення торгового циклу настає, коли мета тейк-профіту досягнута. Наприклад, у разі встановлення цільового тейк-профіту в 10% і середньої вартості позиції в 5000 USDT, цикл завершиться, коли ціна досягне 5500 USDT.

Аналогічним чином застосовується цільовий стоп-лосс. Ціна стоп-лосса обчислюється як:

середня ціна виконання початкового ордера × (1 - цільовий стоп-лосс)

Якщо спрацьовує стоп-лосс, стратегія завершується, і бот не запускає новий торговий цикл. Таким чином, торгові DCA-цикли надають структурований підхід до управління прибутком і ризиком у рамках стратегії усереднення доларової вартості.

Переваги стратегії DCA

Зниження впливу волатильності: DCA дає змогу згладити вплив короткострокових коливань цін, оскільки інвестор регулярно купує активи протягом часу, незалежно від поточних ринкових умов.

Перевага середньої ціни купівлі: оскільки інвестор купує активи за фіксованою ціною з плином часу, він отримує перевагу середньої ціни купівлі, що може зменшити вплив падіння цін.

Емоційна стабільність: DCA звільняє від необхідності ухвалювати емоційні рішення на основі короткострокових змін ринку, оскільки інвестиції відбуваються за заздалегідь заданими параметрами.

Простота використання: стратегія DCA легко автоматизується, і її можна застосовувати без необхідності постійного моніторингу ринку.

Довгострокова ефективність: DCA націлене на довгострокові цілі, що дає змогу інвестору поступово накопичувати активи для досягнення довгострокових фінансових цілей.

Відсутність необхідності моніторити ринок: інвестор уникає необхідності намагатися вгадати оптимальні моменти входу на ринок, оскільки інвестиції розподілені протягом часу.

Застосовність до різних активів: стратегія DCA може бути успішно застосована до різних видів активів, включно з криптовалютами, акціями та іншими фінансовими інструментами.

Успішність стратегії DCA залежить від того, наскільки довго інвестор готовий слідувати цьому підходу і які в нього довгострокові фінансові цілі. Вона підходить для тих, хто хоче інвестувати систематично і стабільно.

Недоліки стратегії DCA

Хоча стратегія усереднення доларової вартості (DCA) має свої переваги, у неї також є деякі недоліки:

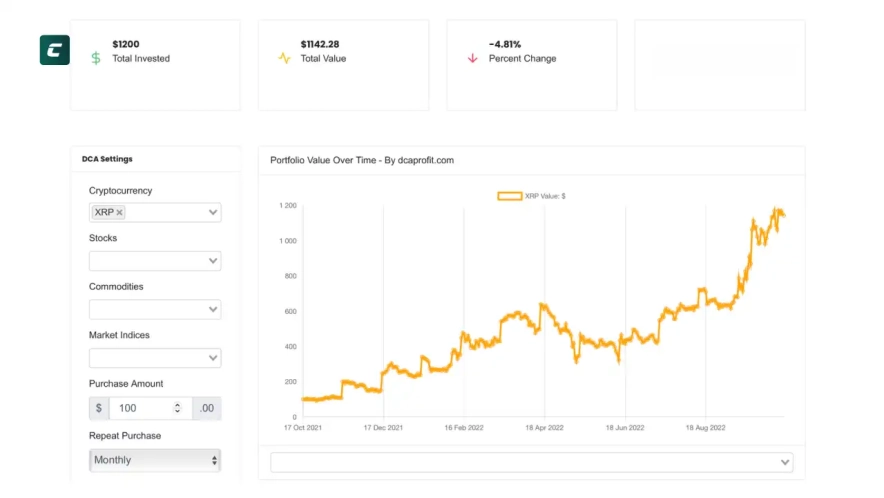

Не гарантує прибутковості: як і будь-яка стратегія інвестування, DCA не гарантує прибутковості. Результати залежать від ринкових умов і поведінки обраних активів. Уявіть собі, що ви почали купувати XRP за допомогою стратегії DCA в жовтні 2021 року на 100$ щомісяця. Період холду: 1 рік.

Через рік ваш портфель матиме такий вигляд:

За цей період ви інвестуєте 1200$, а після закінчення року у вас на рахунку буде 1142.28$, тобто -4.81%.

Можливість збільшення збитків: у періоди тривалого зниження цін DCA може призвести до збільшення збитків, оскільки інвестор купує активи, які продовжують втрачати у вартості.

DCA не враховує фундаментальні аспекти: стратегія DCA не враховує таких важливих відомостей про актив, як фінансові показники компанії або технологічні зміни в проєктах. Вона заснована виключно на часових і цінових параметрах. Ви могли почати інвестувати у фундаментально успішний проєкт, який з часом втратив свою цінність.

Скам проєкти: інвестор може зіткнутися з ситуацією, коли ціна активу, в який він інвестує, не просто знижується, а доходить буквально до 0$ через те, що проєкт "заскамився". Прикладом може бути нативний токен біржі FTX, яка зазнала краху восени 2022 року. У майданчика був хороший маркетинг і ціна активу трималася на рівні 25$ перед колапсом. За тиждень актив втратив понад 95% вартості. З огляду на стратегію DCA, якби ви почали купувати актив до краху біржі та робили б це вже протягом року до того моменту, то навіть продовжуючи застосовувати стратегію до сьогоднішнього дня, ви б не вийшли в нуль, і вже точно не заробили б.

Чи варто застосовувати стратегію DCA: думка експертів Cryptology KEY

Інвестування за стратегією DCA - поширений спосіб інвестування, особливо серед новачків, але все ж таки стратегію не можна назвати професійним підходом до інвестування. Важливо розуміти, що без належних знань пересічна людина не зможе обрати правильні активи, фазу для інвестування та момент для фіксації прибутку.

Так, на дистанції зараз можна сміливо стверджувати, що стратегія себе виправдовує, але важливо розуміти, що історія колишніх успіхів не гарантує позитивні результати в майбутньому. Наразі більшість інвесторів (йдеться про крипторинок) перебувають у збитках, і хто знає, коли вони зможуть з них вийти і чи зможуть взагалі. З минулого циклу BTC знизився на більш ніж 75%, але ж хтось купував на вершинах і вже другий рік чекає... Гаразд BTC, а як бути тим, хто купив SOL, яка знизилася на 96% з пікових значень? Так, більшість купувала нижче за вершини, але і вони перебувають у великих просіданнях із втратами в 40%, 60% і більше відсотків від їхніх початкових вкладень.

Стратегія може бути актуальною, але чи готові ви до неї? Чи готові ви чекати від кількох років, чи готові перечекати мінуси і дочекатися сприятливих цін для фіксації прибутку та усвідомлювати, що ви можете не дочекатися такого моменту.

Усі звикли до того, що були минулі фази зростання і буде ще одна, але чи так це? Гарантій немає, ми й справді можемо побачити новий цикл, але важливо розуміти, що поточний стан ринку відрізняється від того, що було під час минулої фази зростання. Наразі ринок починає набувати більше характеристик класичних ринків: зменшення волатильності, прихід регулятора та інституційних учасників - усе це може вплинути на майбутню фазу зростання, тож, є вірогідність, що ми більше ніколи не побачимо тисячі відсотків зростання за короткі проміжки часу, а частина активів так і не зможуть оновити свої історичні максимуми.

Якщо ви прийняли рішення стати довгостроковим інвестором у криптовалютні активи, то вибір стратегії DCA не буде помилкою, але маючи багаж теоретичних і практичних знань, ви з більшою часткою ймовірності зможете краще визначити підходящу фазу і активи для інвестування.

Якщо ви бажаєте дізнатися більше про криптовалюти та отримати навики, досвід та інструменти, які можна відразу застосувати на криптовалютному ринку - запишіться на курси трейдингу в школу трейдингу CRYPTOLOGY KEY.