- Блог

- Криптобіржі та торгівля

- Крива дохідності та її види

Крива прибутковості - це графічне представлення, що ілюструє залежність між відсотковими ставками і терміном погашення боргових цінних паперів, зазвичай державних облігацій. Вона відіграє ключову роль у відображенні настроїв інвесторів щодо майбутніх процентних ставок та економічної активності, слугуючи важливим інструментом фінансового аналізу.

Існують три основні типи кривих прибутковості:

- нормальна.

- інвертована.

- плоска.

Нормальна крива дохідності має висхідний нахил, що вказує на те, що облігації з довшими термінами мають вищі дохідності порівняно з короткостроковими облігаціями, відображаючи очікування економічного зростання.

Інвертована крива прибутковості, за якої короткострокові ставки перевищують довгострокові, часто сигналізує про рецесію, що насувається.

Плоска крива прибутковості вказує на невизначеність щодо майбутньої економічної ситуації.

Нормальна крива прибутковості зазвичай має висхідний нахил, відображаючи більш високі процентні ставки для довгострокових облігацій. Така ситуація вказує на здорову економіку, де інвестори очікують зростання, що призводить до збільшення попиту на довгострокові інвестиції. У цьому випадку облігації з нульовим купоном надають привабливі можливості для зафіксування прибутковості на тривалий термін.

Навпаки, інвертована крива прибутковості виникає, коли короткострокові процентні ставки перевищують довгострокові. Це явище зазвичай сигналізує про економічне уповільнення, що насувається, або рецесію, оскільки інвестори вважають за краще зафіксувати більш високі прибутковості на короткі терміни, збільшуючи попит на облігації з нульовим купоном як на безпечний притулок.

Плоска крива прибутковості характеризується незначною різницею між короткостроковими та довгостроковими процентними ставками, що вказує на невизначеність в економічному прогнозі. У цей період інвестори можуть шукати облігації з нульовим купоном для управління ризиками, поки ринок стабілізується.

Для кредиторів плоска крива прибутковості також може вказувати на те, що незабаром ми вступимо в період низьких очікувань щодо інфляції. Кредитори та інвестори хочуть, щоб дохідність довгострокових інвестицій компенсувала ефект інфляції на їхні вкладення. Однак, коли крива прибутковості вирівнюється і очікується низька інфляція, інвестори будуть менш стурбовані впливом інфляції та розглядатимуть альтернативні витрати довгострокових інвестицій.

Простіше кажучи, коли крива прибутковості плоска, інвестори отримують однакову прибутковість від короткострокових і довгострокових інвестицій. Це може мати безліч ефектів на ринок, включно зі зниженням інтересу до довгострокових інвестицій через відсутність чистої вигоди порівняно з короткостроковими інвестиціями. На такому ринку багато інвесторів схилятимуться до короткострокових облігацій, уникаючи довгострокових облігацій, оскільки вони не несуть ризиків, пов'язаних із заморожуванням фінансів у довгострокових облігаціях за однакового прибутку і потенціалу.

Ризик кривої прибутковості відноситься до несприятливого впливу зміни відсоткових ставок на прибутковість облігацій. Він виникає через те, що ціни на облігації та процентні ставки мають зворотний взаємозв'язок. Ціни облігацій на вторинному ринку знижуються за зростання ринкових процентних ставок і навпаки.

Наприклад, якщо крива прибутковості облігацій вказує на уповільнення економіки, інвестор може перевести свої кошти в захисні активи, які традиційно добре поводяться в період рецесії.

Існує кілька теорій, що пояснюють, чому інверсія кривої дохідності може вказувати на рецесію. Одна теорія полягає в тому, що вона відображає очікування інвесторів про зниження процентних ставок у майбутньому. Коли інвестори очікують зниження відсоткових ставок, вони купують облігації з довшим терміном погашення, які приноситимуть вищу прибутковість після зниження відсоткових ставок. Це призводить до підвищення цін на облігації з довшим терміном погашення і, відповідно, до зниження їхньої прибутковості.

Інша теорія полягає в тому, що інверсія кривої прибутковості відображає очікування інвесторів про уповільнення економічного зростання. Коли економіка сповільнюється, інвестори вимагають вищу дохідність за вищий ризик. Це призводить до підвищення прибутковості облігацій з більш коротким терміном погашення, які вважаються більш ризикованими, ніж облігації з більш довгим терміном погашення.

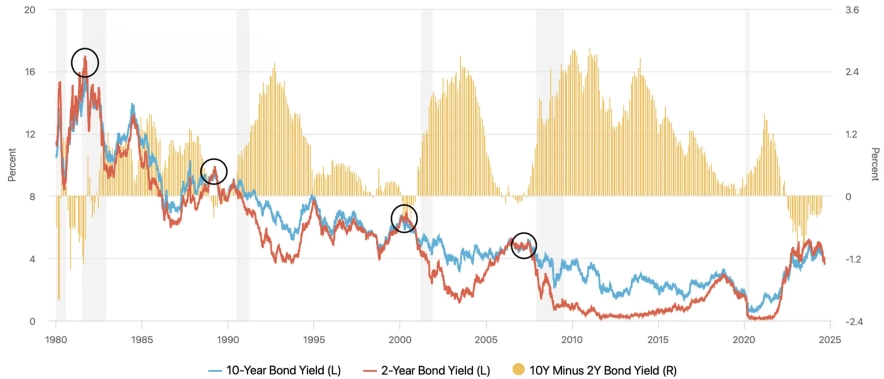

Історичні закономірності

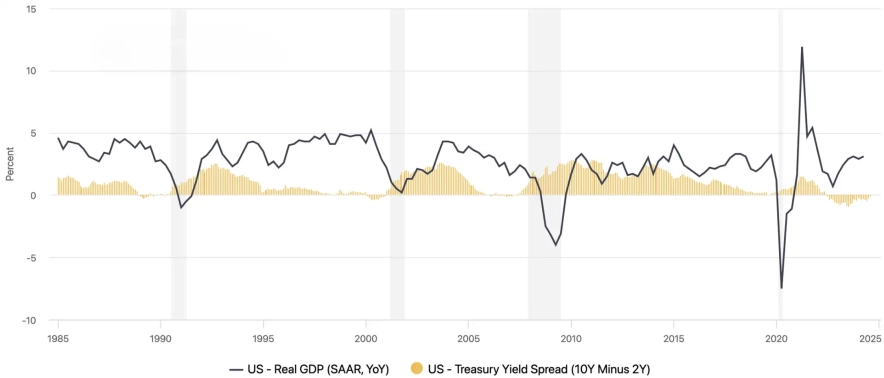

Історичні дані в більшості випадків підтверджують, що інверсія вказує на потенційне зниження економічної активності після виходу з неї.

Протягом історії інверсія кривої дохідності часто передувала рецесії. Однак важливо зазначити, що інверсія кривої дохідності не є точним індикатором рецесії. У деяких випадках інверсія кривої дохідності не призводила до рецесії, а в інших випадках рецесія наставала без інверсії кривої дохідності.

Як ви знаєте, в поточних реаліях ми теж перебуваємо в інверсії 10y 2y notes, але чи буде рецесія цього разу - невідомо. Цей цикл не схожий на попередні, тому ніхто з точністю не може відповісти на це питання.