Но на самом деле пошлины – лишь верхушка айсберга. Современные торговые конфликты давно вышли за рамки простой тарифной борьбы и стали инструментом геополитики, технологического давления и экономического влияния.

Во времена глобализации страны зависят друг от друга не только через торговлю товарами, но и через инвестиции, цепочки поставок, доступ к технологиям, интеллектуальной собственности и рынкам капитала. Поэтому торговая война может включать запреты на экспорт критически важных компонентов, ограничения для иностранных компаний, санкции против банков и технологических гигантов, манипуляции с валютными курсами, запрет на передачу технологий и даже меры по ограничению доступа к стратегическим природным ресурсам.

Так, например, противостояние США и Китая уже давно вышло за рамки тарифов и превратилось в борьбу за лидерство в полупроводниковой отрасли, искусственном интеллекте и глобальных цифровых стандартах. Именно поэтому торговые войны сегодня – это не просто про цены на товары. Это про то, кто будет контролировать будущее мировой экономики.

Мы обратились к нашему эксперту из FihHub Андрею с целью разобраться в том, насколько сегодня торговые конфликты влияют на глобальные инвестиционные потоки:

«Сильно. Торговые войны 2025 года, особенно эскалация США–Китай, резко охладили мировой инвестиционный климат. Прямые иностранные инвестиции (FDI) в развивающиеся страны упали до минимума с 2005 года. Крупные корпорации стали перемещать производство из Китая в страны ЮВА (Вьетнам, Индия), чтобы обойти американские тарифы. Инвесторы одновременно «бегут» в надежные активы – золото, облигации, защитные валюты.»

– Андрей, эксперт FinHub.

Исторический обзор ключевых глобальных торговых войн

История глобальных торговых войн показывает, что экономические конфликты между странами – не редкость, а закономерный инструмент политического давления и защиты национальных интересов.

Одним из самых ранних и известных примеров можно считать "Опиумные войны" XIX века между Великобританией и Китаем, которые начались с торговых разногласий, но привели к масштабным военным действиям и изменению баланса сил в Азии.

В XX веке значимым эпизодом стал период Великой депрессии, когда США ввели закон Смута – Хоули (Smoot–Hawley Tariff Act) в 1930 году, резко повысив пошлины на импорт. Это вызвало ответные меры со стороны других стран и только усугубило мировой экономический кризис.

В новейшей истории особенно ярко проявилась торговая война между США и Японией в 1980-х годах. Тогда Вашингтон обвинил Токио в манипуляциях с курсом и нарушении честной конкуренции в авто- и электронике, что привело к серии двусторонних соглашений и ограничений.

Однако самым масштабным конфликтом XXI века стала торговая война между США и Китаем, начавшаяся при президенте Дональде Трампе в 2018 году.

Что такое глобальные торговые войны и почему они важны для финансовых рынков

Глобальные торговые войны – это экономические конфликты между странами, при которых одна сторона вводит ограничительные меры против внешней торговли другой: пошлины, квоты, санкции, запреты на экспорт и импорт.

В ответ вторая сторона отвечает зеркальными или асимметричными мерами. На первый взгляд может показаться, что это лишь политическая борьба или способ защиты внутреннего производства, но на деле торговые войны быстро перерастают в глобальные экономические потрясения.

Финансовые рынки остро реагируют на любые признаки нестабильности в международной торговле. Стоит лишь крупнейшим экономикам вступить в конфликт – и инвесторы тут же закладывают в цену активов будущие риски: падают биржевые индексы, усиливается волатильность, происходит перераспределение капиталов между странами и секторами.

Особенно страдают компании с высокой долей экспорта, технологический сектор, а также сырьевые рынки, где торговля зависит от логистических цепочек и спроса со стороны промышленности. Параллельно происходят движения на валютных рынках: капитал стремится в «тихие гавани».

По сути, торговые войны – это сигнал для инвесторов о том, что глобальная экономическая стабильность под угрозой. И чем масштабнее конфликт, тем сильнее он меняет траекторию движения рынков.

Почему торговые войны — это не только про пошлины

Торговые войны часто ассоциируются исключительно с повышением пошлин – когда одна страна обкладывает товары из другой дополнительными налогами, делая их менее конкурентоспособными.

Но на самом деле пошлины – лишь верхушка айсберга. Современные торговые конфликты давно вышли за рамки простой тарифной борьбы и стали инструментом геополитики, технологического давления и экономического влияния.

Во времена глобализации страны зависят друг от друга не только через торговлю товарами, но и через инвестиции, цепочки поставок, доступ к технологиям, интеллектуальной собственности и рынкам капитала. Поэтому торговая война может включать запреты на экспорт критически важных компонентов, ограничения для иностранных компаний, санкции против банков и технологических гигантов, манипуляции с валютными курсами, запрет на передачу технологий и даже меры по ограничению доступа к стратегическим природным ресурсам.

Так, например, противостояние США и Китая уже давно вышло за рамки тарифов и превратилось в борьбу за лидерство в полупроводниковой отрасли, искусственном интеллекте и глобальных цифровых стандартах. Именно поэтому торговые войны сегодня – это не просто про цены на товары. Это про то, кто будет контролировать будущее мировой экономики.

Мы обратились к нашему эксперту из FihHub Андрею с целью разобраться в том, насколько сегодня торговые конфликты влияют на глобальные инвестиционные потоки:

“Сильно. Торговые войны 2025 года, особенно эскалация США–Китай, резко охладили мировой инвестиционный климат. Прямые иностранные инвестиции (FDI) в развивающиеся страны упали до минимума с 2005 года. Крупные корпорации стали перемещать производство из Китая в страны ЮВА (Вьетнам, Индия), чтобы обойти американские тарифы. Инвесторы одновременно «бегут» в надежные активы – золото, облигации, защитные валюты.” – Андрей, эксперт FinHub.

Исторический обзор ключевых глобальных торговых войн

История глобальных торговых войн показывает, что экономические конфликты между странами – не редкость, а закономерный инструмент политического давления и защиты национальных интересов.

Одним из самых ранних и известных примеров можно считать "Опиумные войны" XIX века между Великобританией и Китаем, которые начались с торговых разногласий, но привели к масштабным военным действиям и изменению баланса сил в Азии.

В XX веке значимым эпизодом стал период Великой депрессии, когда США ввели закон Смута – Хоули (Smoot–Hawley Tariff Act) в 1930 году, резко повысив пошлины на импорт. Это вызвало ответные меры со стороны других стран и только усугубило мировой экономический кризис.

В новейшей истории особенно ярко проявилась торговая война между США и Японией в 1980-х годах. Тогда Вашингтон обвинил Токио в манипуляциях с курсом и нарушении честной конкуренции в авто- и электронике, что привело к серии двусторонних соглашений и ограничений.

Однако самым масштабным конфликтом XXI века стала торговая война между США и Китаем, начавшаяся при президенте Дональде Трампе в 2018 году.

Американская администрация ввела пошлины на сотни миллиардов долларов китайских товаров, обвиняя Пекин в кражах технологий и манипуляции рынком. Китай ответил зеркально, что вызвало цепную реакцию по всей глобальной экономике, особенно в технологическом секторе.

На 2025 год мы наблюдаем новую волну эскалации – вновь с участием США и Китая, теперь с акцентом на ограничение доступа к передовым технологиям и ключевым ресурсам.

Эти эпизоды наглядно демонстрируют: торговые войны могут начинаться из-за экономики, но всегда оказывают глубокое влияние на геополитику, рынки и международные отношения.

Механизмы воздействия торговых войн на мировую экономику

Как торговые войны влияют на фондовые рынки

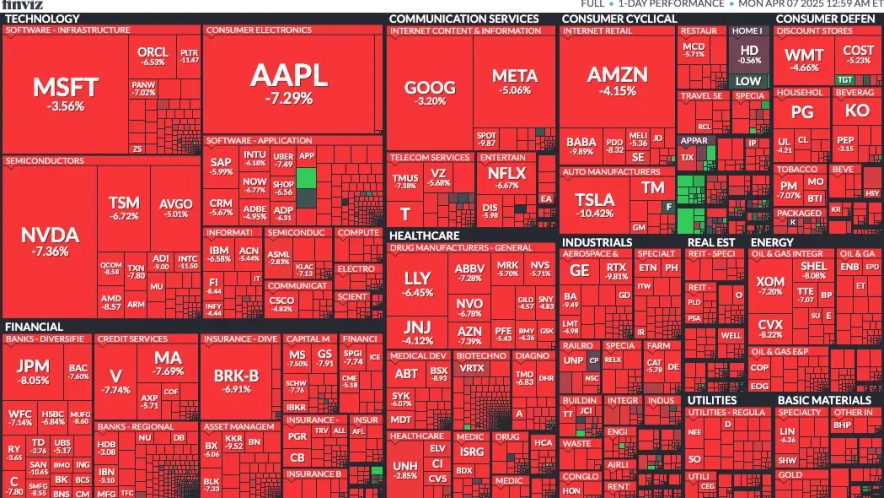

Торговые войны оказывают на мировую экономику многослойное и зачастую разрушительное воздействие, и одним из первых индикаторов этих изменений становятся фондовые рынки. Когда страны вводят тарифы, ограничения или санкции, это нарушает привычные цепочки поставок, снижает деловую активность и усиливает неопределенность. Инвесторы, реагируя на новости о введении новых пошлин или эскалации конфликта, начинают распродажу активов, что ведет к падению биржевых индексов.

Падение Nasdaq 100 как реакция на пошлины Трампа

Особенно остро реагируют компании, чья деятельность зависит от глобальной торговли — технологические гиганты, производители электроники, автомобильные концерны. Снижение экспорта, рост издержек и риски регуляторных ограничений напрямую бьют по их доходности и прогнозам. Как отмечает эксперт FinHub Андрей:

«В первую очередь страдают те, кто глубже всего встроен в международные цепочки поставок. Китай, например, вновь ввел пошлины на американскую сою и мясо – это мгновенно ударило по агросектору США. Электроника и техника дорожают: смартфоны, чипы, компьютеры, – все, что производится в Китае, теперь проходит через удорожание на этапе логистики. Пострадал и автопром – тарифы на металл и комплектующие сказываются на всем цикле от сборки до конечных продаж. Даже рынок одежды чувствует давление – акции брендов Nike, Gap и Levi’s, просели на новостях о новых барьерах для импорта из Азии».

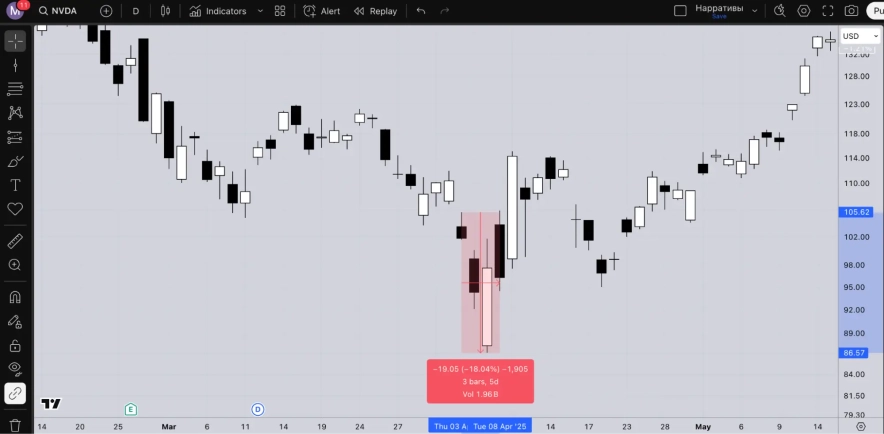

Падение NVDIA как реакция на пошлины Трампа

Тех компании США как реакция на пошлины Трампа

Вме это приводит к коррекции котировок, снижению рыночной капитализации и бегству инвесторов в «тихие гавани» – золото, облигации, валюты стабильных стран.

Торговые войны также усиливают волатильность: рынки становятся нервными, колебания усиливаются даже на фоне слухов или неподтвержденных заявлений. На этом фоне страдает потребительская уверенность, компании откладывают инвестиции, а центральные банки вынуждены менять свои курсы, чтобы поддержать экономику.

Влияние на валютный рынок

Торговые войны неизбежно отражаются на валютных рынках. Когда страны вводят пошлины и ограничения, они тем самым ухудшают перспективы роста – как у себя, так и у своих торговых партнеров.

Это сразу влияет на спрос на национальные валюты. Инвесторы начинают выходить из валют стран, вовлеченных в конфликт, и искать более стабильные активы, которые традиционно считаются «тихими гаванями».

В условиях торгового давления страны также могут сознательно ослаблять свои валюты, чтобы компенсировать снижение экспорта и сделать свои товары более конкурентоспособными.

Это запускает так называемую «валютную войну», когда каждая сторона стремится к девальвации своей денежной единицы. Такой подход может дать краткосрочное преимущество, но одновременно усиливает инфляционные риски и снижает доверие со стороны международных инвесторов.

Как отмечает наш эксперт FinHub Андрей, «в отличие от торговой войны 2018–2020 гг., доллар в 2025 значительно ослаб, и причина кроется не только во внешних факторах, но и в самом Вашингтоне, который стал источником неопределенности. Трамп усилил изоляционистскую политику, и инвесторы перестали воспринимать доллар как безусловную гавань.

Это подтверждается тем, что индекс доллара упал на 4% с начала года, инвесторы переключаются на другие валюты: иена и швейцарский франк, а также все чаще обращаются к золоту, которое впервые за десятилетия стало заменять доллар в резервных активах. Таким образом, доллар больше не воспринимается как символ надежности, а скорее служит индикатором тревоги, исходящей из самой Америки».

Кроме того, в моменты эскалации торговых конфликтов усиливается валютная волатильность – курсы могут резко колебаться в зависимости от заявлений политиков, публикации статистики или новых ограничений.

Это создает дополнительную неопределенность для бизнеса, особенно для компаний, работающих в импорте и экспорте, и требует от инвесторов более гибких и продуманных стратегий.

Рынки сырья: что происходит с нефтью, металлами и зерном

Рынки сырья одними из первых ощущают на себе удар торговых войн, поскольку они напрямую зависят от глобальных логистических цепочек, спроса со стороны промышленности и стабильности в международной торговле.

Когда между странами начинаются тарифные конфликты, это нарушает привычные маршруты поставок и искажает рыночные ожидания, особенно в таких секторах, как нефть, промышленные металлы и аграрная продукция.

На рынке нефти торговые войны могут привести к падению цен, если инвесторы прогнозируют снижение мировой экономической активности и, как следствие, спроса на энергоносители.

Одновременно с этим возможен и рост цен, если в ходе конфликта затрагиваются крупные экспортеры или стратегические маршруты поставок, как, например, Ормузский пролив. Все зависит от характера конфликта – экономического или геополитического.

Как поясняет Андрей, эксперт FinHub:

«Нефть – более сложная история. Цены частично поддерживаются геополитикой, но торговая война сама по себе – скорее “медвежий” фактор. Инвесторы боятся рецессии, и это давит на котировки, несмотря на возможные перебои в поставках».

Металлы, особенно промышленные (медь, алюминий и никель), страдают от падения производственной активности и неопределенности в строительном и технологическом секторах. Например, в период торговой войны США и Китая цены на медь резко снижались из-за ожиданий замедления роста в КНР – одном из крупнейших потребителей металлов в мире. Тем не менее, локальные логистические сбои могут приводить к кратковременному росту цен на отдельные позиции.

«Промышленные металлы в краткосрочной перспективе дешевеют из-за страха рецессии, но местами дорожают на фоне сбоев в поставках. Редкоземельные и стратегические металлы вроде лития, кобальта и магнитов остаются под контролем Китая – и на них Пекин может играть, как на скрипке», – добавляет Андрей.

Сельскохозяйственные рынки тоже оказываются под ударом. Ограничения на экспорт или импорт зерна, сои, кукурузы часто используются как ответные меры, что приводит к локальным дефицитам, росту цен или, наоборот, к переизбытку на внутреннем рынке. Фермеры теряют стабильные каналы сбыта, а правительства вынуждены вмешиваться, субсидируя производителей или ища новые рынки.

Золото, в это же время, становится одним из самых востребованных активов. Его называют «тихой гаванью» – именно туда инвесторы стремятся перевести часть капитала, когда на рынках нарастает неопределенность.

В отличие от валют, акций или облигаций, золото не зависит от решений центральных банков, не подвержено дефолтам и не обесценивается в результате печатания денег. Оно выступает универсальным защитным активом на фоне геополитических и экономических рисков.

«Золото сегодня – абсолютный чемпион. Его цена впервые в истории превысила $3000 за унцию, а центральные банки закупают рекордные объёмы, укрепляя резервы. За ним подтянулись серебро и платина – как альтернатива для защитных вложений», – отмечает Андрей.

Когда обостряются торговые конфликты между крупными державами, инвесторы начинают избавляться от рисковых активов и переходить в золото как в средство сохранения стоимости. Рост спроса на него толкает цену вверх – особенно это заметно в периоды затяжных конфликтов или усиления санкционного давления. Не зря и сейчас золото бьет рекорды по цене за унцию.

При этом золото становится не только инструментом для защиты капитала, но и индикатором глобального беспокойства: чем выше его цена, тем больше рынок закладывает в будущее рисков и нестабильности.

Роль центральных банков и регуляторов в ответ на торговые войны

Когда торговые войны начинают оказывать давление на экономику, именно центральные банки и финансовые регуляторы становятся первыми, кто должен реагировать, чтобы сгладить последствия.

Их основная задача в таких условиях – сохранить финансовую стабильность, поддержать рост и предотвратить ухудшение доверия к рынкам. В ответ на ухудшение внешнеторговых условий центробанки могут снижать процентные ставки, чтобы стимулировать потребление и инвестиции, а также запускать программы количественного смягчения для поддержания ликвидности в системе.

Торговые конфликты, как правило, усиливают инфляционные риски в одних секторах (например, из-за роста цен на импортные товары), но одновременно провоцируют замедление экономики и снижение деловой активности. Это создает перед регуляторами сложную задачу: найти баланс между борьбой с инфляцией и поддержкой экономики. Кроме того, регуляторы могут вводить меры по защите внутреннего бизнеса – от субсидий и налоговых послаблений до валютного контроля и стратегических инвестиций.

Центральные банки также играют важную роль в коммуникации: любые сигналы относительно монетарной политики в условиях торговой нестабильности влияют на ожидания бизнеса, курс валют и поведение инвесторов.

Роль регуляторов становится особенно заметной в развивающихся странах, где торговые войны могут вызывать отток капитала и ослабление национальной валюты. В таких случаях стабилизация финансовой системы часто зависит от решительных и своевременных действий центробанка.

Торговая война Трампа в 2025: что происходит сейчас

Нынешняя торговая война Трампа в 2025 году – это далеко не просто новые пошлины, а масштабный экономический конфликт с массой взаимосвязанных факторов.

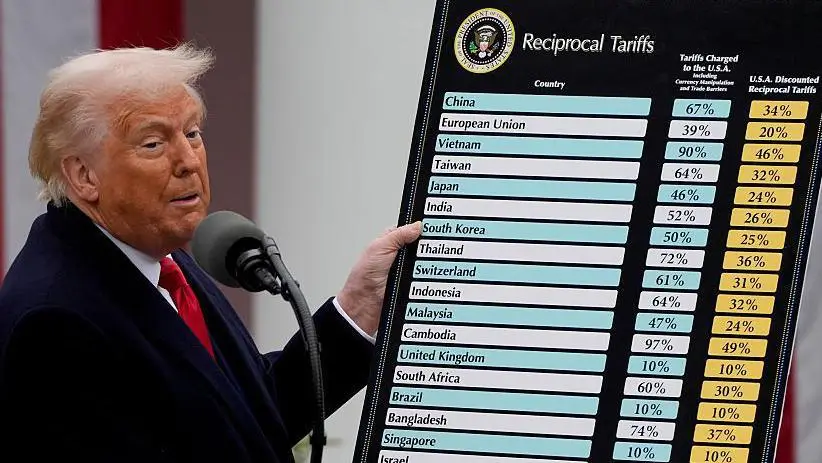

Все началось 1 февраля с введения 10% тарифов на все товары из Китая, одновременно с 25% пошлиной на ввоз из Канады и Мексики – при этом шаг впервые был объявлен под предлогом национальной безопасности и борьбы с контрабандой фентанила.

Затем, 4 марта, США повысили тарифы на китайские товары до 20%, а к 10 апреля общая налоговая нагрузка достигла рекордных 145%. Китай ответил зеркальными мерами – пошлины до 125% на американские товары, включая сельхозпродукцию.

Однако к 12 мая после переговоров в Женеве обе стороны снизили ставки на 90 дней на 115%: США установили 30% тарифы на китайские импорт, а Китай – 10%.

А в июне появились новые элементы конфликта. 11 июня Трамп заявил о долгосрочном соглашении «в Лондоне» с Китаем: тарифы вновь поднялись до 55%, но в обмен Пекин согласился возобновить поставки редкоземельных минералов, а США пообещали смягчить визовые ограничения для китайских студентов и ученых.

На этом фоне США продолжают вести тарифную игру с ЕС, Канадой и Японией – несмотря на саммит G7, Трамп не приостановил защитные меры. Бизнес-сообщество отреагировало резко: поданы иски в Верховный суд США с требованием пересмотра законности тарифов по закону IEEPA.

Все это усилило атмосферу нестабильности для глобального бизнеса и инвесторов. Волатильность на фондовых площадках растет, а розничные цены сдерживаются только за счет внутренних резервов, особенно в сегменте электроники и потребительских товаров.

Как подчеркивает Андрей, эксперт FinHub:

«Если первая торговая война при Трампе (2018–2020) была попыткой выровнять торговый баланс и надавить на Китай, то нынешняя – это уже системная геоэкономическая битва за контроль над технологиями, цепочками поставок и глобальным влиянием.

Тогда все ограничилось двусторонним конфликтом и перемирием в виде “Фазы-1”, сейчас же США обложили не только Китай, но и союзников – ЕС, Канаду, Японию. Под ударом оказался технологический сектор: чипы, смартфоны, фармацевтика.

Штаты не просто защищают рынок, они стараются вырвать критические цепочки производства из Китая и остановить его технологическое развитие. Китай в ответ ограничивает экспорт редкоземельных элементов и бойкотирует продукцию американских компаний. Это уже не игра в пошлины, а открытое противостояние экономических систем. Если в 2018-м это был спор за правила, то в 2025 – за то, кто будет эти правила писать».

Рынки реагируют соответствующе: прогноз роста глобального ВВП снижен до 2,3% – это минимальные темпы с 2008 года.

Усиливаются инфляционные давления, нарушаются поставки компонентов, особенно в автомобилестроении и электронике. Индексы технологических гигантов проседают, а капитал уходит с развивающихся рынков в поисках стабильности.

На горизонте – ускоренный decoupling: перенос производств из Китая в ЮВА, Мексику и Индию, формирование новых торговых блоков и постепенное ослабление роли ВТО, а на первый план выходит политика. Мир возвращается к модели экономического противостояния, где география и союзничество важнее открытых рынков.

Как подчеркивает Андрей именно технологический сектор оказался в эпицентре этой битвы:

«США стремятся остановить технологический рост Китая. Под удар попали критически важные отрасли – чипы, смартфоны, 5G и искусственный интеллект. Это не просто борьба за рынок, а за контроль над будущими технологиями. В ответ Китай угрожает запретами на экспорт редкоземельных металлов – без них невозможны ни оборонные разработки, ни энергетика, ни high-tech. США, в свою очередь, усиливают ограничения на поставки своих чипов, программного обеспечения и технологий. Каждая сторона выстраивает собственную замкнутую экосистему».

Битва за будущее идет не за сою и сталь, а за контроль над данными, микросхемами и успехами в разработке искусственного интеллекта. Именно здесь решается, кто станет глобальным лидером в XXI веке – и в этой борьбе торговые войны становятся лишь внешним проявлением гораздо более глубинного конфликта систем.

Риски и возможности для инвесторов во время торговых войн

Торговые войны всегда сопровождаются нестабильностью, а значит – создают как риски, так и возможности для инвесторов.

С одной стороны, конфликты между странами подрывают глобальную экономику, нарушают логистику, снижают прибыли компаний и заставляют рынки лихорадить. Это особенно опасно для тех, кто инвестирует в экспортно-ориентированные компании, чувствительные к пошлинам и внешнему регулированию. В такие периоды растут валютные риски, усиливается волатильность, а традиционные корреляции на рынках могут не работать.

С другой стороны, кризис – это и точка входа. Многие активы в условиях паники оказываются недооцененными, а инвесторы, готовые к риску и обладающие стратегическим мышлением, могут воспользоваться этим для формирования позиций в сильных компаниях по сниженным ценам.

Кроме того, торговые войны часто усиливают интерес к «защитным» активам: золото, облигации, защитные секторы вроде здравоохранения. Те, кто умеет переориентироваться, диверсифицировать портфель и адаптироваться к новым трендам, могут не просто сохранить капитал, но и приумножить его.

Заключение: перспективы развития торговых войн и их влияние на финансовые рынки

Торговые войны больше не выглядят как временные сбои на фоне глобализации – они становятся новой реальностью, в которой экономическая политика всё чаще диктуется геополитикой.

Конфликты, начавшиеся с тарифов и ограничений, перерастают в системное противостояние между крупнейшими экономиками мира, где на кону – контроль над технологиями, ресурсами и глобальными правилами игры.

Для финансовых рынков это означает длительный период повышенной волатильности, переоценки рисков и сдвигов в капитальных потоках. Инвесторы все чаще выбирают защитные активы, пересматривают стратегии и готовятся к более фрагментированной мировой экономике.

В ближайшие годы мы, вероятно, станем свидетелями формирования новых торговых блоков, ускоренной перестройки цепочек поставок и дальнейшей политизации финансовых решений. И в этой новой структуре выигрывать будут не самые крупные, а самые гибкие.

Поширені запитання

Торговая война – это эскалация экономического противостояния между странами через пошлины, санкции и ограничения. Она носит системный и затяжной характер, влияя на глобальные цепочки поставок и рынки.

Технологии, автопром, сельское хозяйство и производители потребительской электроники – все отрасли, сильно зависящие от внешней торговли и глобальных поставок.

Потому что оно не зависит от решений центральных банков, не подвержено дефолтам и исторически служит средством защиты капитала в кризисные времена.