WEEKLY PLAN

Ecnomic calendar

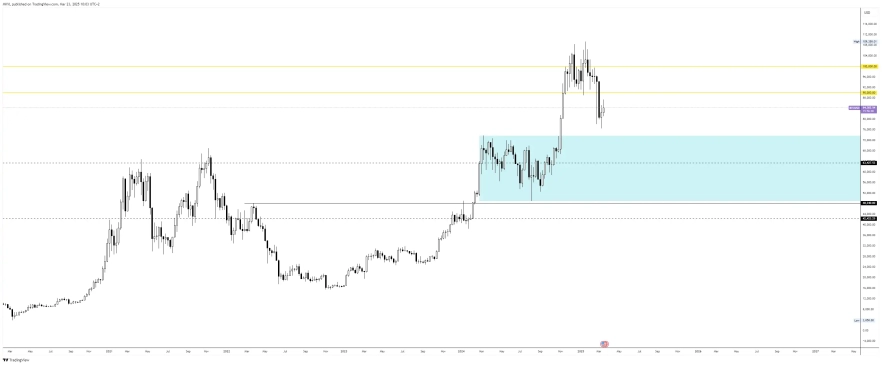

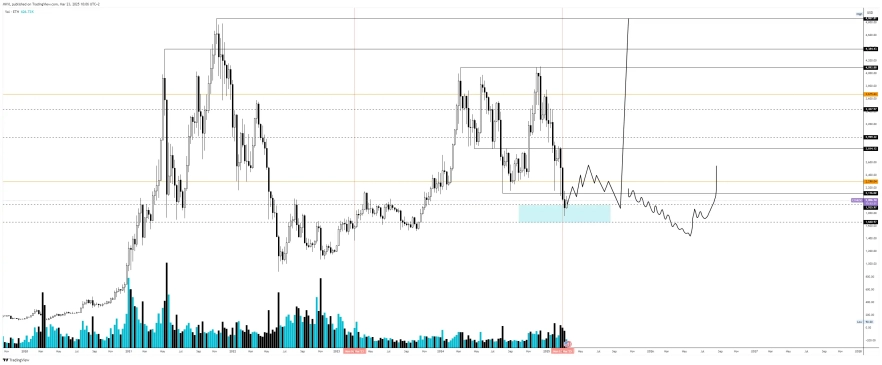

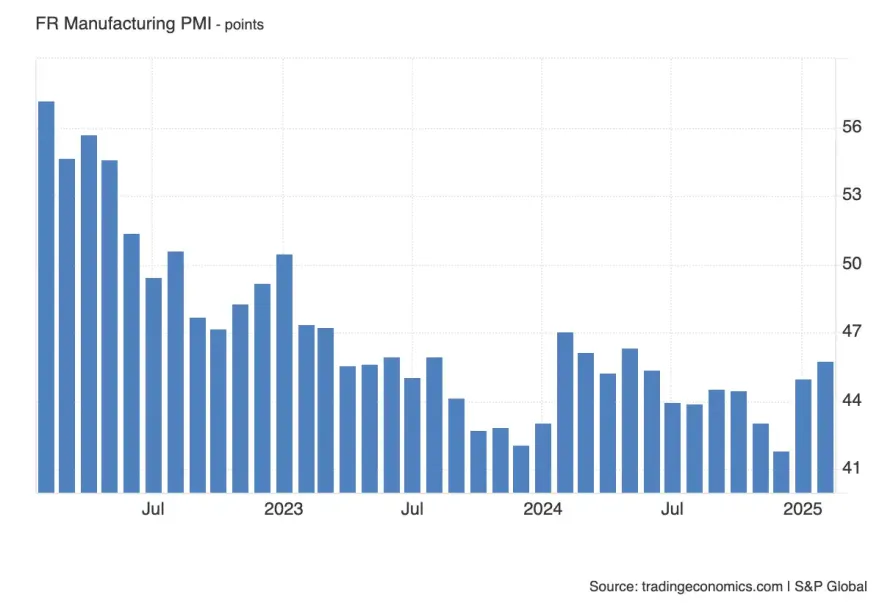

Французский флэш-индекс PMI для производственной сферы.

Индекс деловой активности в промышленности Франции (предварительный индекс деловой активности в промышленности Франции) - показатель, отражающий уровень деловой активности в обрабатывающем секторе на основе опроса менеджеров по закупкам. Значение выше 50 указывает на расширение, ниже - на сокращение.

Текущее значение остается ниже 50, что говорит о продолжающемся снижении активности в промышленности, несмотря на небольшой ожидаемый рост по сравнению с предыдущим месяцем.

Если данные окажутся выше прогноза и приблизятся к 50, это может быть воспринято как сигнал начинающегося восстановления, что окажет поддержку евро.

Если же показатель снова разочарует и окажется ниже ожиданий, это усилит опасения по поводу замедления экономики Франции, и окажет давление на евро.

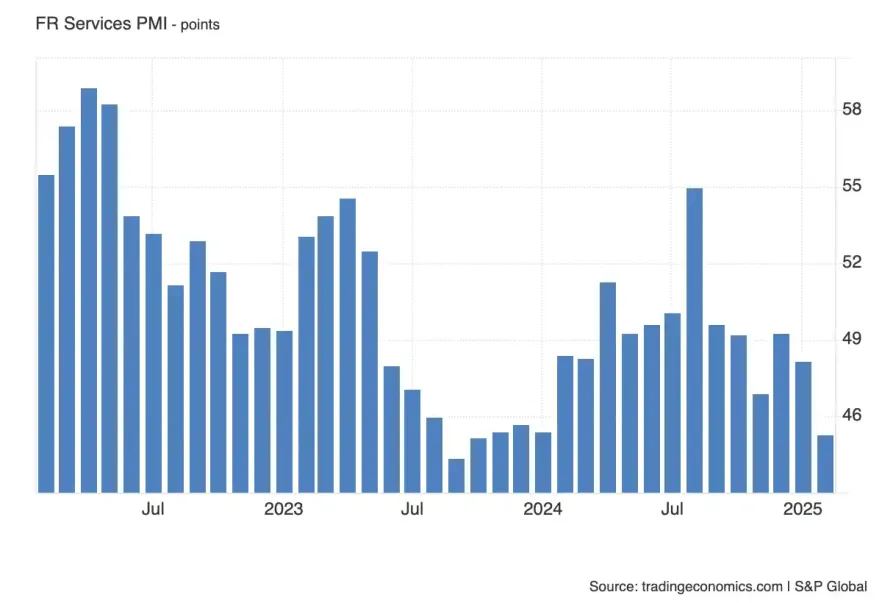

Французский флэш-индекс PMI в сфере услуг (предварительный индекс деловой активности в сфере услуг Франции) - отражает текущую активность в секторе услуг на основе опросов менеджеров по закупкам. Значение выше говорит о росте сектора, ниже - о его сокращении.

Сектор услуг составляет наибольшую долю ВВП Франции, поэтому данный показатель имеет большее значение для оценки общего состояния экономики, чем производственный индекс.

Важно: данные по промышленности и услугам выходят одновременно (10:15 по Киеву). Реакция валютного рынка будет формироваться на основе совокупной картины, но услуги играют ключевую роль, и именно они зададут тон для движения EUR. Это особенно важно понимать, ведь в последнее время промышленность востанавливается в то время, как услуги наоборот - сокращаются.

Если PMI по услугам окажется выше прогноза, особенно в сочетании с сильным производственным индексом, это может стать сигналом восстановления экономики Франции, что поддержит евро.

Если же данные окажутся ниже ожиданий, это усилит медвежий настрой по EUR, особенно в условиях сохраняющегося спада деловой активности.

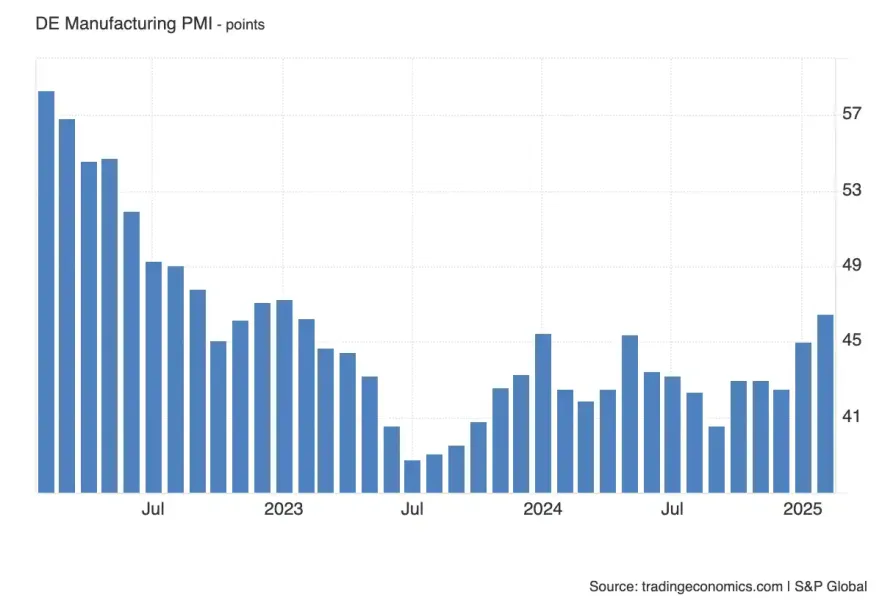

Немецкий флэш-индекс деловой активности в промышленности Германии (PMI) - важнейший индикатор состояния крупнейшего производственного сектора в еврозоне. Значение выше 50 указывает на расширение, ниже - на сокращение. Несмотря на то что индекс пока остается ниже отметки 50, в последние полгода наблюдается стабильная восходящая динамика, что может указывать на постепенное восстановление промышленности после длительного периода спада.

Прогноз на март - 47,1 против предыдущих 46,5 - продолжает эту позитивную тенденцию. Учитывая роль Германии как промышленного локомотива Европы, даже умеренно позитивный сюрприз по этому показателю может поддержать евро и повысить уверенность инвесторов в восстановлении еврозоны. Если же данные окажутся ниже прогноза или покажут откат, это будет сигналом, что восстановление теряет импульс, и может оказать давление на EUR.

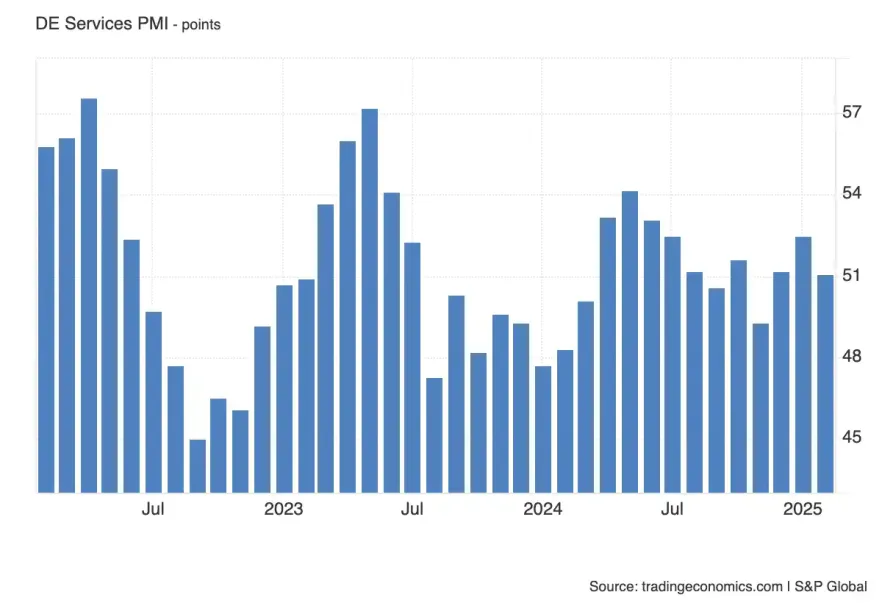

Немецкий флэш-индекс PMI в сфере услуг (предварительный индекс деловой активности в сфере услуг Германии) - отражает активность в крупнейшем секторе экономики страны. Значение выше 50 указывает на рост, ниже - на сокращение.

В отличие от промышленности, сектор услуг Германии демонстрирует стабильное расширение - индекс уверенно держится выше 50 на протяжении последних месяцев.

Прогноз на март - 52,3 против 51,1 ранее - указывает на усиление темпов роста, и это выглядит вполне обоснованно, учитывая:

- позитивный исход недавних выборов, результат которых воспринимается рынком как дружественный бизнесу,

- а также бюджетные решения, смягчившие неопределённость в вопросах фискальной политики.

Если данные превзойдут прогноз, это станет сильным сигналом восстановления экономики, особенно на фоне растущей активности в промышленности - такой комплект новостей может значительно поддержать евро. Если же данные окажутся чуть ниже прогноза, но останутся выше 50, реакция рынка будет сдержанной, так как общий тренд в секторе остаётся положительным.

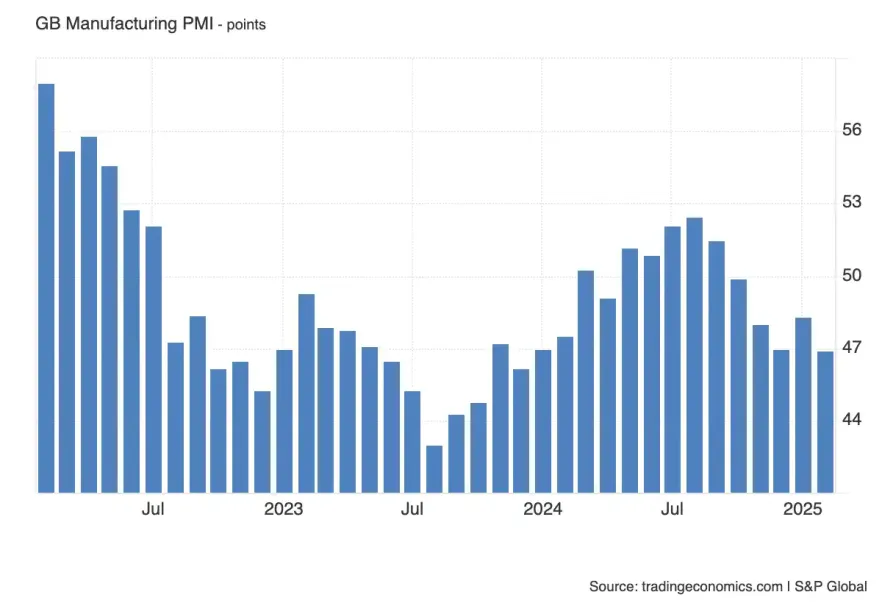

Индекс деловой активности в промышленном секторе Великобритании - предварительный индекс деловой активности в промышленном секторе Великобритании. Значение выше 50 говорит о расширении, ниже - о сокращении активности.

Несмотря на признаки улучшения в глобальной промышленности (особенно в еврозоне и США), британский производственный сектор продолжает отставать, оставаясь в зоне сжатия.

Прогноз на март предполагает умеренное улучшение - 47,3 против предыдущих 46,9, однако значение остаётся далеко ниже нейтрального уровня 50, что говорит о продолжающемся снижении активности.

Важно помнить, что промышленность в Великобритании, как и в других развитых экономиках занимает меньшую долю в экономике по сравнению с сектором услуг, но всё же остаётся чувствительной к общим условиям спроса.

Если показатель выйдет выше прогноза и покажет устойчивый рост, это может оказать ограниченную поддержку фунту - особенно при сильном сопутствующем релизе по сектору услуг.

Если же индекс разочарует, это может усилить сомнения в устойчивости экономического восстановления, особенно в условиях ожиданий скорого смягчения политики Банка Англии.

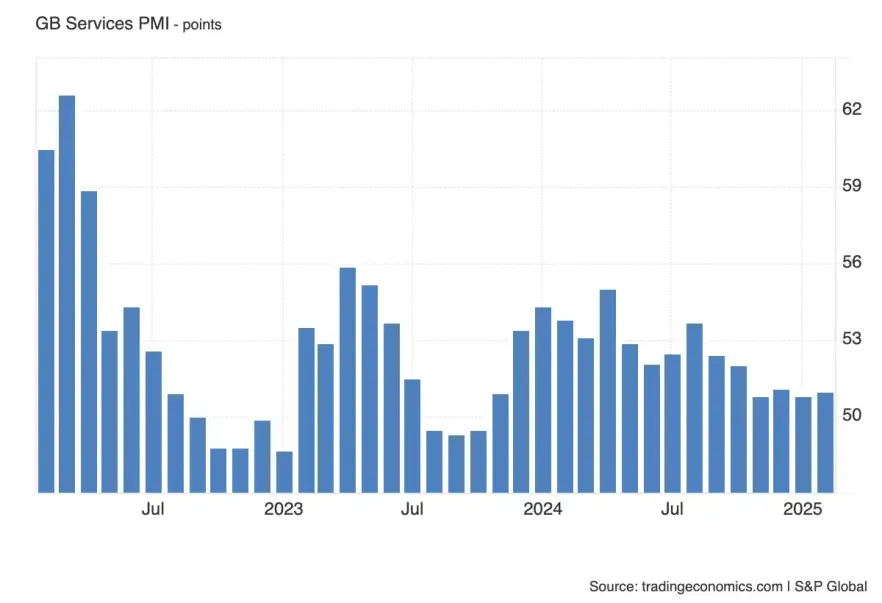

Индекс PMI для сферы услуг Великобритании - предварительный индекс деловой активности в секторе услуг Великобритании. Значение выше 50 указывает на рост активности, ниже - на её сокращение.

Сектор услуг - основной компонент британской экономики, на который приходится свыше 70% ВВП, поэтому данный показатель оказывает наиболее значимое влияние на фунт и общее восприятие экономической динамики.

Прогноз на март - незначительное улучшение до 51,2, что продолжает тенденцию умеренного, но стабильного роста. Однако индикатор остаётся близким к границе 50, что отражает осторожный спрос и неопределённость со стороны бизнеса и потребителей.

Если фактическое значение окажется выше прогноза, это может поддержать фунт.

Если же индекс снизится или окажется ниже 50, это будет сигналом ослабления экономики и может усилить ожидания скорого снижения ставок со стороны Банка Англии, оказав давление на GBP.

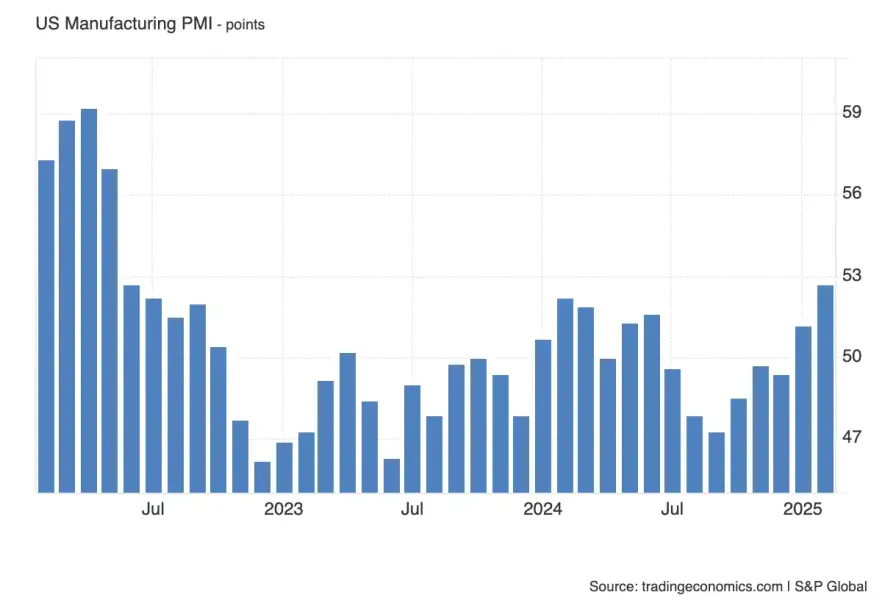

Флэш-индекс деловой активности в производственном секторе США от S&P Global - предварительный индекс деловой активности в производственном секторе США. Значение выше 50 указывает на рост активности, ниже - на её снижение.

Важно отметить, что этот показатель публикуется S&P Global, и его влияние на рынки ограничено по сравнению с более авторитетным индексом ISM, однако он остаётся ранним опережающим индикатором, который помогает сформировать предварительное представление о состоянии сектора.

Прогноз на март предполагает снижение до 51,9 после февральского всплеска до 52,7, что всё ещё остаётся выше 50 и отражает умеренный рост в промышленности США.

Если данные окажутся выше прогноза, это может временно поддержать доллар и доходность UST, особенно если сигнализируют о сохранении производственной активности не смотря на высокие ставки.

Если же индекс опустится ближе к 50 или ниже, это усилит разговоры о замедлении экономики и потенциально поддержит ожидания более мягкой политики ФРС - что негативно для USD.

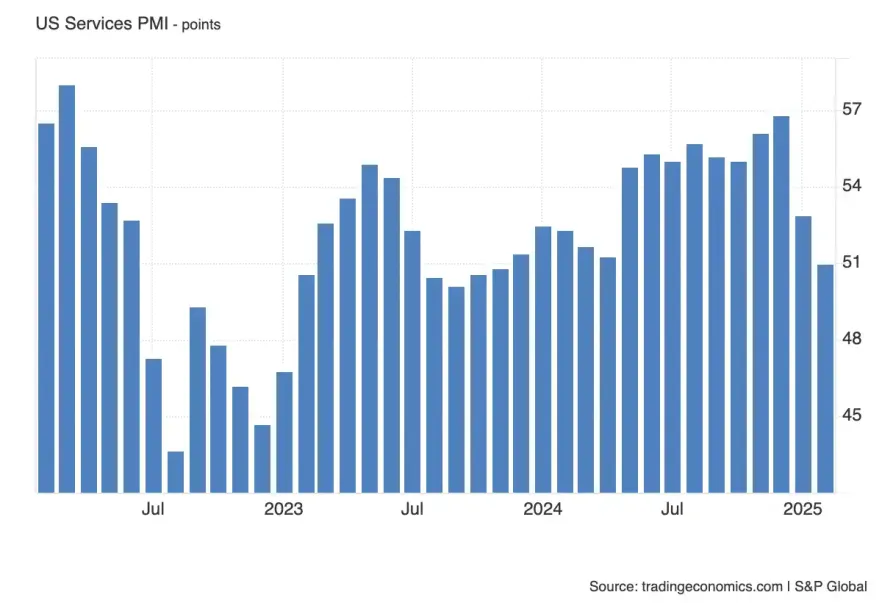

Флэш-индекс PMI в сфере услуг США от S&P Global - предварительный индекс деловой активности в сфере услуг США. Значение выше 50 сигнализирует о росте сектора, ниже - о его сокращении.

Хотя данный показатель уступает по значимости индексу ISM Services, он всё же оказывает заметное влияние на рынок как ранний индикатор текущей экономической динамики.

За последние три месяца индекс значительно снизился - с уровней выше 56 до 51,0 в феврале, отражая замедление активности в крупнейшем секторе экономики США. Это движение сопровождалось сокращением разрыва между производственным и сервисным PMI, что указывает на более сбалансированную, но замедляющуюся экономическую картину.

Прогноз на март - незначительное восстановление до 51,2, и если снижение наконец остановится, это может быть воспринято позитивно, как сигнал стабилизации.

Если фактическое значение окажется выше ожиданий, это может поддержать доллар и фондовый рынок, особенно в условиях повышенного внимания к устойчивости экономики.

Если же индекс продолжит снижаться, это усилит сомнения в устойчивости потребительского спроса и может поспособствовать ожиданиям смягчения политики ФРС.

Глава Банка Англии Эндрю Бейли выступит с речью, однако влияние на рынок, скорее всего, будет ограниченным, учитывая, что решение по ставке было принято совсем недавно, и ключевые позиции уже были озвучены.

На последнем заседании Бейли занял ястребиную позицию, отметив, что инфляционные риски остаются, и снижение ставок требует осторожности. Это заявление было воспринято как поддерживающее фунт, так как снизило ожидания скорого смягчения политики.

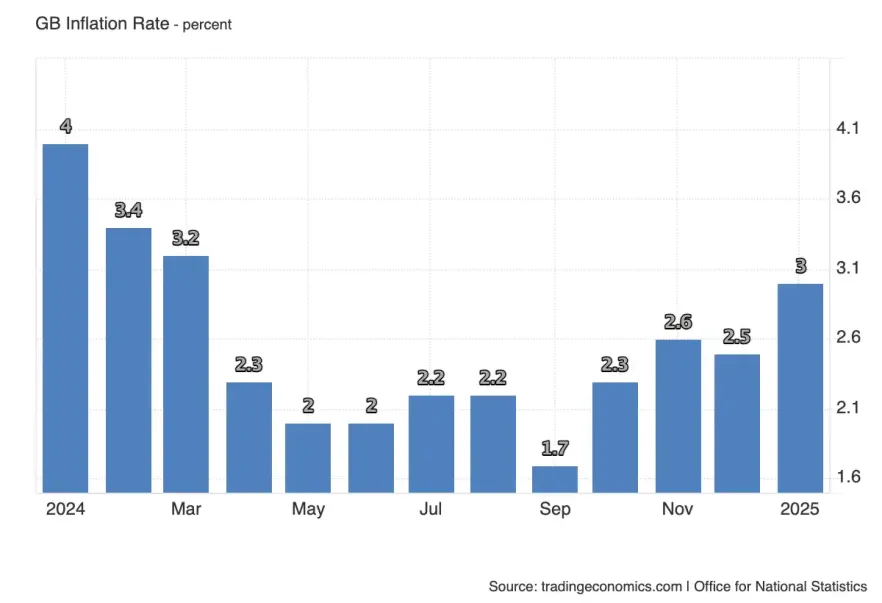

Индекс потребительских цен (CPI) в годовом выражении - ключевой инфляционный показатель, отражающий темпы роста потребительских цен за год. Он оказывает прямое влияние на ожидания по ставке Банка Англии и, соответственно, на динамику фунта.

Ожидаемое снижение с 3,0% до 2,9% выглядит естественным и логичным - дезинфляционные процессы в феврале сейчас наблюдаются во всех ключевых экономиках: США, Еврозоне и Японии.

Однако интерес вызывает тот факт, что ожидания снижения в Великобритании довольно спокойные, и рынок не закладывает агрессивную динамику замедления цен.

Если данные окажутся на уровне прогноза или чуть ниже, рынок воспримет это как подтверждение текущей сценария - влияние на фунт будет ограниченным.

А вот если инфляция останется на уровне 3.0% или окажется выше, это может быть воспринято как замедление дезинфляционного тренда, и поддержит фунт, усилив ожидания более осторожного подхода со стороны Банка Англии в отношении будущих снижений ставок.

Публикация годового бюджета Великобритании - потенциально высоковолатильное событие для финансовых рынков, особенно в контексте недавних фискальных дискуссий.

В октябре реакция рынков на бюджет была резкой: взлет доходностей британских облигаций (gilts) в январе вызвал обеспокоенность по поводу роста расходов на обслуживание долга, что напрямую ударило по восприятию устойчивости фискальной политики.

Теперь главный вопрос - как отреагирует Министерство финансов на это давление:

- Если в документе будет подтверждено сокращение расходов, чтобы снизить долговую нагрузку и стабилизировать рынок облигаций, это может быть воспринято как необходимая мера, но с негативным эффектом для краткосрочного экономического роста, что, в свою очередь, может ослабить фунт.

- Если же бюджет останется агрессивно стимулирующим, это может вновь поднять вопрос устойчивости госдолга и вызвать новый волнудаж на рынке gilts, что также будет негативно для GBP.

Таким образом, реакция рынка будет зависеть не столько от самих цифр, сколько от тона и направленности фискальной политики:

Жесткий бюджет = рост фискальной дисциплины, но слабость экономики → давление на фунт

Мягкий бюджет = рост дефицита и долговой нагрузки → давление на золото → потенциальная сила фунта на растущих доходностях

Инвесторам стоит быть готовыми к всплескам волатильности в парах с GBP, особенно если в бюджете будут неожиданные изменения по статьям расходов или налогообложения.

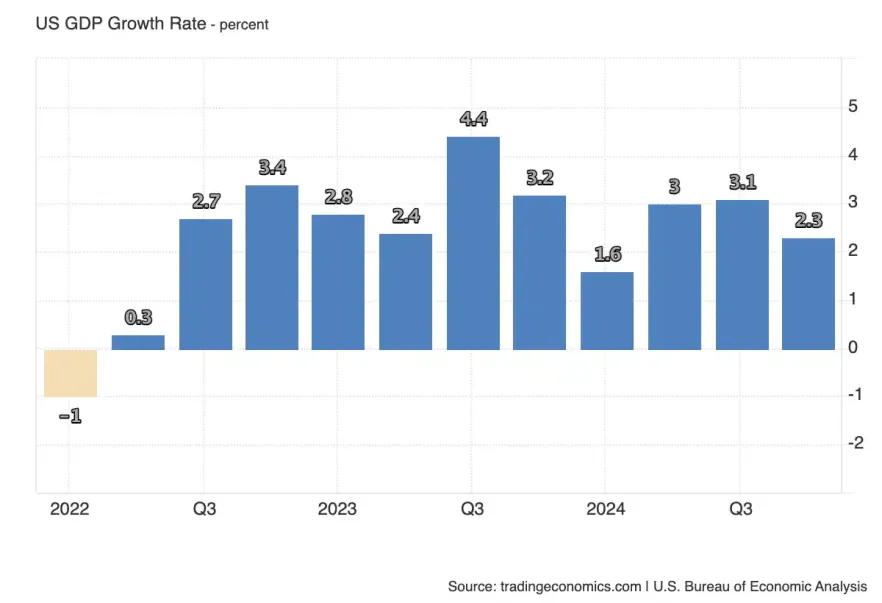

Валовий внутренний продукт США (QoQ) - ключевой показатель экономической активности, отражающий темпы роста экономики в поквартальном выражении. Однако текущий релиз - финальная оценка за 4 квартал 2024 года, а значит, он имеет ограниченное влияние на рынок, так как основные цифры уже известны.

Финальный пересмотр часто вызывает слабую реакцию, если только данные не будут существенно отличаться от предыдущих оценок. В данном случае прогноз предполагает лишь незначительное улучшение - до 2,4% с 2,3%. Если показатель совпадет с ожиданиями, реакция будет минимальной.

Значимая рыночная реакция возможна только в случае неожиданного пересмотра вниз, что может усилить разговоры о замедлении экономики США и негативно повлиять на доллар и доходность UST. В случае пересмотра вверх - влияние будет сдержанным, так как рынок уже фокусируется на данных за 2025 год.

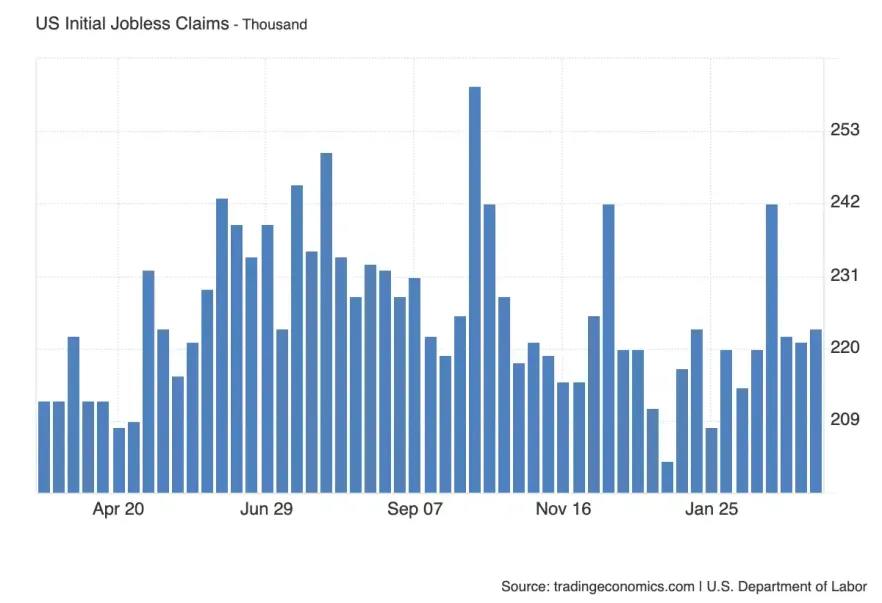

Initial Jobless Claims - еженедельный показатель, отражающий количество первичных заявок на пособие по безработице. Он используется как оперативный индикатор состояния рынка труда США.

В последние недели данные немного превышают средние значения, однако рост пока недостаточно значителен, чтобы вызывать беспокойство или провоцировать серьёзную волатильность на рынках.

Прогноз на текущую неделю - 225K против предыдущих 223K, что остаётся в пределах нормального диапазона.

Если данные неожиданно превысят психологическую отметку 240-250К, это может вызвать реакцию доллара вниз на фоне слабых макроэкономических сигналов.

Однако при значениях в рамках прогноза или чуть выше/ниже, влияние на доллар и рынки будет ограниченным.

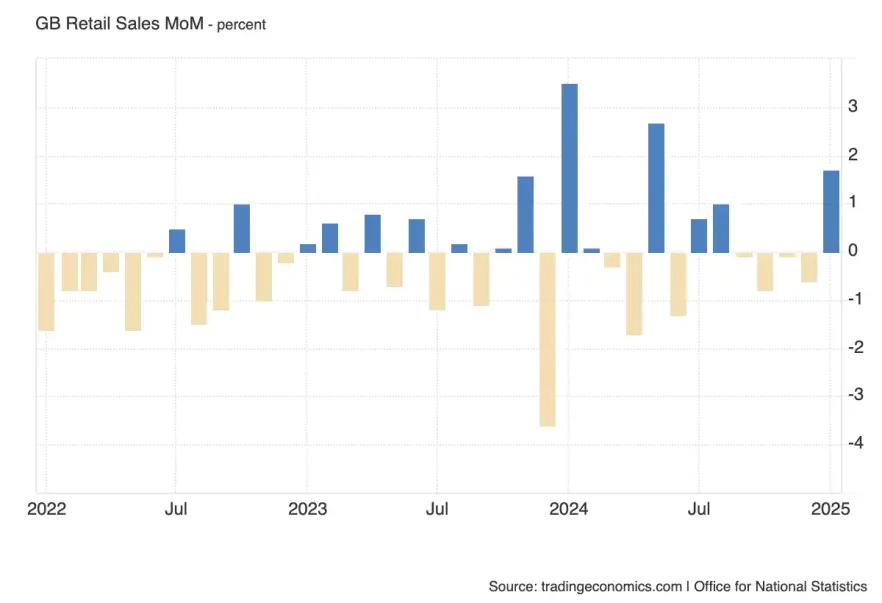

Розничные продажи (Розничные продажи за месяц) - важный показатель потребительской активности, отражающий изменение объема продаж в розничном секторе за месяц.

После сильного роста в январе (+1,7%), в феврале ожидается коррекционное снижение на -0.3% - это отражает общую слабость спроса, которая наблюдается не только в Великобритании, но и в других развитых экономиках, таких как США и Канада.

Кроме того, стоит помнить, что в течение последних трёх лет в Великобритании наблюдается устойчивое снижение потребительского спроса, обусловленное инфляцией и ростом стоимости жизни.

Слабые данные могут усилить давление на фунт, в то время как неожиданный рост станет позитивным сюрпризом для рынка.

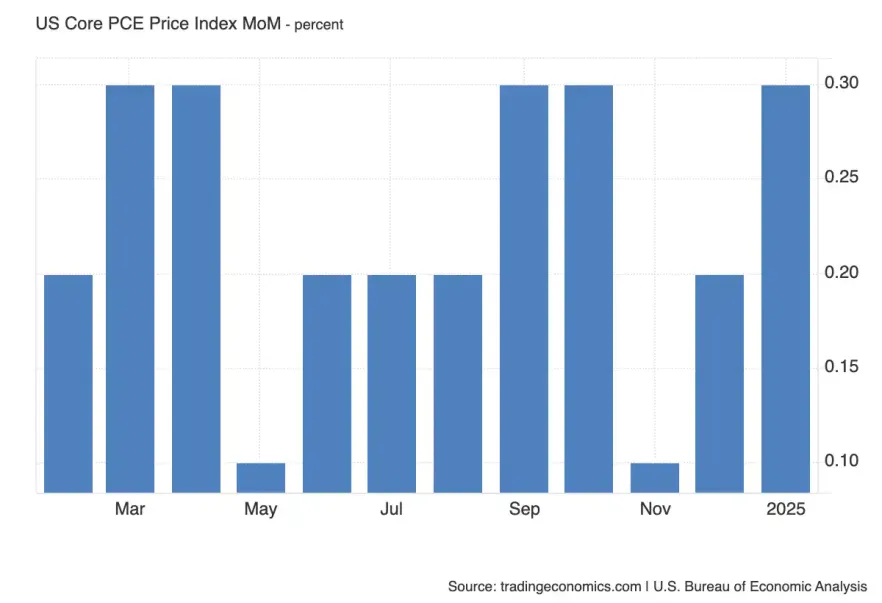

Core PCE (индекс базовых потребительских расходов) - ключевой инфляционный показатель для ФРС, на который ориентируется регулятор при формировании монетарной политики. Он отражает изменение цен на товары и услуги (исключая продукты питания и энергоносители), потребляемые домохозяйствами.

Прогноз на февраль - 0,3%, в соответствии с предыдущим значением.

Если данные окажутся выше прогноза, это усилит ожидания более длительного удержания ставок на высоком уровне и окажет поддержку доллару и доходностям облигаций, что может особо сильно ударить по рынкам после недавнего заседания ФРС.

В случае же слабого значения реакция будет ограниченной, особенно если цифра совпадет с прогнозом.