WEEKLY PLAN

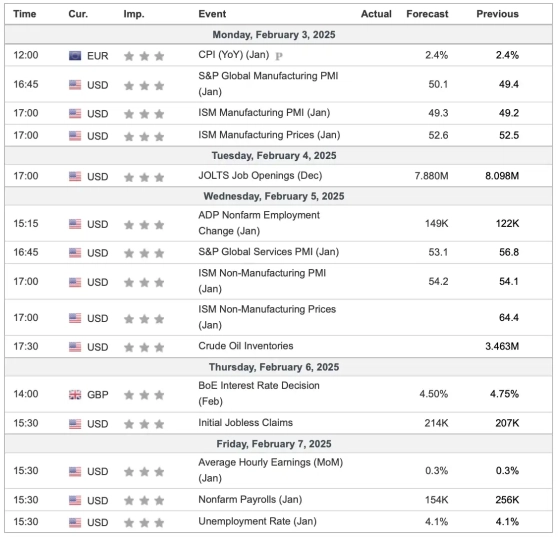

Ecnomic calendar

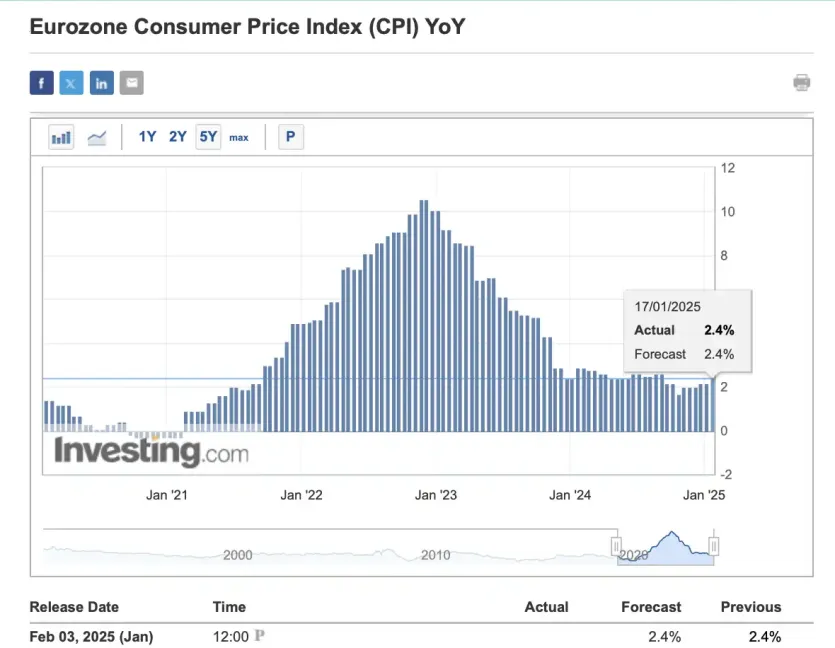

Понеділкові дані по інфляції в єврозоні можуть задати тон всьому торговому тижню. Вони стануть ключовим фактором для майбутніх рішень Європейського центрального банку (ЄЦБ) щодо процентної ставки. Ми в FinHub вважаємо, що ставка ЄЦБ може знизитися до 1,75% до літа, що трохи нижче ринкового консенсусу (близько 2,0%).

Індекс ділової активності у виробничому секторі S&P Global. Значення вище 50 вказує на зростання промисловості, в той час як значення нижче 50 вказує на скорочення. Це перший сигнал про стан сектору за січень.

Основний індекс ділової активності від Інституту управління поставками (ISM). Показує загальну динаміку у виробничому секторі, включаючи нові замовлення, виробництво та зайнятість.

субіндекс ISM, який відображає зміну цін на сировину. Зростання індексу сигналізує про інфляційний тиск, а зниження - про зниження цін.

Існує два різних індекси PMI (ISM та S&P), і обидва публікуються компаніями. Один з них публікується Standard & Poor's Global Ratings, а інший - Інститутом управління поставками.

S&P надає більшу вибірку компаній, а ISM - більш детальні звіти. Звіт від ISM викликає більшу волатильність, а це означає, що ринок приділяє йому більше уваги. Ми віддаємо перевагу даним від ISM, оскільки вони більш інформативні, що дозволяє формувати наративи по ринку праці та інфляції.

Важливо враховувати при торгівлі!

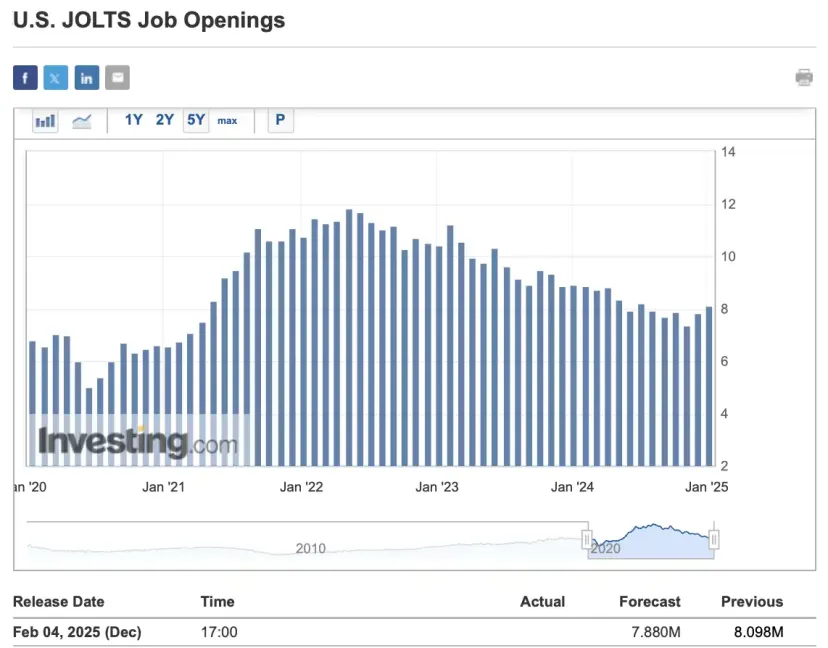

Деяке світло на ситуацію на ринку праці може пролити показник вакансій. Очікується значення 7,88 млн. Ринок оцінить будь-які відхилення. Активність зросте ближче до публікації, що позначиться на парах USD, але дана новина не характеризується надмірно високими маніпуляціями і волатильністю.

Звіт від ADP відображає оцінку зміни кількості зайнятих у приватному секторі США за січень. Цей показник виступає попередником неофіційних даних по зайнятості в несільськогосподарському секторі, які викликають особливий інтерес і мають великий вплив на фінансові ринки.

Збільшення зайнятості свідчить про відновлення ринку праці, але надто вражаюче могло б посилити занепокоєння інвесторів щодо збереження інфляції та ризиків того, що ФРС продовжить підвищувати ставки.

.

Індекс ділової активності сфери послуг. Як правило, значення вище 50 вказує на зростання в секторі, а нижче 50 - на скорочення.

Індекс від ISM показує інший погляд і дає такі дані, як нові замовлення, зайнятість і ціни. Цей звіт часто є більш детальним, тому він часто є більш волатильним.

У четвер ми дізнаємося рішення Банку Англії щодо ключової процентної ставки.

Піку ставка досягла 5.25 у серпні 2023 року, після чого ми побачили тривалу паузу і початок зниження через рік у серпні 2024 року.

На даний момент ринок очікує продовження зниження ставки. Варто уважно стежити за риторикою: натяки на можливе уповільнення підвищення ставок або, навпаки, агресивний настрій матимуть сильний вплив на фунт і ринок облігацій. Особлива увага на GBP/USD.

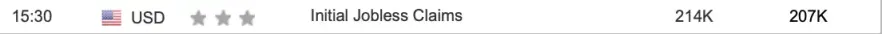

Щотижневий показник кількості нових заявок на допомогу з безробіття. Зростання кількості заявок вказує на можливе послаблення ринку праці. Індикатор є важливим і відображає стан економіки і може дати підказки перед п'ятничними даними.

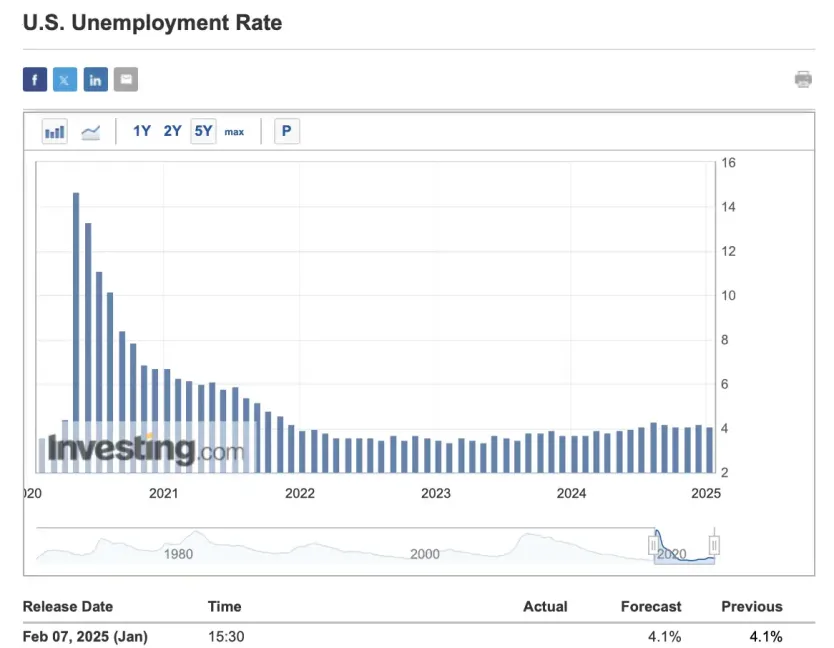

Рівень безробіття - важливий показник, який відображає частку населення, що активно шукає роботу.

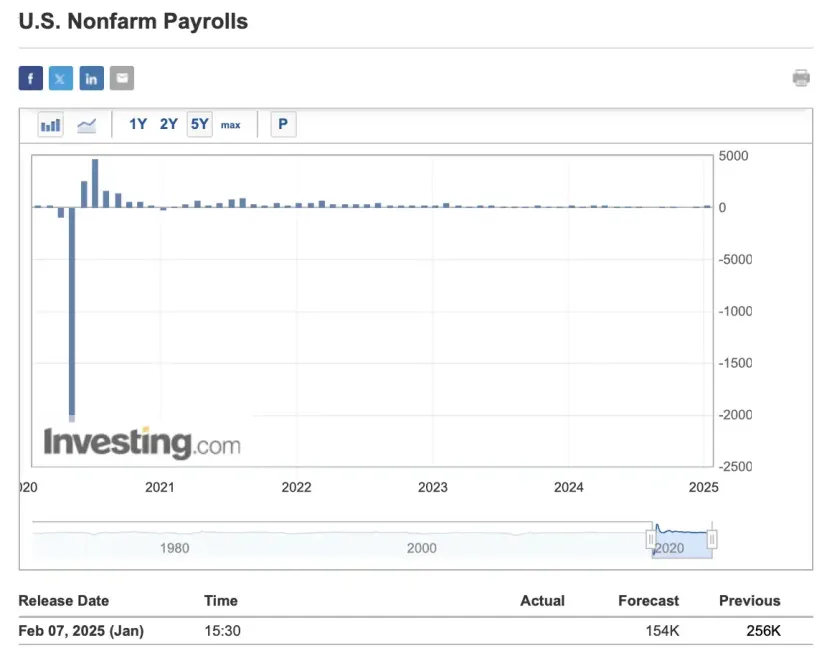

У п'ятницю вийде один з найважливіших економічних показників місяця. Цей індикатор показує зміну кількості робочих місць у несільськогосподарському секторі, включаючи обробну промисловість, сферу послуг, будівництво та роздрібну торгівлю.

По суті, це &quo ;дзеркало&quo ; стану економіки: збільшення кількості робочих місць сигналізує про здорову активність, тоді як зниження - тривожний сигнал.

Збільшення зайнятості свідчить про створення нових робочих місць, що є позитивним сигналом для економіки. Зростання зайнятості стимулює споживчі витрати, оскільки люди, які мають роботу, мають дохід і схильні витрачати гроші на товари та послуги. Оскільки споживчі витрати є значною частиною економічної активності, створення робочих місць безпосередньо впливає на загальне економічне зростання.

Зменшення кількості зайнятих, з іншого боку, може свідчити про уповільнення економічного зростання і зниження споживчої активності, що викликає занепокоєння економістів і аналітиків. Тому показник зайнятості в несільськогосподарському секторі важливий для прогнозування подальших тенденцій в економіці і прийняття рішень щодо монетарної політики.

Звіт по зайнятості в несільськогосподарському секторі - це не просто звіт. Це дані, які дають уявлення про те, наскільки впевнено почувається економіка США перед обличчям глобальних викликів.

Дані по зайнятості в несільськогосподарському секторі мають потенціал викликати дійсно високу волатильність і великі рухи. Курс долара має тенденцію миттєво реагувати на цифри, оскільки сильні дані посилюють очікування підвищення ставки, а слабкі - навпаки.

Враховуйте це при торгівлі, оскільки в момент виходу даних ліквідність може бути дефіцитною, а волатильність - вкрай високою, що може призвести до незапланованих збитків.

.