Японські свічки - це один з найпопулярніших методів аналізу цін на фінансових ринках. Вони являють собою графічне представлення цінової активності в певному періоді часу.

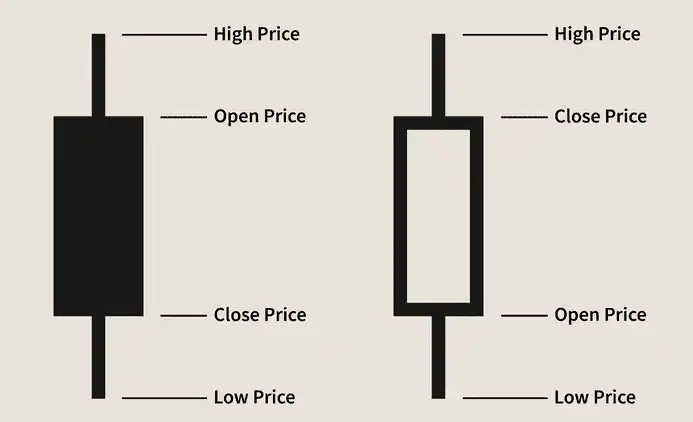

Кожна японська свічка має два основні компоненти - тіло свічки та її тіні. Тіло свічки показує різницю між ціною відкриття і закриття активу за певний період часу. Якщо тіло свічки заповнене або зафарбоване, це зазвичай означає, що ціна закриття нижча за ціну відкриття, і це може вказувати на зниження ціни. Якщо тіло свічки не заповнене або залишене прозорим, це зазвичай означає, що ціна закриття вища за ціну відкриття, і це може вказувати на підвищення ціни.

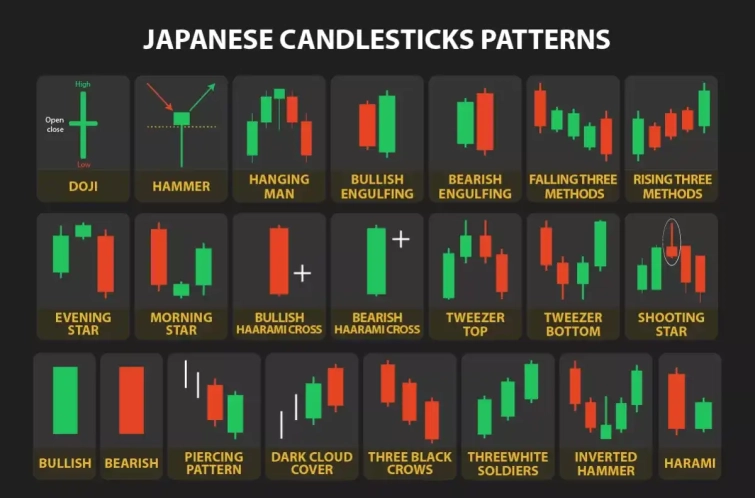

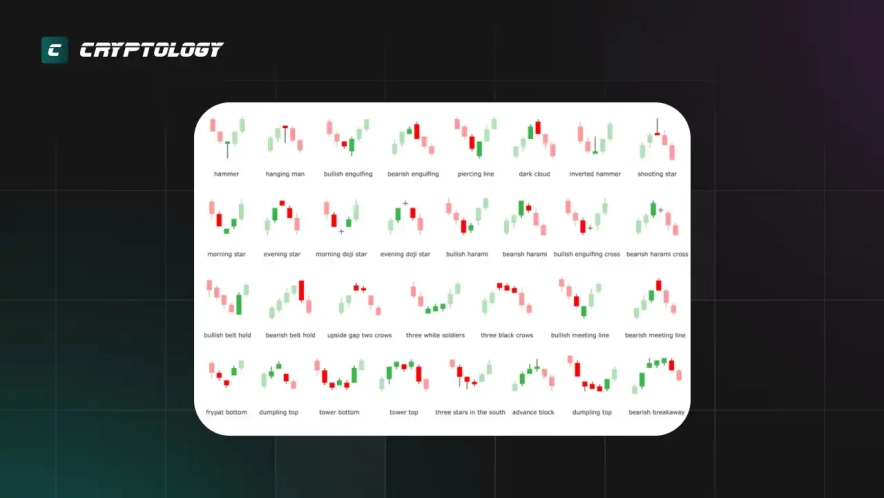

Японські свічки можуть бути використані для визначення різних патернів і сигналів, які допомагають передбачати майбутні рухи цін. Наприклад, існують різні патерни свічок, такі як "Молот", "Вечірня Зірка", "Ведмеже поглинання" та інші, які можуть вказувати на можливу зміну тренда.

Використання японських свічок в аналізі цін може допомогти трейдерам ухвалювати обґрунтовані рішення про вхід або вихід з угод. Однак для трейдерів-початківців важливо усвідомлювати, що аналіз японських свічок вимагає практики і досвіду. Рекомендується вивчати різні патерни свічок, їхні значення та їхнє застосування в поєднанні з іншими інструментами аналізу.

Історія появи японських свічок

Японські свічки були створені в Японії у XVIII столітті для відстеження цін на ринках рису. Тоді японські торговці рисом використовували просту систему для моніторингу цін, але вона не була достатньо ефективною.

Ринок рису, який спочатку виник на торговому дворі Йодої, був офіційно визнаний наприкінці XVII століття з появою Рисової біржі Дожима в Осаці. До 1710 року на біржі продавали сам рис. Після 1710 року на біржі почали випускати й обертати рисові купони - перші в історії ф'ючерсні контракти.

Рисова біржа стала основою економічного розквіту Осаки, де працювало понад 1300 торговців рисом. На той час у Японії не існувало єдиної валюти (попередні спроби запровадити стабільну валюту провалилися через її швидке знецінення), тож мірою обміну фактично став рис. Рисові купони активно оберталися на біржі, продаючись під майбутні врожаї, і стали першими ф'ючерсними контрактами. Рисова біржа Дожима, де ними торгували, стала першою ф'ючерсною біржею у світі.

У такій економічній обстановці почав свою діяльність Мунехіса Хомма, якого пізніше прозвали «королем ринків». Він був одним із перших, хто почав передбачати майбутній рух цін на основі минулих даних.

Саме йому приписують розробку методу свічкових графіків, який швидко завоював популярність у Японії і згодом поширився по всьому світу.

У 1990-х роках популярність японських свічок значно зросла завдяки книзі Стіва Нісона, який познайомив західну аудиторію з цією технікою. Сьогодні японські свічки широко використовуються в аналізі і є популярним інструментом серед трейдерів та інвесторів на різних фінансових ринках.

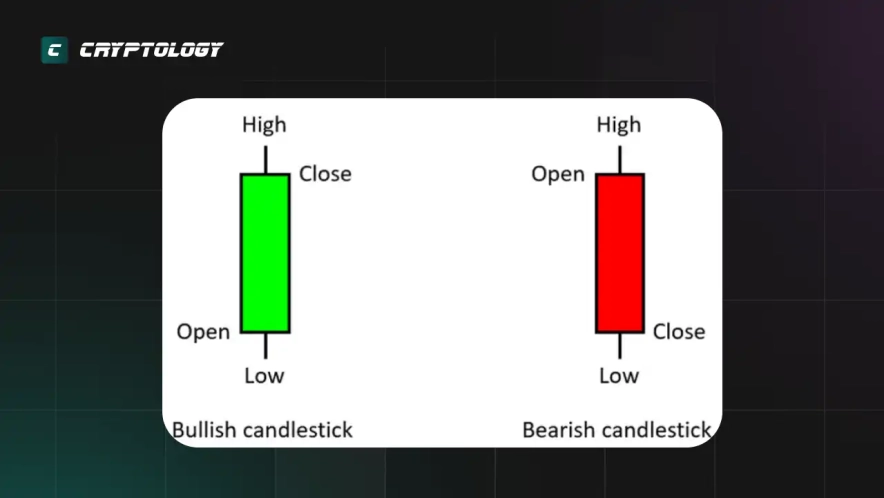

Свічки на графіку візуально розрізняються між бичими (зростання ціни) і ведмежими (падіння ціни) періодами.

Бичі свічки зазвичай зображуються білими або зеленими і позначають періоди, коли ціна закриття вища за ціну відкриття.

Ведмежі свічки, навпаки, забарвлюються в чорний або червоний колір і показують, що ціна закриття нижча за ціну відкриття.

Елементи японської свічки

Японська свічка візуально ділиться на тіло і гніт (тінь). Тіло свічки є прямокутником між ціною відкриття і закриття - воно показує основний рух ціни за період.

Тіні свічки, або «гноти», відображають екстремальні значення цін - максимуми і мінімуми за цей період.

Довжина тіла і тіней свічки може розповісти трейдерам багато про ринкову динаміку.

Велике тіло свічки вказує на сильний рух ціни й активність учасників ринку. Якщо тіло свічки довге і біле (зелене), це означає, що ціна значно зросла з моменту відкриття до моменту закриття, і покупці домінували на ринку. Такий сильний бичачий рух може сигналізувати про продовження висхідного тренду і впевненість учасників ринку в подальшому зростанні.

З іншого боку, довге тіло чорної (червоної) свічки вказує на значне зниження ціни, що означає, що продавці взяли гору і продавили ціну вниз. Це може свідчити про продовження спадного тренду і посилення ведмежих настроїв на ринку.

Коротке тіло свічки, незалежно від кольору, вказує на невелику зміну ціни між відкриттям і закриттям. Це може означати нерішучість ринку, коли ні покупці, ні продавці не змогли взяти гору. Такі свічки, особливо якщо вони повторюються, можуть передвіщати можливу зміну тренда або фазу консолідації.

Довгі тіні вказують на значні цінові коливання протягом торгового періоду. Наприклад, довга верхня тінь показує, що ціна піднімалася значно вище ціни закриття, але потім знизилася до кінця періоду. Це може свідчити про те, що продавці взяли гору над покупцями, і ринок зазнав тиску з боку пропозиції. Довга нижня тінь, навпаки, вказує на те, що ціна падала значно нижче за ціну закриття, але потім відновилася, що може свідчити про силу покупців і підтримку на нижчих рівнях цін.

Короткі тіні вказують на те, що цінові коливання протягом періоду були відносно незначними і ціна не відхилялася далеко від рівнів відкриття та закриття. Це може свідчити про спокійний і стабільний ринок без значних покупок або продажів.

Тіні свічок також відіграють важливу роль в ідентифікації різноманітних свічкових патернів, що можуть сигналізувати про можливі розвороти або продовження тренду.

Як читати японські свічки

Читання японських свічок - це важлива навичка, яка допомагає трейдерам аналізувати цінову активність на фінансових ринках. Ось кілька простих кроків, які допоможуть вам почати читати японські свічки:

- Визначте основні елементи свічки: кожна японська свічка складається з тіла і тіней. Тіло свічки являє собою прямокутну форму і показує різницю між ціною відкриття і закриття за певний період часу. Тіні свічки являють собою лінії, що виходять з тіла свічки, і показують екстремальні значення ціни за цей період.

- Дізнайтеся значення кольору свічок: залежно від вашого обраного графіка, свічки можуть бути зафарбовані різними кольорами. Якщо тіло свічки заповнене або зафарбоване, зазвичай це означає, що ціна закриття нижча за ціну відкриття, і це може вказувати на зниження ціни. Якщо тіло свічки залишається прозорим або не заповнюється, це зазвичай означає, що ціна закриття вища за ціну відкриття, і це може вказувати на підвищення ціни.

- Зверніть увагу на довжину тіней: довжина тіней свічок може дати вам інформацію про волатильність ринку і силу покупців або продавців. Якщо верхня тінь довша, це може вказувати на сильний опір рівню ціни, а якщо нижня тінь довша, це може вказувати на сильну підтримку рівня ціни.

- Вивчіть патерни і сигнали свічок: існують різні патерни і сигнали, які можуть виникати на графіках свічок. Деякі з них включають "Молот", "Вечірня Зірка", "Ведмеже поглинання" та інші. Дізнайтеся про різні патерни та їхні значення, щоб уміти розпізнавати їх на графіках.

- Використовуйте інші інструменти аналізу: читання японських свічок найкраще комбінувати з іншими інструментами аналізу, такими як трендові лінії, підтримка і опір, індикатори та інші. Це допоможе вам отримати більш повне уявлення про цінову активність і ухвалити більш інформовані рішення.

Важливо розуміти, що читання японських свічок вимагає практики і досвіду. Рекомендується вивчати різні патерни свічок, аналізувати їхні значення і застосовувати їх у поєднанні з іншими інструментами аналізу для більш точних результатів. Поступово ви будете розвивати свої навички читання японських свічок і використовувати їх у своїй торгівлі на фінансових ринках.

Патернів, що складаються з японських свічок, існує величезна кількість. Якісь із них більш ефективні, якісь менш. Однак, головне, щоб ви пам'ятали, що вони не повинні бути єдиною причиною у вашому упередженні для відкриття позиції. Такі свічкові моделі слід використовувати виключно в сукупності з іншими інструментами аналізу.

Основні моделі японських свічок

Поодинокі свічкові моделі

Це одні з найпростіших патернів, які можна побачити на графіку. Вони формуються всього за один торговий період. Часто ці поодинокі свічки слугують основою для складніших і триваліших патернів.

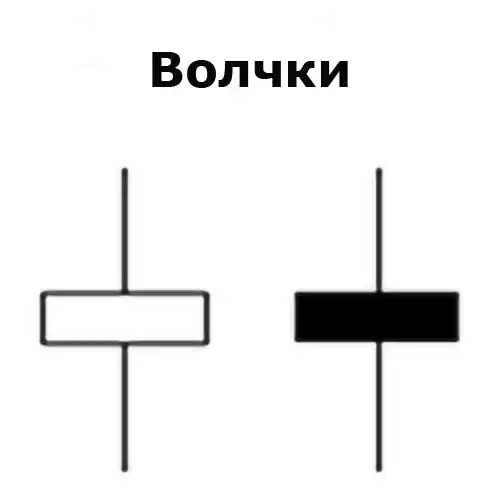

Дзиґи

На відміну від більшості свічкових моделей, для "дзиґи" не має значення, чи буде свічка чорною (червоною), чи білою (зеленою) - важливими є лише наявність невеликого тіла та довгого ґнота.

Коли на графіку утворюється "дзиґа", відбувається своєрідне перетягування каната між покупцями і продавцями. Однак ведмеді та бики врівноважують один одного, тому значного руху ціни не відбувається.

Зазвичай трейдери сприймають "дзиги" як ознаку ослаблення поточного тренду. Якщо така свічка з'являється після тривалого бичого зростання, це може свідчити про те, що позитивні настрої на ринку починають згасати. Водночас, якщо "дзига" формується після спадного тренду, це може означати, що бичачі настрої починають набирати силу.

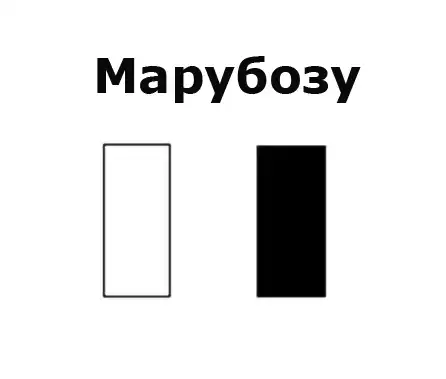

Marubozu

Marubozu походить від японського слова "лисий". Цей термін описує свічку без гніту.

Білий (зелений) marubozu відкривається на найнижчому рівні і закривається на найвищому рівні.

Білий (червоний) marubozu відкривається на найвищому рівні і закривається на найнижчому рівні.

Якщо уявити рух цін у рамках білого (зеленого) marubozu, то не буде жодних цінових дій вище або нижче рівнів відкриття і закриття.

Таким чином, біла (зелена) "лиса" свічка є індикатором сильних бичих настроїв. Бики штовхають ціну вгору, а ведмеді практично не чинять опору.

Коли це відбувається в рамках висхідного тренду, трейдери сприймають це як ознаку продовження зростання. Якщо ж такий рух відбувається після спадного тренду, це може вказувати на можливий розворот.

Чорні (червоні) marubozu, навпаки, показують повне домінування ведмедів. Це свідчить про те, що ведмеді контролювали весь період торгів, що може вказувати на продовження спадного тренду або розворот висхідного тренду.

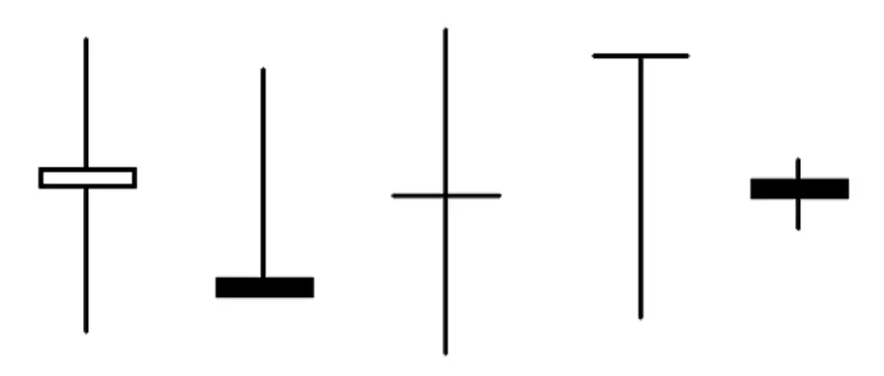

Doji (Доджі)

У патерні доджі ціни відкриття і закриття дорівнюють або майже дорівнюють, тому тіло фігури має вигляд дуже тонкої лінії, що зазвичай становить менше 5% від загального діапазону руху ціни за період, прихований у свічці.

Як і при дзиґах, це може вказувати на те, що до кінця сесії бики і ведмеді врівноважили один одного.

Існує чотири основні типи доджі, які варто враховувати:

- Довгоногі доджі мають довгий гніт як над, так і під тілом.

- Могильні доджі мають високий гніт над тілом і відсутні під ним.

- Бабка доджі має довгий гніт під тілом і практично не має гніту над ним.

- Чотирьохцінові доджі не мають гнотів взагалі.

Доджі часто розглядаються як сигнал можливого розвороту. Якщо такий патерн формується після тривалого висхідного тренда, це може означати, що ринок збирається повернути вниз. Після ведмежого руху - це може вказувати на вичерпання сил продавців і можливість того, що бики скоро візьмуть гору.

Молот і повішений

Окремо взяті такі свічки є абсолютно однаковими, проте все залежить від того, який тренд їм передував.

Обидві свічки характеризуються невеликими тілами, довгими нижніми тінями і відсутністю верхніх тіней, хоча на практиці і допускається наявність коротких верхніх тіней.

Молот являє собою модель бичого розвороту, що формується в контексті спадного тренда. Трейдери часто сприймають молот як сигнал того, що ринок досягнув "дна" і скоро почнеться висхідний рух.

Молот можна впізнати за довгим нижнім гнітом під порівняно коротким тілом, над яким гніт практично відсутній. Тіло має бути вдвічі-втричі коротшим за нижній гніт. Це вказує на те, що ринок досяг нового мінімуму протягом сесії, але потім відскочив і закрився значно вище. Таким чином, незважаючи на сильний тиск з боку продавців, покупці змогли відтіснити ведмедів до закриття.

Хоча ведмежі настрої слабшають, це не обов'язково означає неминучий розворот. Тому більшість трейдерів чекають підтвердження перед відкриттям позиції на підставі молота - зазвичай це сильний висхідний рух у наступному періоді.

Повішений являє собою модель, що вказує на можливий ведмежий розворот. Поява такої свічки на тлі висхідного тренда може свідчити про те, що ринок зіткнувся з сильним рівнем опору, і що продавці починають домінувати над покупцями.

Довга нижня тінь показує, що ведмеді активно намагалися знизити ціну. Покупці втрутилися, але змогли лише закрити ціну біля рівня відкриття, не домігшись значного успіху.

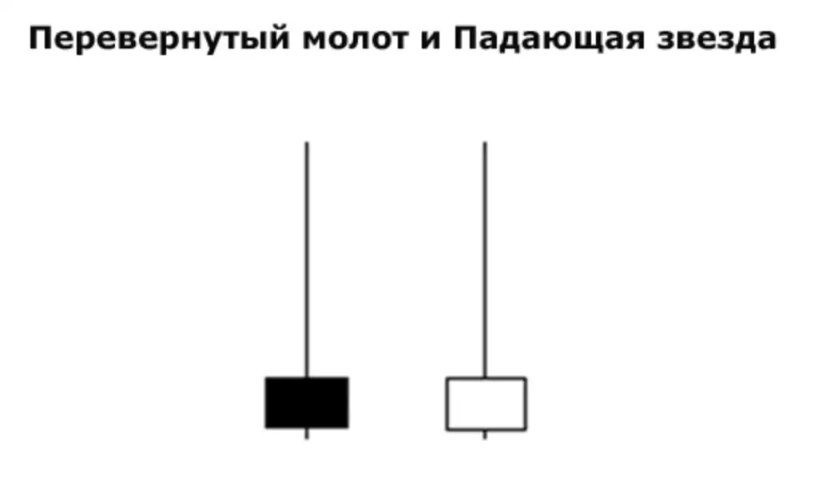

Перевернутий молот і падаюча зірка

Перевернутий молот з'являється в контексті спадного тренда і сигналізує про потенційний бичий розворот. Зовні перевернутий молот має довгу верхню тінь і маленьке тіло внизу свічки, при цьому нижня тінь або відсутня, або дуже коротка. Така форма свічки показує, що покупці спробували підняти ціну протягом торгової сесії, але зрештою не змогли утримати свої позиції. Проте факт того, що ціна піднялася протягом сесії, вказує на можливе ослаблення тиску продавців і початок зміни настроїв ринку. Якщо після перевернутого молота з'являється свічка з більш високим закриттям, це підтверджує сигнал про розворот і зміцнює впевненість у початку висхідного тренда.

Падаюча зірка, навпаки, є моделлю ведмежого розвороту і з'являється після висхідного тренда. Зовні вона схожа на перевернутий молот, але формується на вершині висхідного тренда. Падаюча зірка також має довгу верхню тінь і маленьке тіло внизу свічки з нижньою тінню, яка або відсутня, або дуже коротка. Довга верхня тінь показує, що покупці намагалися продовжити піднімати ціну, але продавці взяли верх і продавили ціну вниз до кінця сесії. Поява падаючої зірки сигналізує про те, що висхідний тренд слабшає і можливий початок спадного тренда. Якщо після падаючої зірки з'являється свічка з більш низьким закриттям, це підтверджує сигнал про ведмежий розворот і підсилює впевненість у початку спадного тренда.

Подвійні свічкові моделі

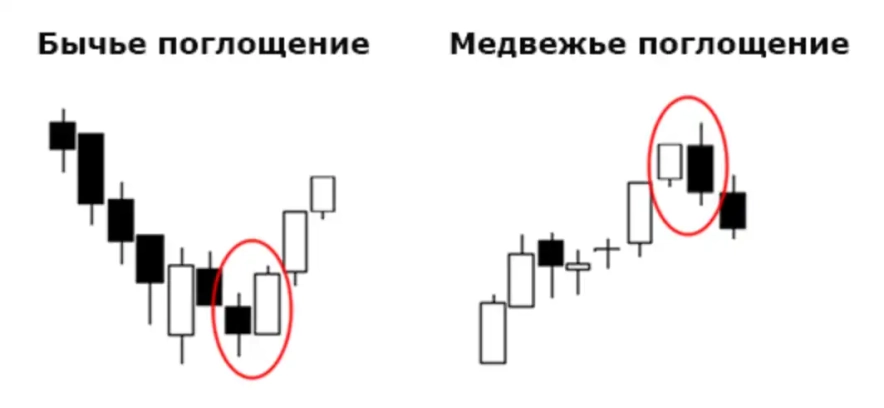

Поглинання

Існує два типи патерну поглинання: биче поглинання і ведмеже поглинання.

Биче поглинання виникає після спадного тренда і сигналізує про можливий початок висхідного руху. Зовні цей патерн складається з двох свічок: перша свічка маленька і ведмежа, а друга свічка велика і бича. Друга свічка повністю поглинає тіло першої свічки, що означає, що її ціна відкриття нижча, а ціна закриття вища, ніж у попередньої ведмежої свічки. Це показує, що покупці взяли контроль над ринком, перекривши попередні продажі. Поява бичого поглинання може свідчити про те, що спадний тренд закінчився і почався висхідний тренд.

Ведмеже поглинання, навпаки, з'являється після висхідного тренда і вказує на можливий початок низхідного руху. Цей патерн також складається з двох свічок: перша свічка маленька і бичача, а друга свічка велика і ведмежа. Друга свічка повністю поглинає тіло першої свічки, що означає, що її ціна відкриття вища, а ціна закриття нижча, ніж у попередньої бичої свічки. Це вказує на те, що продавці взяли гору над покупцями, перекривши попередні покупки. Поява ведмежого поглинання може сигналізувати про завершення висхідного тренда і початок спадного тренда.

Обидва типи поглинання вказують на зміну настроїв на ринку і можливу зміну напрямку руху ціни. Однак, як і інші свічкові патерни, поглинання вимагає підтвердження наступними свічками або додатковими інструментами, щоб сигнал про розворот був надійним.

Харамі

Назва "харамі" походить від японського слова, що означає "вагітна".

Патерн харамі може бути як бичим, так і ведмежим. Бичий харамі з'являється після спадного тренда і сигналізує про можливий розворот вгору. Він складається з великої ведмежої свічки, за якою слідує маленька бича свічка. Тіло маленької свічки повністю знаходиться всередині тіла попередньої великої свічки. Це вказує на ослаблення тиску з боку продавців і можливість переходу контролю до покупців.

Ведмежий "харамі", навпаки, виникає після висхідного тренду і вказує на можливий розворот вниз. Він складається з великої бичої свічки, за якою слідує маленька ведмежа свічка. Тіло маленької свічки також повністю знаходиться всередині тіла попередньої великої свічки. Цей патерн вказує на ослаблення тиску з боку покупців і можливість переходу контролю до продавців.

Паттерн "харамі" часто вказує на нерішучість ринку і потенційну зміну напрямку тренда.

Потрійні свічкові моделі

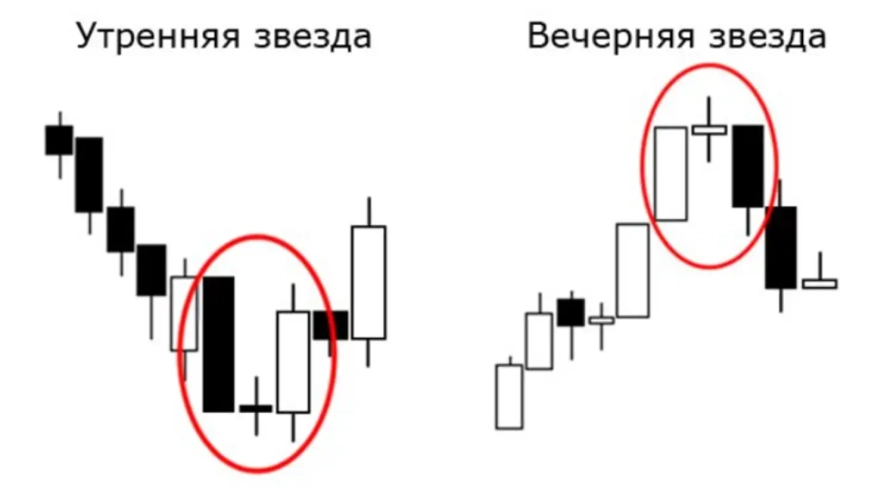

Ранкова і вечірня зірка

"Ранкова зірка" - ще один розворотний патерн. Цей патерн складається з трьох свічок і являє собою поєднання бичачих і ведмежих сигналів, які вказують на ослаблення попереднього спадного тренда і потенційний розворот.

Патерн "Ранкова зірка" включає такі три свічки:

- Перша свічка: довга ведмежа свічка, яка підтверджує наявний спадний тренд. Ця свічка показує сильний тиск продавців і продовження падіння ціни.

- Друга свічка: невелика свічка (як правило, доджі), яка може бути бичою або ведмежою, але головне, щоб вона закривалася нижче першої свічки. Ця свічка вказує на нерішучість ринку, оскільки ціна коливається у вузькому діапазоні. Важливо, щоб тіло другої свічки було невеликим, що свідчить про рівновагу між продавцями і покупцями.

- Третя свічка: довга бича свічка, яка закривається всередині тіла першої ведмежої свічки. Ця свічка підтверджує початок висхідного тренду і показує, що покупці взяли контроль над ринком, перекривши попередні втрати.

Паттерн "Ранкова зірка" вказує на ослаблення спадного тренду і потенційний розворот вгору. Поява цієї моделі свідчить про те, що продавці втрачають силу, і покупці починають домінувати на ринку.

"Вечірня зірка" також є розворотним патерном. Він складається з трьох свічок і являє собою поєднання бичих і ведмежих сигналів, що вказують на ослаблення поточного висхідного тренду і потенційний розворот вниз.

Патерн "Вечірня зірка" включає такі три свічки:

- Перша свічка: довга бича свічка, яка підтверджує наявний висхідний тренд. Ця свічка показує сильний тиск покупців і продовження зростання ціни.

- Друга свічка: невелика свічка (як правило, доджі), яка може бути бичою або ведмежою, але головне, щоб вона закривалася вище першої свічки.

- Третя свічка: довга ведмежа свічка, яка закривається всередині тіла першої бичої свічки. Ця свічка підтверджує початок спадного тренда і показує, що продавці взяли контроль над ринком, перекривши попередні досягнення.

Паттерн "Вечірня зірка" вказує на ослаблення висхідного тренду і потенційний розворот вниз. Поява цієї моделі свідчить про те, що покупці втрачають силу, і продавці починають домінувати на ринку.

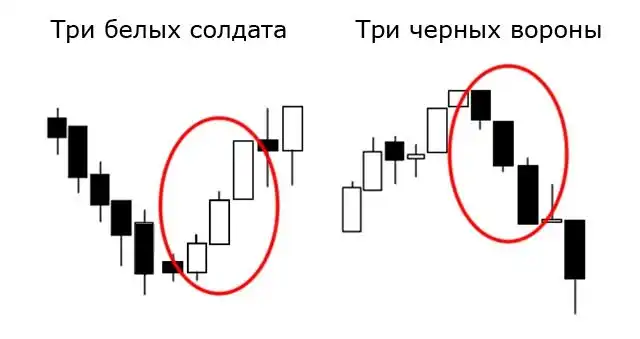

Три білих солдати і три чорних ворони

Паттерн "три білих солдати" виникає після тривалого спадного тренда і невеликої фази консолідації. Трейдери розглядають його як один з найбільш явних сигналів закінчення ведмежого ринку.

"Три білих солдати" містять такі свічки:

- Зелену свічку, що з'являється після низхідного руху.

- Другу зелену свічку з тілом, більшим, ніж у першої, і майже відсутнім верхнім гнітом.

- Третю зелену свічку з тілом, яке щонайменше дорівнює тілу другої свічки, і практично без гніту.

Патерн "Три чорні ворони" є протилежністю патерну "Три білі солдати". Він з'являється після висхідного тренда і складається з трьох послідовних довгих червоних свічок, що трактується як сильний сигнал закінчення бичачого ринку.

Друга свічка повинна мати короткий або відсутній нижній гніт, а третя практично не мати гніту.

Торгові стратегії на основі свічкових моделей

Торгові стратегії на основі свічкових моделей є популярним інструментом для трейдерів на фінансових ринках. Ці стратегії засновані на аналізі графіків цінової активності та використанні різних свічкових моделей для прогнозування майбутніх рухів ціни. Ось кілька популярних торгових стратегій на основі свічкових моделей:

Торгівля на основі моделі "Перевернута свічкова модель": ця стратегія заснована на пошуку перевернутих свічкових моделей, таких як Молот, Повішений, Падаюча зірка та інші. Коли така модель з'являється на графіку, трейдери можуть ухвалювати рішення про вхід у позицію в напрямку, зазначеному свічковою моделлю.

Торгівля на основі моделі "Тривала свічкова модель": ця стратегія заснована на пошуку тривалих свічкових моделей, таких як Марубозу і Довгі ноги. Коли така модель з'являється на графіку, трейдери можуть ухвалювати рішення про вхід у позицію й утримання її в напрямку, зазначеному свічковою моделлю.

Торгівля на основі моделі "Свічковий патерн": ця стратегія заснована на пошуку певних свічкових патернів, таких як Внутрішній бар, Матрьошка, Потрійне закриття та інші. Коли такий патерн з'являється на графіку, трейдери можуть ухвалювати рішення про вхід у позицію відповідно до правил свічкового патерну.

Торгівля на основі моделі "Свічковий відкат": ця стратегія ґрунтується на пошуку свічкових моделей, що вказують на відкат ціни від попереднього тренда. Наприклад, свічкова модель "Подвійна вершина" або "Подвійне дно" може вказувати на можливий відкат ціни, і трейдери можуть ухвалювати рішення про вхід у позицію відповідно до цього відкату.

Це лише кілька прикладів торгових стратегій на основі свічкових моделей. Важливо пам'ятати, що ці стратегії мають бути використані в поєднанні з іншими інструментами та аналізом ринку для ухвалення більш інформованих рішень.

Trend Following

Trend Following (слідування тренду): ця стратегія заснована на пошуку і торгівлі в напрямку встановленого тренду на ринку. Коли тренд явно видно на графіку цінової активності, трейдери прагнуть увійти в позицію, слідуючи за напрямком тренда. Наприклад, якщо на графіку видно стійкий висхідний тренд, трейдери можуть шукати можливості для входу в довгу позицію й утримання її до закінчення тренда або появи сигналів розвороту. Головна ідея цієї стратегії - зловити довгі рухи ціни в напрямку тренда.

Стратегія торгівлі Counter Trend

Стратегія торгівлі Counter Trend (протитрендова стратегія): ця стратегія заснована на ідеї пошуку можливих розворотних точок у напрямку, протилежному поточному тренду. Коли ціна досягає екстремальних рівнів і показує сигнали про слабкість поточного тренду, трейдери можуть розглядати можливість входу в позицію, очікуючи розвороту ціни. Наприклад, якщо на графіку ціна досягає сильного рівня підтримки або опору і показує сигнали відскоку, трейдери можуть розглядати можливість входу в позицію в напрямку, протилежному до поточного тренду.

Якщо ви хочете дізнатися більше про криптовалюти та здобути навички, досвід та інструменти, які можна одразу застосувати на криптовалютному ринку, запишіться на курси трейдингу в школу трейдингу CRYPTOLOGY.

Японські свічки VS бари

І японські свічки, і бари дають трейдерам однакову інформацію, але в різних графічних форматах. Свічковий графік і графік барів обидва надають важливу інформацію про рух цін, але кожен має свої особливості.

Свічковий графік відображає ціну відкриття, закриття, максимуму і мінімуму за період за допомогою візуально зрозумілих свічок. Колір і форма свічок дають трейдерам миттєве уявлення про настрої на ринку: бичачі чи ведмежі. Свічки також дають змогу легко ідентифікувати патерни, що вказують на розвороти або продовження трендів. Вважається, що свічки більш наочні і надають більш ясну візуалізацію цінового руху. Крім того, вони також графічно відображають сили попиту і пропозиції, які впливають на ціну в кожному часовому періоді.

Графік барів також показує ціну відкриття, закриття, максимуму і мінімуму, але в більш стислому форматі. Бари менш наочні, оскільки вимагають більш уважного вивчення для інтерпретації ринкових настроїв і пошуку патернів. Бари не надають стільки візуальних підказок про настрої на ринку, в той час, як кольори і розміри свічок на графіку одразу дають уявлення про динаміку ринку, тоді як бари потребують складнішого аналізу для тієї ж інформації.

Зрештою, свічки надають більше інформації та є більш візуально інтуїтивними, однак, звісно, вибір між свічковим графіком та графіком барів залежить від уподобань трейдера та його стилю аналізу.

Використання японських свічок у торгівлі: думка команди CRYPTOLOGY KEY

Обирати японські свічки для аналізу графіка, бари чи лінійний графік - рішення кожного. Однак, не просто так же свічкові графіки отримали свою популярність. З першого погляду на графік, завдяки свічкам, трейдер уже визначає ринковий настрій. Тіла і тіні свічок надають трейдерам контекст для розуміння ринкових настроїв і динаміки цін.

Японські свічки - це потужний інструмент аналізу цінової активності на ринку. Вони надають трейдерам візуальне уявлення про рух цін і можуть допомогти у визначенні тренду, сигналів розвороту і продовження тренду.

Головна перевага японських свічок полягає в тому, що вони універсальні - ними можуть користуватися як професіонали, так і новачки. На початку шляху трейдеру дуже важливо розібратися з досить простою будовою свічки для того, щоб розуміти ази аналізу цінового руху. Звичайно, з часом і отриманням більшого досвіду, трейдерам набагато простіше інтерпретувати графік свічок, оскільки з'являється натхненність.

Проте важливо пам'ятати, що для аналізу свічкового графіка не обов'язково пам'ятати всі свічкові патерни напам'ять для того, щоб аналіз був ефективним, і його вже точно слід обов'язково використовувати в сукупності з іншими методами аналізу чарту. Свічковий графік, безумовно, дає трейдерам величезну кількість інформації, однак, відкривати позиції тільки на основі патерну - нерозумно.

Важливо розуміти, що для ефективного використання японських свічок потрібне деяке навчання і практика. Трейдери повинні бути в змозі читати й інтерпретувати різні свічкові моделі, а також використовувати їх у поєднанні з іншими інструментами аналізу ринку. Можливість використання свічок разом з іншими інструментами, а не замість них - їхня безсумнівна перевага, якою може похвалитися не кожен інструмент, і нею точно треба користуватися.