У світі трейдингу технічний аналіз є одним із найпопулярніших підходів до прогнозування руху цін. Одним із ключових його інструментів є патерни — графічні фігури, які формуються на цінових графіках та сигналізують про потенційні рухи ринку. Але що ж таке патерн у класичному технічному аналізі, і чому він відіграє таку важливу роль у прийнятті торгових рішень?

Що таке патерн у класичному технічному аналізі?

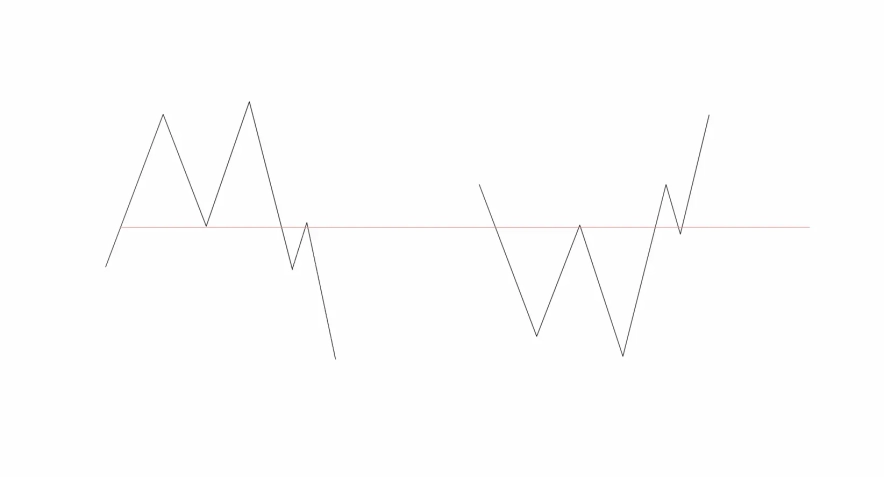

У класичному технічному аналізі патерн — це повторювана графічна фігура, яка формується на ціновому графіку внаслідок дій учасників ринку. Іншими словами, це певний шаблон поведінки ціни, який трейдери навчилися розпізнавати, аналізувати й використовувати для прогнозування подальших рухів ринку.

Патерни можуть з’являтися як у висхідному, так і в низхідному тренді, а також під час флету. Вони бувають короткостроковими та довгостроковими. Їх можна побачити практично на будь-якому ринку — від форексу й акцій до криптовалют і ф’ючерсів.

Як формуються патерни?

Патерн виникає тоді, коли ринок перебуває в процесі балансу попиту та пропозиції. Трейдери намагаються зрозуміти, хто візьме верх — покупці чи продавці. У результаті ми бачимо повторювані конфігурації, які й утворюють патерн.

Наприклад, під час тривалого зростання може сформуватись "прапор" — коротка зупинка чи корекція, після якої зростання продовжується. Або навпаки — коли покупці слабшають, а продавці починають домінувати, ми можемо спостерігати фігуру "подвійна вершина", яка сигналізує про розворот тренду.

Чи дійсно патерни працюють?

У класичному технічному аналізі прийнято вважати, що графічні патерни відображають типову поведінку учасників ринку і можуть сигналізувати про ймовірний подальший рух ціни. Вони базуються на спостереженнях за повторюваними формаціями, які часто виникають у схожих ринкових ситуаціях.

Водночас варто розуміти, що патерни не дають жодних гарантій — це не точна наука, а інструмент імовірнісного підходу. Саме тому ми не використовуємо патерни у власному підході до аналізу ринку і не рекомендуємо покладатися на них як на самостійну торгову стратегію. Проте ознайомлення з базовими фігурами може бути корисним на етапі вивчення поведінки ціни та загального розуміння того, як мислить ринок і більшість його учасників.

Самоздійснюючийся прогноз

Це поняття — ключ до розуміння сили патернів. Самоздійснюючийся прогноз означає, що трейдери очікують певного результату, і їхні дії (купівля або продаж) створюють цей результат.

Наприклад, коли багато гравців помічають фігуру "трикутник" і чекають пробою, вони виставляють відкладені ордери на купівлю вище верхньої межі. Коли ціна підходить до цієї зони, спрацьовують ордери, і ринок стрімко злітає вгору — саме так, як і "обіцяв" патерн.

Успішне використання патернів потребує не лише знання їхніх форм, а й розуміння контексту ринку — об’єму, тренду, новинного фону, волатильності. Але навіть базове розпізнавання фігур дає трейдеру перевагу перед тими, хто торгує наосліп.

Класифікація патернів: основні типи

Патерни у класичному технічному аналізі поділяються на три основні групи залежно від того, що вони сигналізують: продовження поточного тренду, його розворот або період невизначеності (консолідацію). Розуміння цієї класифікації допомагає трейдерам краще адаптувати свою стратегію до ринкових умов.

Патерни продовження тренду

Ці патерни вказують на те, що ринок, швидше за все, продовжить свій поточний напрям після короткострокової паузи чи корекції. Вони корисні під час трендових фаз ринку, коли трейдер шукає оптимальні точки для входу в напрямі основного руху.

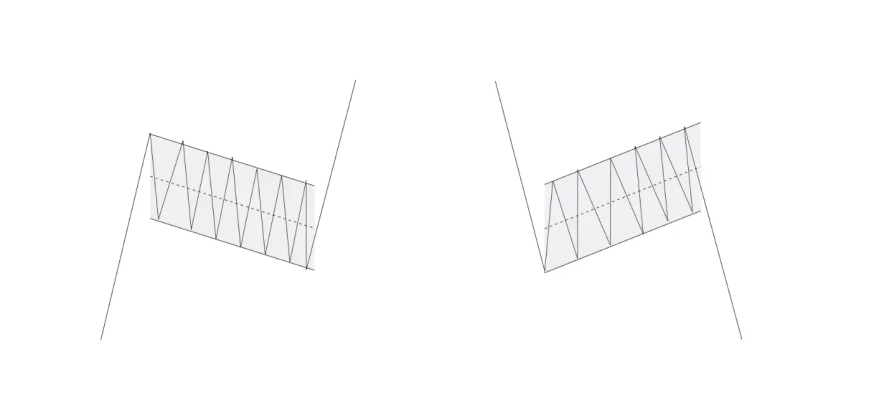

Прапор (Flag)

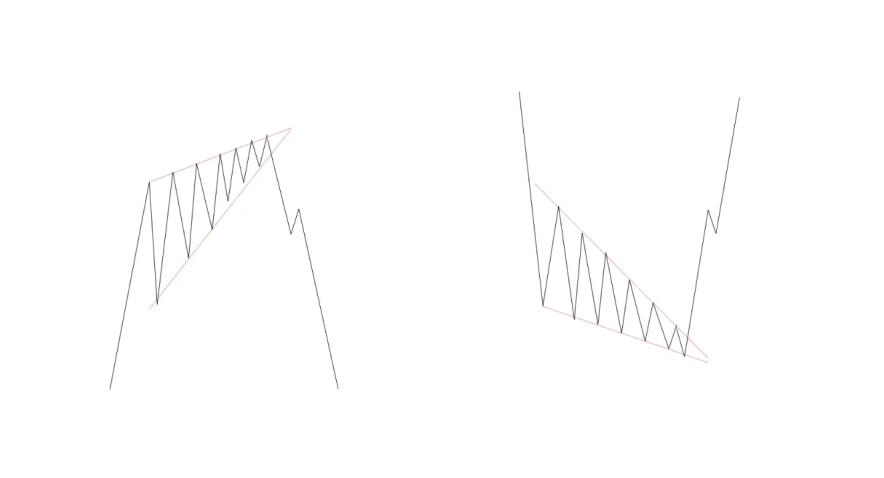

Фігура, що нагадує прямокутник, нахилений у бік протилежний до тренду. Після різкого імпульсного руху ціна входить у фазу короткої консолідації, а потім часто продовжує свій шлях.

Вимпел (Pennant)

Схожий на прапор, але має форму маленького симетричного трикутника. Зустрічається після сильного імпульсу. Його особливість — зменшення обсягів під час формування й вибухове продовження тренду після пробою.

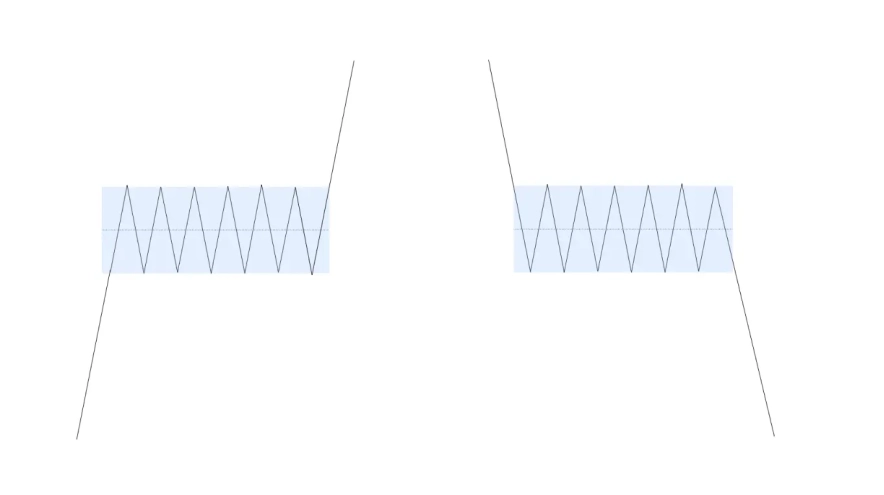

Прямокутник (Rectangle)

Горизонтальна фігура, у межах якої ціна рухається деякий час у боковому каналі. Вихід за межі прямокутника часто дає чіткий сигнал про продовження попереднього тренду.

Патерни розвороту тренду

Ці фігури сигналізують про ймовірну зміну напряму ринку. Вони найчастіше з'являються після тривалих трендів і допомагають виявити точки розвороту.

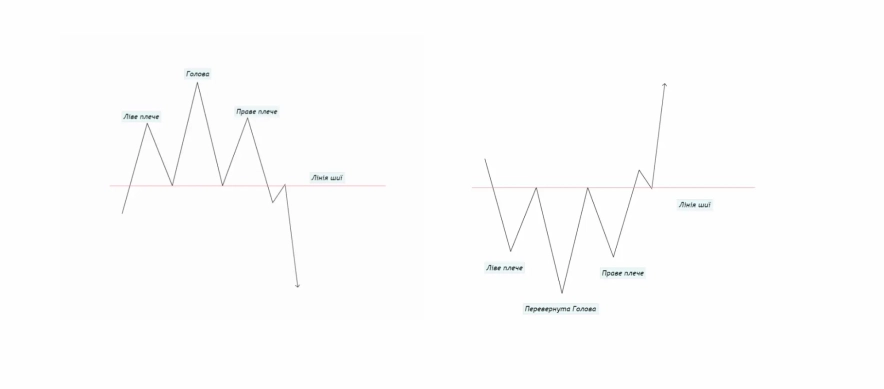

Голова і плечі (Head and Shoulders)

Один з найвідоміших і найнадійніших розворотних патернів. Складається з трьох піків — середній (голова) вищий за два інші (плечі). Пробій лінії "шиї" часто підтверджує розворот тренду вниз.

Подвійна вершина / Подвійне дно

Фігури, що вказують на невдалу спробу ринку пробити ключовий рівень двічі. Подвійна вершина — сигнал до падіння, подвійне дно — до росту.

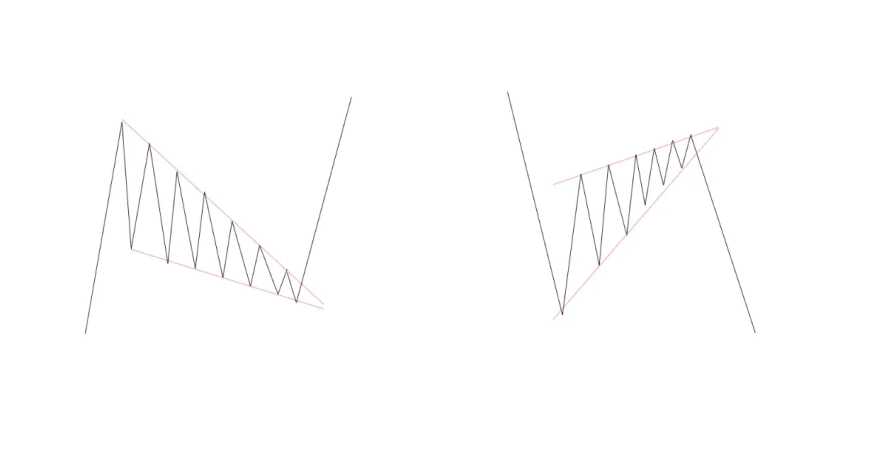

Клин (Wedge)

Сходиться фігура, схожа на трикутник, але з нахиленими лініями. Висхідний клин зазвичай веде до падіння, низхідний — до росту. Часто трапляється в кінці тренду.

Патерни консолідації / невизначеності

Ці фігури відображають періоди, коли ринок набирає позицію, а покупці й продавці перебувають у тимчасовому балансі. Вони не дають чіткої підказки на напрямок, поки не відбудеться пробій.

Трикутники

- Симетричний трикутник — компресія ціни, пробій може бути як вгору, так і вниз.

- Висхідний — частіше проривається вгору.

- Низхідний — частіше проривається вниз.

Канали

Горизонтальні або нахилені області, в межах яких ціна "ходить" деякий час. Використовуються для торгівлі від меж, поки не відбудеться пробій.

Огляд найпопулярніших патернів із прикладами

На ринку існує десятки патернів, але є кілька найбільш популярних, які використовують як новачки, так і професіонали. У цьому розділі ми коротко розглянемо ключові фігури технічного аналізу, розділивши їх за типом, коротким описом сигналу, рівнем надійності та вкажемо умови для входу, розміщення стопів і тейків.

Таблиця найпоширеніших патернів

| Назва патерну | Тип | Сигнал |

| Прапор (Flag) | Продовження | Продовження тренду |

| Вимпел (Pennant) | Продовження | Продовження імпульсу |

| Прямокутник | Продовження | Пробій в бік тренду |

| Голова і плечі | Розворот | Розворот вниз |

| Подвійна вершина | Розворот | Розворот вниз |

| Подвійне дно | Розворот | Розворот вгору |

| Клин (Wedge) | Розворот/продовж. | Розворот або прорив |

| Симетричний трикутник | Консолідація | Пробій вгору/вниз |

| Висхідний трикутник | Консолідація | Пробій вгору |

| Низхідний трикутник | Консолідація | Пробій вниз |

Як використовувати патерни в реальній торгівлі

Вивчення патернів — лише перший крок. Головне питання: як ефективно застосовувати їх у практичній торгівлі, щоб це давало прибуток, а не просто "гарну картинку на графіку". У цьому розділі розглянемо ключові принципи роботи з патернами на реальному ринку, щоб уникнути поширених помилок і максимально підвищити шанси на успіх.

Не торгуйте лише за формою — чекайте підтвердження

Багато новачків намагаються "вгадати" майбутній рух лише на основі зовнішнього вигляду патерну. Але одна й та сама фігура в різному контексті може означати протилежні речі. Форма — це ще не сигнал.

Потрібно обов’язково враховувати:

- Об’єм: Пробій патерну має супроводжуватись збільшенням обсягу.

- Свічкові формації: Підтвердження у вигляді пін-барів, поглинань тощо.

- Рівні підтримки та спротиву: Якщо патерн формується біля сильного рівня — ймовірність його реалізації зростає.

- Тренд: Краще торгувати патерни в напрямі основного тренду.

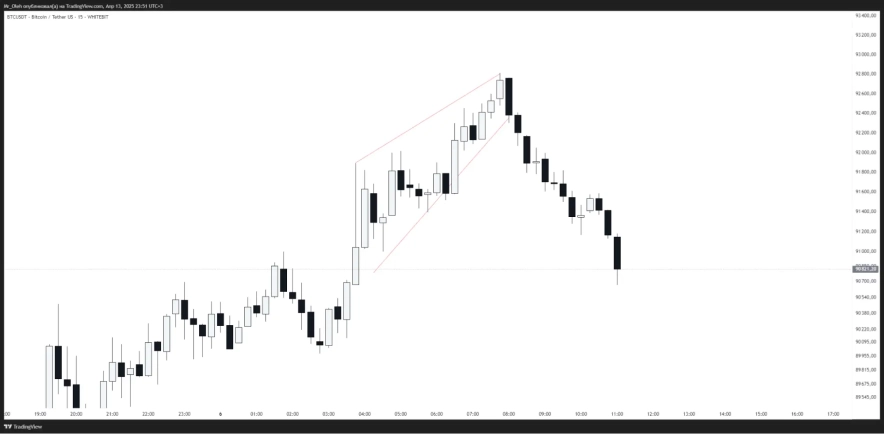

Приклад: Якщо ви бачите "подвійну вершину" на слабкому об'ємі без підтверджуючої свічки — утримайтеся від входу.

Стратегія торгівлі патернів: короткий приклад

Приклад: Торгівля фігури "Подвійне дно" за системою RR 1:2

Умова: Ви помітили на графіку валютної пари фігуру "подвійне дно" на рівні попередньої зони підтримки.

Кроки:

- Вхід — після пробою лінії "шийки" (тобто рівня між двома днами) на підвищеному об’ємі.

- Стоп-лосс — трохи нижче другого дна (наприклад, 20 пунктів).

- Тейк-профіт — відкладений на відстані, вдвічі більшій за стоп (тобто 40 пунктів), для дотримання RR 1:2.

RRR (Risk-Reward Ratio) 1:2 означає, що потенційний прибуток удвічі більший за ризик.

Роль менеджменту ризику

Жоден патерн не дає 100% гарантії — навіть найкращі моделі можуть не спрацювати. Саме тому керування ризиком є основою виживання трейдера на довгій дистанції.

Основні правила:

- Ризикуй не більше ніж 1–2% від депозиту на одну угоду.

- Завжди встановлюй стоп-лосс — навіть якщо впевнений на 99%.

- Враховуй волатильність інструменту (на золото, наприклад, слід ставити ширші стопи).

- Краще пропустити сигнал, ніж потрапити в мінус через емоційний вхід.

Поєднання патернів з іншими методами

Професійні трейдери рідко використовують патерни ізольовано. Найефективніший підхід — поєднання патернів із:

- Рівнями підтримки/спротиву (S/R)

- Аналізом об’єму (Volume Profile, OBV)

- Свічковими патернами (price action)

- Інструментами Fibonacci або трендовими лініями

Наприклад, "голова і плечі" на ключовому рівні + свічка "поглинання" на пробої — це вже сильна комбінація сигналів.

Переваги та недоліки патернів

Графічні патерни технічного аналізу — це потужний інструмент, але як і будь-який метод у трейдингу, вони мають свої сильні та слабкі сторони. Важливо розуміти, де і коли вони працюють найкраще, а коли краще утриматися від їх використання.

Переваги патернів

Простота розпізнавання

Більшість базових патернів легко вивчаються і візуально зрозумілі навіть новачку. Для їх ідентифікації не потрібно складного програмного забезпечення — достатньо звичайного графіка.

На приклад: Фігури "подвійне дно" чи "прапор" видно навіть без індикаторів.

Психологічне підґрунтя

Патерни формуються не випадково — вони є відображенням колективної поведінки трейдерів. Ціна "малює" патерни тому, що за ними стоїть логіка: боротьба покупців і продавців, страх, жадібність, нерішучість. Це дає глибший рівень розуміння ринку, ніж просто сліпе слідування індикаторам.

Універсальність

Патерни працюють на будь-якому ринку: форекс, акції, криптовалюти, ф’ючерси. Також вони масштабуються — працюють як на хвилинних графіках, так і на тижневих.

Добре поєднуються з іншими інструментами

Їх легко інтегрувати в системи з використанням рівнів, об’ємів, price action, індикаторів, що робить патерни частиною більшої аналітичної стратегії.

Недоліки патернів

Суб’єктивність

Одна з найбільших проблем — різні трейдери можуть по-різному інтерпретувати одну й ту саму ситуацію. Хтось бачить "трикутник", інший — "клин", а третій — "нічого особливого". Це ускладнює автоматизацію та тестування патернів, а також створює ризик самонавіювання.

Фальшиві прориви (false breakouts)

Ринок часто створює "псевдосигнали" — пробиває межу патерну, змушує трейдерів увійти в позицію, а потім розвертається. Це призводить до збитків.

Особливо часто це трапляється під час низької волатильності або перед важливими новинами.

На приклад: Пробій з трикутника вверх — свічка закрилась вище, трейдер зайшов у покупку, а через 3 свічки ціна різко впала назад.

Відсутність точного таймінгу

Більшість патернів не дають чіткого сигналу коли саме входити, а лише вказують на можливий сценарій. Це змушує трейдера поєднувати їх із додатковими підтвердженнями, що ускладнює процес прийняття рішень.

Перенасичення графіка

Якщо шукати патерни "на кожному кроці", трейдер ризикує переборщити з аналізом, побачити фігуру там, де її немає, і втратити об’єктивність.

Застарілий підхід у контексті сучасного ринку

Хоча патерни залишаються популярним інструментом серед новачків, сучасний ринок значно змінився. Більшість використовують алгоритмічні системи, order flow, рівні ліквідності, об’ємно-контекстний аналіз, а не візуальні шаблони.

Графічні патерни, як правило, активніше використовує роздрібний трейдер (рітейл) — а це остання ланка в ланцюгу прийняття рішень. Багато стратегій маркет-мейкерів та інституційних трейдерів навіть побудовані на тому, щоб використати очікування рітейлу, заманити їх у пастку за допомогою фальшивих проривів і потім рухати ринок у зворотному напрямку.

Часті помилки при роботі з патернами

Навіть найкращі патерни можуть не спрацювати, якщо трейдер неправильно їх інтерпретує або використовує. Багато збиткових угод виникають не через "поганий ринок", а через типові помилки, які допускають як новачки, так і досвідчені гравці. У цьому розділі розглянемо найпоширеніші з них та дамо практичні поради, як їх уникнути.

Бачити фігуру там, де її немає

Суть помилки: Трейдер хоче бачити патерн, навіть якщо його немає. Підключається уява, і на будь-якому графіку вже починає "здаватися": ось тут голова і плечі, тут — клин, а там — подвійна вершина.

Наслідок: Угода відкривається без реального підтвердження, з високим ризиком. Часто ці "вигадані" патерни швидко ламаються і призводять до збитків.

Порада: Завжди шукай чіткість. Якщо потрібно "домалювати" фігуру у своїй уяві — краще її не торгувати. Порівнюй з еталонними прикладами і тренуй око на історичних графіках.

Вхід до завершення формації

Суть помилки: Трейдер не дочекався повного формування фігури і входить завчасно "на передчутті" прориву.

Наслідок: У багатьох випадках патерн або не спрацьовує, або змінюється прямо під час формування. Це призводить до втрати контролю над позицією, зміни плану в середині угоди та збитків.

Порада: Чітке правило — вхід тільки після підтвердженого пробою ключового рівня або межі патерну. Ідеально — дочекатися закриття свічки за межами фігури на підвищеному об’ємі.

Ігнорування об’єму та контексту ринку

Суть помилки: Трейдер концентрується лише на формі фігури, ігноруючи все інше: загальний тренд, об’єм, розташування відносно рівнів.

Наслідок: Це як намагатися керувати автомобілем, дивлячись тільки на кермо, і не зважати на дорогу. Патерн без контексту втрачає силу — він може бути фейковим, або частиною зовсім іншої динаміки.

Порада: Завжди оцінюй контекст:

- Чи є тренд?

- Чи підтримується фігура об’ємом?

- Чи формується фігура біля рівня?

- Який фон (новини, сесія, волатильність)?

Використання занадто короткого таймфрейму

Суть помилки: Патерни шукаються на М1-М5 графіках, де забагато "шуму" і мало надійності.

Наслідок: Висока частота фальшивих сигналів, складність в аналізі, емоційна перевтома. На маленьких таймфреймах легко сплутати корекцію з розворотом, а шум — із проривом.

Порада: Для вивчення і торгівлі патернів оптимально використовувати H1–H4 таймфрейми, особливо для початку. Це дає баланс між якістю сигналу і частотою входів. Пізніше можна адаптувати фігури під менші ТФ, якщо є досвід і чітка система.

Як уникати цих помилок?

- Веди журнал трейдера: фіксуй побачені патерни, входи, результати, враження.

- Аналізуй графіки ретроспективно: шукай, які фігури спрацювали і чому.

- Використовуй скріншоти: формуй свою базу прикладів.

- Вчися чекати: терпіння — ключ до якісного трейду.

Поради трейдерам-початківцям

Вивчення патернів — це не просто "зазубрив — і торгуй". Щоб дійсно почати заробляти на їх основі, потрібні практика, спостережливість і системний підхід. Нижче — практичні рекомендації, які допоможуть новачкам не зійти з трейдерського шляху та поступово перетворити знання в результат.

Як вивчати патерни

- Почни з теорії — але відразу застосовуй на практиці

- Вивчи структуру патернів: форма, логіка, умови входу/виходу, підтвердження.

- Не просто читай — відкривай графіки, шукай ці фігури вручну.

- Веди журнал патернів

- Записуй кожен випадок:

🔹 Який патерн?

🔹 Таймфрейм і інструмент

🔹 Чи відпрацював? Чому ні/так?

🔹 Скріни "до" і "після"

- Через місяць ти побачиш, які фігури "спрацьовують для тебе", а які — ні.

- Створи свою базу скріншотів (chart time)

- Щодня виділяй хоча б 15–30 хвилин на аналіз історії.

- Шукай приклади патернів, роби скріни, підписуй і сортуй за типами.

- Це тренує око, підвищує впевненість і дає досвід без ризику.

Які фігури вивчати в першу чергу

Трейдеру-початківцю не потрібно одразу вивчати 20+ моделей. Почни з 5 найефективніших і найпоширеніших:

| Фігура | Тип | Чому варта уваги |

| Подвійне дно | Розворот | Проста, часто працює |

| Голова і плечі | Розворот | Класика, сильний сигнал |

| Прапор | Продовження | Висока ймовірність реалізації |

| Симетричний трикутник | Консолідація | Часто дає імпульс |

| Клин | Розворот/продовження | Гнучкий та наочний |

Порада: Вивчи ці п’ять фігур до автоматизму — і лише після цього розширюй арсенал.

Не намагайся вивчити все одразу. Сконцентруйся на якості, а не кількості. 10 відпрацьованих угод на один і той самий патерн — краще, ніж 100 угадувань з 10 різних.

Трейдинг — це навичка, яку можна відточити лише через повторення, спостереження та аналіз.

Патерн у класичному технічному аналізі: висновок команди Cryptology Key

Патерни в класичному технічному аналізі залишаються важливим історично сформованим інструментом, що поєднує у собі елементи візуального спостереження, ринкової психології та емпіричного досвіду. Вони дозволяють трейдеру не лише бачити повторювані формації на графіку, а й краще розуміти загальну динаміку взаємодії між попитом і пропозицією у конкретний момент часу. Саме в цьому контексті патерни можна розглядати як своєрідну мову ринку, яка допомагає інтерпретувати наміри та очікування учасників торгів.

Однак патерни самі по собі не є готовою торговою системою, і не можуть розглядатися як незалежний інструмент для прийняття фінансових рішень без урахування загального контексту, підтверджень і системного ризик-менеджменту.

В сучасних умовах, коли ринок формується під впливом високочастотних алгоритмів, великих об’ємів ліквідності та асиметричного доступу до даних, класичні патерни втратили ту ефективність, яку мали раніше. Їх частіше використовує рітейл трейдер — а це остання ланка в інформаційному ланцюгу. Проте знайомство з патернами, правильне сприйняття їхніх обмежень і інтеграція у більш широку систему аналітики, може бути корисним етапом становлення трейдера.

Поширені запитання

Патерн — це знайомий шаблон на графіку ціни, який трейдери часто бачать перед певним рухом ринку.

Простими словами, це як "малюнок" на графіку, який підказує: ринок, швидше за все, буде зростати або падати, бо вже колись робив так само.

Приклад: Якщо ціна двічі не змогла пробити один і той самий рівень внизу — формується "подвійне дно", яке часто веде до зростання.

Найнадійніші патерни — ті, що підтверджуються контекстом, обсягом і трендом. До таких відносять:

- Голова і плечі — сильний сигнал розвороту.

- Прапор і вимпел — працюють добре у продовження імпульсу.

- Подвійне дно/вершина — класика, але важливо дочекатися пробою "шийної" лінії.

Висхідний/низхідний трикутник — мають велику статистичну ймовірність прориву в бік нахилу.

Так, працюють, але з особливостями:

- Криптовалюта — дуже волатильна, тому слід враховувати більші стопи.

- Часто спостерігаються фальшиві пробої — ринок "вибиває стопи" перед реальним рухом.

- Патерни краще відпрацьовуються на вищих таймфреймах (H1 і вище).

Найкраще працюють прості моделі: трикутники, прапори, клини, канали.